First Majestic Silver ist ein kanadisches Bergbauunternehmen, das sich auf die Förderung von Silber und Gold in Lateinamerika spezialisiert hat. Das Unternehmen betreibt derzeit vier Minen in Mexiko:

First Majestic Silver ist ein kanadisches Bergbauunternehmen, das sich auf die Förderung von Silber und Gold in Lateinamerika spezialisiert hat. Das Unternehmen betreibt derzeit vier Minen in Mexiko:

– Cerro Los Gatos (Chihuahua)

– Santa Elena (Sonora)

– San Dimas (Durango)

– La Encantada (Coahuila)

Dazu kommen noch Entwicklungs- und Explorationsprojekte. Auf die einzelnen Projekte werden wir im weiteren Verlauf noch detaillierter eingehen.

First Majestic setzt auf vertikale Integration, d.h. das Unternehmen betreibt eine eigene Silberscheideanstalt und verkauft einen Teil des Silbers direkt über seinen Online-Shop.

Das Unternehmen zählt zu den mittelgroßen Edelmetallproduzenten und strebt nach eigenen Worten an, der weltgrößte Silberproduzent zu werden.

Disclaimer: Selbstverständlich handelt es sich hierbei nicht um eine Anlagenberatung. Der Beitrag gibt lediglich meine persönliche Meinung wieder und soll weder eine Empfehlung oder Aufforderung zum Kauf noch zum Verkauf darstellen.

Trotz sorgfältiger Analyse kann ich auch für die Korrektheit der Daten keine Garantie geben.

Der Autor ist zum Zeitpunkt der Erstellung des Beitrages nicht in die Aktie investiert.

Kursverlauf

Xetra Schlusskurse auf Wochenbasis Stand 30.04.2025

Xetra Schlusskurse auf Wochenbasis Stand 30.04.2025

Die Kursentwicklung ist in den letzten beiden Jahren seitwärts gerichtet. Der Kurs kämpft zurzeit mit der 200-Tage-Linie (40-Wochen-Linie).

Charttechnisch ist die Aktie eine Halteposition.

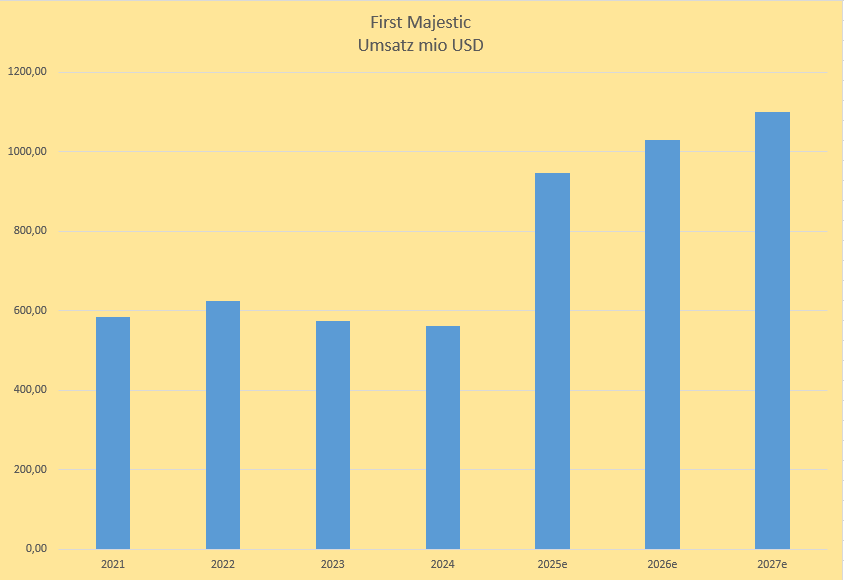

Historisches und erwartetes Wachstum

| Umsatzwachstum p.a. 3J hist. |

-1,36% |

| Umsatzwachstum 1J hist. |

-2,30% |

| Umsatzwachstum 1J e |

68,66% |

| Umsatzwachstum p.a. 3J e |

25,19% |

Im Bezug zum Umsatzwachstum zeigt First Majestic historisch eine Stagnation, aber künftig wird ein deutliches Umsatzwachstum erwartet.

| Gewinnwachstum p.a. 3J hist. |

n.a. |

| Gewinnwachstum 1J hist. |

n.a. |

| Gewinnwachstum 1J e |

n.a. |

| Gewinnwachstum p.a. 3J e |

n.a. |

In den letzten Jahren musste das Unternehmen durchgehend einen Verlust ausweisen. Es werden hohe Gewinne für das aktuelle und die kommenden Jahren erwartet.

Wegen teilweiser negativer Zahlen macht ein Blick auf das Free Cashflow Wachstum hier keinen Sinn.

Was die Wachstumskennzahlen betrifft, erscheint First Majestic sehr interessant. Aber bitte halten Sie sich immer vor Augen, dass ein Teil der Daten auf Schätzungen beruht, die mit entsprechender Unsicherheit behaftet sind.

Profitabilitätskennzahlen

Im folgenden werden einige Profitabilitätskennzahlen vorgestellt. Bruttomarge, EBIT-Marge und Nettogewinnmarge nehmen Bezug auf den Umsatz, während der ROCE als Marge im Verhältnis zum eingesetzten Kapital zu sehen ist.

Die Daten beziehen sich auf die Schätzungen für das Jahr 2025 und wurden von Eulerpool entnommen.

|

Kennzahl |

Wert 2025e |

|

Bruttomarge |

16,71% |

|

EBIT-Marge |

28,54% |

|

Nettogewinnmarge |

14,14% |

|

ROCE (Return on Capital Employed) |

0,92% |

Die drei erstgenannten Margen bewegen sich in einem passablen, die EBIT-Marge in einem guten Bereich. Der ROCE ist allerdings unterdurchschnittlich.

Bewertungskennzahlen

Die Daten zum KGV und KUV stammen von Eulerpool, Unternehmenswert zu EBITDA (EV / EBITDA) wurde von Tradingview entnommen.

|

Kennzahl |

|

|

KGV 2025e |

13,79 |

|

KUV 2025e |

1,95 |

|

EV / EBITDA |

22,31 |

Das erwartete Kurs-Gewinn-Verhältnis und Kurs-Umsatz-Verhältnis sind in einem akzeptablen Bereich. Voraussetzung ist selbstverständlich, dass der geschätzte Gewinn und Umsatz auf größenordnungsmäßig erreicht werden.

Das Verhältnis von Unternehmenswert zu EBITDA liegt in einem hohen Bereich.

Finanzielle Stabilität

Der Piotroski F-Score ist von Gurufocus entnommen, alle anderen Werte sind aus den Werten der Bilanz (First Majestic Website) berechnet.

|

Kennzahl |

Wert 2024 |

|

Eigenkapitalquote |

68,24% |

|

Zinsdeckungsgrad |

0,6 |

|

Quick Ratio (Liquidität 2.Grades) |

2,06 |

|

Piotroski F-Score |

6 / 9 |

Eigenkapitalquote, Liquidität und Piotroski F-Score geben keinen Anlass zur Sorge. Der Zinsdeckungsgrad dagegen ist als bedenklich einzustufen. Mit der erwarteten deutlichen Steigerung des EBITs in 2025 sollte der Wert aber wieder den grünen Bereich erreichen.

Analysteneinschätzungen und fairer Wert

Analysteneinschätzungen und die Kursziele der Analysten stammen von Yahoo.finance.com, ebenso der faire Wert, da Eulerpool keine Fair Value-Daten im Bezug zum Gewinn ausgeben konnte.

|

Analystenempfehlung |

Anzahl |

|

Kaufen |

2 |

|

Halten |

4 |

|

Verkaufen |

0 |

Sechs Analysten covern First Majestic. Davon sprechen zwei eine Kaufempfehlung aus.

|

Thematik |

Kursziel USD |

Kurspotential |

|

Höchstes Kursziel Analysten |

11,00 |

75,72% |

|

Mittleres Kursziel Analysten |

8,50 |

37,78% |

|

Tiefstes Kursziel Analysten |

6,00 |

-4,15% |

|

Fair Value Cashflow |

7,37 |

17,73% |

Die höchsten und mittleren Kursziele der Analysten, sowie der aus dem Cashflow errechnete „Fair Value“ liegen über dem aktuellen Kurs von $6,26 (Stand: 30.04.2025).

Vorwort zu Minen-Projekten

Leser, die bereits im Vorfeld andere Analysen zu Silberminenaktien gelesen haben, können diesen Abschnitt gerne überspringen. Für neue Leser dürfte der Abschnitt aber von Interesse sein.

Minenprojekte werden in der Regel in drei Oberkategorien eingeteilt:

- Produzierende Minen

Beschreibt eine Mine, die in Betrieb ist und Umsätze generiert. Entsprechend haben diese Projekte die größte Werthaltigkeit und den geringsten Risikolevel. - Entwicklungsprojekte (Development Stage)

In dieser Stufe sind Ressourcen und Reserven nachgewiesen, Vorstudien und Machbarkeitsstudien liegen vor, Genehmigungsverfahren laufen oder sind abgeschlossen. Es wird noch nicht gefördert, aber die Abbauplanung steht.

In dieser Phase haben die Projekte eine mittlere Werthaltigkeit und ein mittleres Risikolevel. - Explorationsprojekte (Exploration Stage)

Hier erfolgt nur die Suche nach Rohstoffen. Somit ist das Risiko eines Fehlschlages sehr hoch, aber es besteht auch großes Potential im Erfolgsfall (Entdecker-Prämie).

Daneben ist die Menge der vorliegenden Rohstoffe von zentraler Bedeutung. Hier erfolgt folgende Einteilung:

- Reserven (Reserves)

Reserven sind Rohstoffvorkommen, die nicht nur nachgewiesen, sondern auch wirtschaftlich abbaubar sind. Sie sind also nachgewiesen, technisch und wirtschaftlich gewinnbar und die Genehmigungen liegen vor, bzw. sind realistisch erhältlich. Dabei gibt es noch folgende Unterteilung:

– Proven (Measured) Reserves: Hochgradig gesichert (über 90% Zuverlässigkeit).

– Probable (Indicated) Reserves: Etwas weniger genau, aber noch mit hoher Sicherheit (ca. 50–90%). - Angezeigte Ressourcen (Indicates Resources)

Rohstoffvorkommen, die durch Exploration gut belegt sind, aber noch nicht als wirtschaftlich abbaubar eingestuft werden. Es besteht das Potential für die Umwandlung in Reserven, falls weitere Untersuchungen oder steigende Rohstoffpreise dies rechtfertigen. - Vermutete Ressourcen (Inferred Resources)

Rohstoffvorkommen, die auf begrenzten Daten (z. B. wenige Bohrungen) basieren und nur grob geschätzt sind. D.h. die Zuverlässigkeit der Aussagen liegt bei unter 50%. Es gibt keine Garantie für Wirtschaftlichkeit oder Abbaufähigkeit.

Bei den Aktienanalysen werden wir uns bei produzierenden Minen und Entwicklungsprojekten nur auf die Reserven und bei Explorationsprojekten nur auf die angezeigten Ressourcen beziehen.

Minen-Projekte von First Majestic Silver

First Majestic besitzt vier produzierende Minen, drei Entwicklungsprojekte und zwei Explorationsprojekte, welche nachfolgend kurz beschrieben werden.

Cerro Los Gatos

Die Guanacevi Mine liegt in Chihuahua, Mexico. Gefördert werden Gold, Silber, Kupfer, Zink und Blei im Untertagebau. Die Mine ist nur zu 70% im Besitz von First majestic, die restlichen 30% nennt Dowa Metals&Mining. Bezogen auf 2024 würden rund 54% der gesamten Silberproduktion und rund 3,5% der gesamten Goldproduktion auf die Mine entfallen.

Hier die Produktions- und Reservedaten zu Cerro Los Gatos:

|

Rohstoff |

Produktion 2024 |

Reserve 2024 |

Produktionsdauer in Jahren |

|

Silber in Moz |

9,7 |

36,2 |

3,7 |

|

Gold in koz |

5,5 |

48,0 |

8,7 |

Die Produktionsdauer ist sehr gering. Durch die Ressourcen, die neue Mine und die Explorationen ist von einer längeren Produktionsdauer auszugehen. Allerdings haben diese Daten nicht die Werthaltigkeit wie der direkte Bezug zu den Reserven.

Große Aussagekraft haben auch die Produktionskosten:

|

Rohstoff |

Kosten in USD |

|

Silber |

11,98 – 12,56 |

|

Gold |

k.A. |

Santa Elena

Das Santa Elena Projekt liegt in Sonora, Mexiko. Gefördert werden Gold und Silber im Untertagebau in zwei Minen. Die Minen wurden 2015 von SilverCrest übernommen. Bezogen auf 2024 würden rund 8% der gesamten Silberproduktion und rund 65% der gesamten Goldproduktion auf die Minen entfallen.

Hier die Produktions- und Reservedaten zu Santa Elena:

|

Rohstoff |

Produktion 2024 |

Reserve 2024 |

Produktionsdauer in Jahren |

|

Silber in Moz |

1,5 |

10,3 |

6,9 |

|

Gold in koz |

104 |

252 |

2,4 |

Die Produktionskosten belaufen sich wie folgt:

|

Rohstoff |

Kosten in USD |

|

Silber |

14,91 – 15,71 |

|

Gold |

k.A. |

San Dimas

Das Santa Elena Projekt liegt in Durango, Mexiko. Gefördert werden Gold und Silber im Untertagebau. Die Minen kam 2018 durch die Übernahme von Primero Mining. Bezogen auf 2024 würden rund 25% der gesamten Silberproduktion und rund 31% der gesamten Goldproduktion auf die Minen entfallen.

Hier die Produktions- und Reservedaten zu San Dimas:

|

Rohstoff |

Produktion 2024 |

Reserve 2024 |

Produktionsdauer in Jahren |

|

Silber in Moz |

4,5 |

25,5 |

5,7 |

|

Gold in koz |

50 |

294 |

5,9 |

Die Produktionskosten belaufen sich wie folgt:

|

Rohstoff |

Kosten in USD |

|

Silber |

13,28 – 14,04 |

|

Gold |

k.A. |

La Encantada

Das Encantada Projekt liegt in Coahuila, Mexiko. Gefördert wird Silber im Untertagebau. Es ist die am längsten produzierende Förderstätte von First Majestic. Bezogen auf 2024 würden rund 13% der gesamten Silberproduktion auf die Mine entfallen.

Hier die Produktions- und Reservedaten zu San Dimas:

|

Rohstoff |

Produktion 2024 |

Reserve 2024 |

Produktions-dauer in Jahren |

|

Silber in Moz |

2,3 |

14,9 |

6,5 |

Die Produktionskosten belaufen sich wie folgt:

|

Rohstoff |

Kosten in USD |

|

Silber |

20,16 – 21,32 |

Jerritt Canyon (Entwicklungsprojekt)

Das Jerritt Cayon Projekt liegt in Nevada, USA. Das Entwicklungsprojekt war bis März 2023 bereits in der Produktionsphase. Die Produktion wurde dann aber wegen ausufernden Kosten und extremen Wetterereignissen erst einmal ausgesetzt. Durch Exploration neuer Förderstätten, sowie Optimierungen und Modernisierungen der bestehenden Minen, soll künftig wieder eine rentable Produktion ermöglicht werden. Gefördert werden soll Gold im Untertagebau.

Hier die Reservedaten zu Jerritt Canyon:

|

Rohstoff |

Ressource |

|

Gold in koz |

1691 |

Die Produktionskosten belaufen sich voraussichtlich wie folgt:

|

Rohstoff |

Kosten in USD |

|

Gold |

1441 |

In 2023 betrugen die Cash-Kosten noch 2862 USD pro Unze.

San Martin (Entwicklungsprojekt)

Die San Martin Mine liegt in Jalisco State, Mexiko. Das Projekt war ebenfalls bis Juli 2019 in Produktion, wurde dann aber wegen wachsenden Unsicherheiten und Gefahr für das Personal ausgesetzt. Zurzeit wird in Zusammenarbeit mit den Behörden versucht, die Sicherheit wieder herzustellen. Ein Zeitpunkt für die Umsetzung kann momentan noch nicht genannt werden. Gefördert werden sollen Silber und Gold im Untertagebau.

Hier die Ressourcendaten zu San Martin:

|

Rohstoff |

Ressourcen |

|

Silber in Moz |

9,0 |

|

Gold in koz |

17,0 |

Angaben zu den Produktionskosten liegen aktuell nicht vor.

Del Toro (Entwicklungsprojekt)

Das Del Toro Projekt liegt in Zacatecas, Mexiko. Das Entwicklungsprojekt war ebenfalls bis Januar 2020 bereits in der Produktionsphase. Die Produktion wurde dann aber ausgesetzt, um den Cashflow und die Produktivität zu erhöhen. Gefördert werden soll Silber im Untertagebau.

Hier die Reservedaten zu Del Toro:

|

Rohstoff |

Ressource |

|

Silber in Moz |

7,6 |

Angaben zu den Produktionskosten liegen aktuell nicht vor.

Explorationsprojekte

Folgende Explorationsprojekte hat First Majestic in der Pipeline:

- La Luz Projekt San Luis Potosi, Mexiko

Primäre Rohstoffe sind Gold und Silber. - Jalisco Projekt Jalisco, Mexiko

Primäre Rohstoffe sind Gold und Silber.

Zusammenfassung und Fazit

Bevor wir die vorgestellten Daten und Fakten nochmals beurteilen, möchte ich im Vorfeld noch einige Anmerkungen machen.

- Die nachfolgende Bewertung beinhaltet subjektive Beurteilungen. Obwohl Kennzahlen wie der KGV einen konkreten Wert liefern, ist die Aussagekraft nicht immer sehr hoch. Ein Unternehmen mit einem KGV von 5, aber mit sinkenden Umsätzen und Gewinnen ist weniger interessant als eines mit einem KGV von 15 und zweistelligen Wachstumsraten.

Wie bereits erwähnt, bin ich in dem Unternehmen investiert, was unterbewusst Einfluss auf die Bewertung nehmen könnte. Deshalb auch nochmals die Aussage, dass es sich nicht um Kauf- oder Verkaufsempfehlungen handelt, sondern nur meine persönliche Einschätzung wiedergibt. - Einige der Kennzahlen beziehen sich auf zukünftige Geschäftszahlen, stellen also nur Schätzungen dar. Insofern haben die Aussagen auch nur Gültigkeit, wenn die tatsächlichen Zahlen im Bereich der Schätzungen liegen.

- Minenaktien und speziell die hier vorgestellten Silberminenaktien sind keine Investition in die Ewigkeit. Bei einer Coca-Cola beispielsweise kann ich die Aktien ins Depot legen und zehn Jahre liegen lassen, ohne mich darum zu kümmern (so war es jedenfalls in der Vergangenheit).

Bei Minenaktien habe ich einen Horizont von einigen Jahren. Solange das „Big picture“ stimmt – hier das Mißverhältnis von Angebot und Nachfrage – und solange die Gründe für den Kauf von Aktien eines speziellen Unternehmens weiterhin gegeben sind, können die Aktien gehalten werden. Das können lediglich zwei bis drei Jahre sein, im Falle eines Superrohstoffzyklus‘ auch mal eine Dekade.

Womit wir nun zu den einzelnen Kategorien kommen:

Wachstum

Sowohl bei Umsatz als auch beim Gewinn werden deutliche Steigerungen erwartet.

Profitabilitätskennzahlen

Die Profitabilitätskennzahlen sind gut bis akzeptabel, aber der geringe ROCE (Return on Capital Employed) verhindert eine bessere Bewertung.

Bewertungskennzahlen

Die Bewertungskennzahlen KGV und KUV sind ansprechend, aber das Verhältnis Unternehmenswert zu EBITDA ist hoch einzustufen.

Finanzielle Stabilität

Die Zahlen sind überwiegend überzeugend, lediglich der Zinsdeckungsgrad gibt Anlass zur Sorge. Da durch die erwartete, große Steigerung beim EBIT in 2025 die Kennzahl wieder in den grünen Bereich springen sollte, wurde eine positive Bewertung vorgenommen.

Analysteneinschätzungen und fairer Wert

Die Meinung der Analysten spricht für einen Kauf, wenn auch nicht die Eindeutigkeit wie bei Coeur Mining und Endeavour Silver gegeben ist. Auch der faire Wert liegt deutlich über dem aktuellen Kurs.

Minen-Projekte

First Majestic hat vier produzierende Minen, die im Bezug auf die bisherige Fördermengen mehrere Jahre abbaufähig sind. Daneben sind drei Entwicklungsprojekte in der Pipeline. Alle drei Projekte waren bereits in der Produktionsphase, wurden aber in erster Linie aus Profitabilitätsgründen ausgesetzt. Wann die Produktion fortgesetzt wird, und wie sich die Kostenseite entwickelt, muss die Zukunft zeigen.

Dazu kommen noch zwei Explorationsprojekte, die aber für die Bewertung im Augenblick noch unerheblich sind..

Anzahl Aktien

Auch bei First Majestic ist die Anzahl der ausgegeben Aktien in den letzten Jahren deutlich gestiegen. Aktuell ist aber keine weitere Erhöhung vorgesehen. Da dieser Fakt bereits in den Kursen und Kennzahlen enthalten ist, wird hier keine negative Bewertung vorgenommen.

In diesem Zusammenhang möchte ich auch nochmals auf den Beitrag <Buchrezension „Reich mit Rohstoffen“> verweisen. Bei Interesse nachfolgend der Affiliate Link zum Buch (es fallen nur Versandkosten an).