In diesem Artikel werden die Wertentwicklungen der Kategorien „Zinsstrukturkurve“ und „Bruttoinlandsprodukt“ für den bereits bekannten Überprüfungszeitraum von Februar 2014 bis Mai 2024 betrachtet. Bei beiden Indikatoren existieren keine Unterkategorien.

In diesem Artikel werden die Wertentwicklungen der Kategorien „Zinsstrukturkurve“ und „Bruttoinlandsprodukt“ für den bereits bekannten Überprüfungszeitraum von Februar 2014 bis Mai 2024 betrachtet. Bei beiden Indikatoren existieren keine Unterkategorien.

Die Zinsstrukturkurve generiert ein Verkaufssignal, wenn die kurzfristigen Anleihen eine höhere Rendite liefern als langfristige. Dieser Umstand wird als inverse Zinsstrukturkurve bezeichnet.

Das BIP löst ein Verkaufssignal aus, sobald das Bruttoninlandsprodukt zwei Quartale in Folge sinkt.

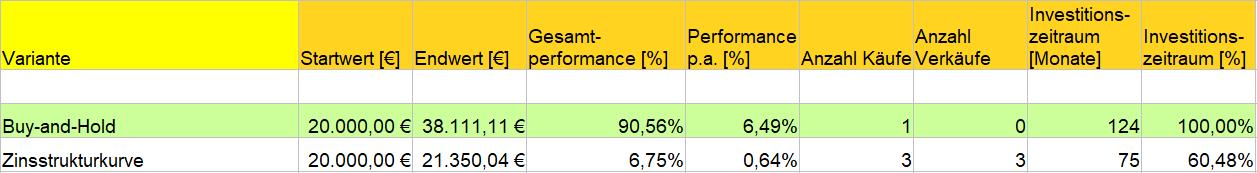

Zinsstrukturkurve

Beginnen wir mit dem Positiven: Während der Corona-Krise hat die Zinsstrukturkurve ein Verkaufssignal generiert.

Leider war es das dann aber mit den guten Nachrichten. Mit einer durchschnittlichen, jährlichen Performance von 0,64% in einem Zeitraum, in denen die Börsen überwiegend nach oben zeigten, ist schlicht und ergreifend besch…eiden.

Ab Mai 2019 glänzte die Strategie überwiegend durch das Warten an der Seitenline.

Warum ist die inverse Zinsstrukturkurve dann als Börsensignal aufgeführt?

Die Antwort ist relativ einfach: Auf eine inverse Zinsstrukturkurve folgte in der Vergangenheit fast immer ein Kurseinbruch an den Aktienmärkten.

Wo ist dann das Problem?

Der Indikator ist alles andere als ein Timing-Indikator, was bedeutet, es können Jahre ins Land gehen, bevor eine Korrektur nach dem Auslösen des Indikators erfolgt.

Was heißt das nun für den Anleger?

Eine inverse Zinsstrukturkurve sollte uns Anleger als Warnsignal dienen, die Märkte genau im Auge zu behalten. Sollten weitere Signale, Nachrichten und Fundamentaldaten auf eine Krise hindeuten, könnte beispielsweise eine Absicherung vorgenommen werden (keine Handlungsempfehlung, nur meine Meinung).

Aber keinesfalls sollte hier sofort die Reißleine gezogen werden.

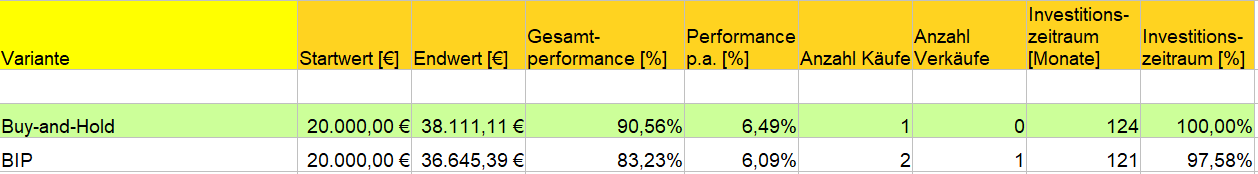

Bruttoinlandsprodukt

Die Performance eines Depots nur unter Berücksichtigung des BIPs wäre mit einer jährlichen Performance von rund 6,1% als eines des wenigen Börsensignal-Strategien in Richtung der Buy-and-Hold Performance.

Der Grund ist relativ schnell zu erkennen, wenn wir einen Blick auf den Investitionszeitraum werfen. Lediglich über ein Quartal hinweg – also drei Monate – war die Strategie nicht investiert. Und das war als Folge der Corona-Krise, allerdings erst, als es mit den Märkten schon wieder aufwärts ging.

Trotz der akzeptalen Performance hat das BIP als Indikator einige Schwachpunkte:

- Die Daten kommen stark verzögert. Für das Quartal 1 beispielsweise, das bekanntermaßen den Zeitraum von Januar bis März beinhaltet, wird das BIP irgendwann im April veröffentlicht.

Ein Verkaufssignal, also ein zwei Quartale in Folge sinkendes BIP kann sieben Monate nach dem ersten Einbruch kommen.

Dazu kommt, dass die hier im April veröffentlichten Zahlen vorläufig sind. Liegt die Steigerung oder der Rückgang nahe Null, können die zu einem späteren Zeitraum bestätigten Zahlen ein umgekehrtes Ergebnis liefern. - In die gleiche Richtung geht, dass an der Börse die Zukunft gehandelt wird. Eine Rezession kommt in der Regel nicht einfach so aus dem Blauen heraus, sondern wird schon im Vorfeld vermutet. So sind häufig schon die Kurse im Keller, ehe das BIP ein Verkaufssignal auslöst.

- Der Indikator gibt ein digitales Signal, nämlich Kauf oder Verkauf, bzw. Rezession oder keine Rezession aus. Absolute Zahlen spielen keine Rolle. Beträgt z.B. das BIP-Wachstum vier Quartale in Folge 0,1%, so steht ein Kaufsignal an. Das maue Ergebnis dürfte an den Börsen aber keine Freudensprünge auslösen.