Im letzten Artikel haben wir die Tabelle mit den Bärenmärkten der letzten 25 Jahre gesehen.

Im letzten Artikel haben wir die Tabelle mit den Bärenmärkten der letzten 25 Jahre gesehen.

Auf den ersten Blick ist zu erkennen, dass es nicht den „klassischen Bärenmarkt“ aus der Schablone gibt. Die Dauer variierte zwischen 2,5 Monaten und 3 Jahren, die Kursverluste beliefen sich zwischen 20% und 70%. Auch die Verläufe – also wie schnell fallen die Kurse, zu welchem Zeitpunkt, gibt es Gegenbewegungen etc. – unterscheiden sich deutlich, wie wir im Folgenden sehen werden.

Insofern wäre es auch illusorisch zu erwarten, dass wir Signale für den Ein- und Ausstieg finden, die sich über alle Börsenphasen hinweg bewähren. Unabhängig welche Strategie Sie einsetzen und welche Signale Sie verwenden, kann es sich immer nur um Wahrscheinlichkeiten handeln, ob das Investment erfolgreich ist oder nicht. Keine Strategie wird immer besser abschneiden als ein Vergleichsindex. Liefert die Strategie aber häufiger eine Überrendite im Vergleich zum Vergleichsindex, so handelt es sich um eine gute Strategie.

In den folgenden Abschnitten werden verschiedene Ein- und Ausstiegssignale für die einzelnen Bärenmärkte überprüft. Selbstverständlich kann nur ein kleiner Teil der möglichen Signale getestet werden. Einerseits ist die Zahl der Signale, die die verschiedenen Formen der technischen Analyse bieten, viel zu groß, um komplett untersucht zu werden. Zum anderen stehen uns auch nicht alle benötigten Daten für den langen Zeitraum zur Verfügung, um gewisse Techniken umzusetzen.

Folgende Strategien werden untersucht:

- 200-Tage-Linien Strategie

Ein Verkaufssignal erfolgt, wenn der Kurs oberhalb der 200-Tage-Linie kommend die 200-Tage-Linie nach unten durchstößt.

Analog erfolgt ein Kaufsignal, wenn der Kurs unterhalb der 200-Tage-Linie kommend die 200-Tage-Linie nach oben durchbricht. - Fallende/steigende 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn der aktuellste Wert der 200-Tage Linie tiefer notiert als die vorausgehenden (steigenden) Werte.

Ein Kaufsignal erfolgt, wenn der aktuellste Wert der 200-Tage Linie höher notiert als die vorausgehenden (fallenden) Werte.

- 30-Tage-Linie durchbricht 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 30-Tage Linie die 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 30-Tage Linie die 200-Tage Linie von unten nach oben durchbricht. - 50-Tage-Linie durchbricht 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 50-Tage Linie die 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 50-Tage Linie die 200-Tage Linie von unten nach oben durchbricht. - 30-Tage-Linie durchbricht fallende 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 30-Tage Linie die fallende 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 30-Tage Linie die steigende 200-Tage Linie von unten nach oben durchbricht. - 50-Tage-Linie durchbricht fallende 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 50-Tage Linie die fallende 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 50-Tage Linie die steigende 200-Tage Linie von unten nach oben durchbricht. - 200-Tage-Linien Strategie bei fallender/steigender 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 200-Tage-Linien Strategie auf Verkaufen steht und die 200-Tahe Linie fällt.

Ein Kaufsignal erfolgt, wenn die 200-Tage-Linien Strategie auf Kaufen steht und die 200-Tahe Linie steigt. - 30-Tage-Linie durchbricht 200-Tage Linie und 50-Tage-Linie durchbricht 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 30-Tage Linie die 200-Tage Linie von oben nach unten durchbricht, und wenn die 50-Tage Linie die 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 30-Tage Linie die 200-Tage Linie von unten nach oben durchbricht, und wenn die 50-Tage Linie die 200-Tage Linie von unten nach oben durchbricht. - 30-Tage-Linie durchbricht fallende 200-Tage Linie und 50-Tage-Linie durchbricht fallende 200-Tage Linie

Ein Verkaufssignal erfolgt, wenn die 30-Tage Linie die fallende 200-Tage Linie von oben nach unten durchbricht, und wenn die 50-Tage Linie die steigende 200-Tage Linie von oben nach unten durchbricht.

Ein Kaufsignal erfolgt, wenn die 30-Tage Linie die 200-Tage Linie von unten nach oben durchbricht, und wenn die 50-Tage Linie die 200-Tage Linie von unten nach oben durchbricht. - 10%-Regel

Ein Verkaufssignal erfolgt, wenn der Kurs mehr als 10% unterhalb des höchsten Kurses der Periode fällt.

Ein Kaufsignal erfolgt, wenn der Kurs mehr als 10% oberhalb des tiefsten Kurses steigt. - 15%-Regel

Ein Verkaufssignal erfolgt, wenn der Kurs mehr als 15% unterhalb des höchsten Kurses der Periode fällt.

Ein Kaufsignal erfolgt, wenn der Kurs mehr als 15% oberhalb des tiefsten Kurses steigt. - 20%-Regel

Ein Verkaufssignal erfolgt, wenn der Kurs mehr als 20% unterhalb des höchsten Kurses der Periode fällt.

Ein Kaufsignal erfolgt, wenn der Kurs mehr als 20% oberhalb des tiefsten Kurses steigt.

Auswertung der Strategien im Bezug zu den einzelnen Bärenmärkten

Für die Ergebnisse der Auswertungen im weiteren Verlauf ist zu beachten, dass mit Wochenschlusskursen gearbeitet wurde. D.h. die tatsächlichen Tiefs waren in der Regel etwas tiefer und die Hochs etwas höher als die verwendeten Kurse. Für die Schlussfolgerungen ist dies aber unerheblich.

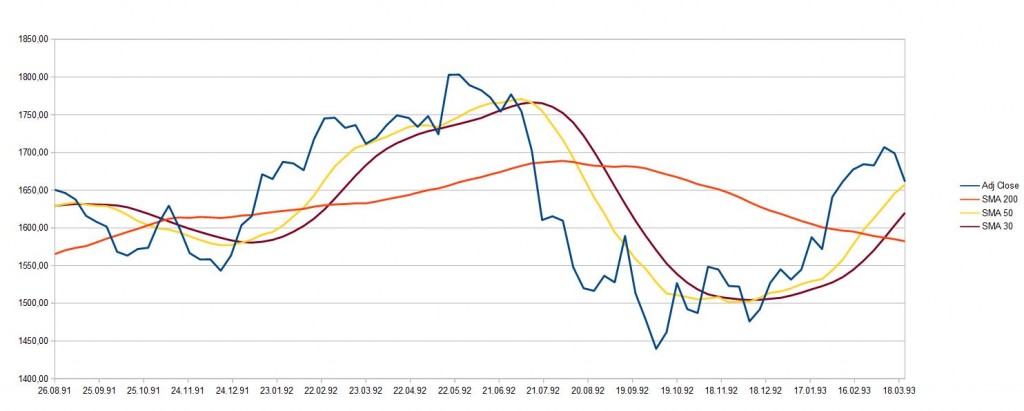

Baisse 1992

| Datum | Indexstand | Kurssturz | Dauer bis Kurstief | Indexstand | Kursanstieg | Kursanstieg | ||||

| Nr. | Start | Ende | Hoch | Tief | in % | Börsentage | ca. Monate | nächstes Hoch | in % vom Tief | in % vom Hoch |

| 1 | 25.05.92 | 05.10.92 | 1803,20 | 1439,70 | 20,16% | 95 | 4,4 | 6147,87 | 327,02% | 240,94% |

Die Kurse fallen in den ersten 4 bis 5 Wochen nur leicht, um anschließend relativ steil abzustürzen. Das Tief wird Anfang Oktober erreicht, aber erst ab Mitte Janual 1993 steigen die Kurse wieder deutlich an.

Nachfolgend die Daten zum Ausstieg und Wiedereinstieg:

| Baisse 1992 | Hoch: | 1803,20 | Tief: | 1439,70 | |

| Verkauf | Verkaufs- | Verkauf nach | Verkaufs- | Verkauf unter | Verkauf über |

| Typ | datum | x Tagen | kursstand | Hoch in % | Tief in % |

| 200 Tage-Linien Strategie |

20.07.92 | 40 | 1610,40 | -10,69% | 11,86% |

| SMA200 falllend | 10.08.92 | 55 | 1547,80 | -14,16% | 7,51% |

| SMA30 vs SMA200 | 31.08.92 | 70 | 1536,50 | -14,79% | 6,72% |

| SMA50 vs SMA200 | 17.08.92 | 60 | 1520,00 | -15,71% | 5,58% |

| SMA30 vs SMA200 fallend | 31.08.92 | 70 | 1536,50 | -14,79% | 6,72% |

| SMA50 vs SMA200 fallend | 17.08.92 | 60 | 1520,00 | -15,71% | 5,58% |

| 200 Tage + SMA200 fallend | kein Verkauf | ||||

| SMA30 + SMA50 vs SMA200 | 31.08.92 | 70 | 1536,50 | -14,79% | 6,72% |

| SMA30 + SMA50 vs SMA200 fallend | 31.08.92 | 70 | 1536,50 | -14,79% | 6,72% |

| 10% Regel | 27.07.92 | 45 | 1615,40 | -10,41% | 12,20% |

| 15% Regel | 17.08.92 | 60 | 1520,00 | -15,71% | 5,58% |

| 20% Regel | 05.10.92 | 95 | 1439,70 | -20,16% | 0,00% |

| Kauf | Kauf- | Kauf x Tage | Kauf- | Kauf unter | Kauf über |

| Typ | datum | nach Tief | kursstand | Hoch in % | Tief in % |

| 200 Tage-Linien Strategie |

01.02.93 | 85 | 1641,40 | -8,97% | 14,01% |

| SMA200 falllend | 26.04.93 | 145 | 1627,20 | -9,76% | 13,02% |

| SMA30 vs SMA200 | 15.03.93 | 115 | 1698,80 | -5,79% | 18,00% |

| SMA50 vs SMA200 | 22.02.93 | 100 | 1684,40 | -6,59% | 17,00% |

| SMA30 vs SMA200 fallend | 03.07.95 | 790 | 2153,40 | 19,42% | 49,57% |

| SMA50 vs SMA200 fallend | 12.06.95 | 775 | 2120,00 | 17,57% | 47,25% |

| 200 Tage + SMA200 fallend | kein Verkauf | ||||

| SMA30 + SMA50 vs SMA200 | 15.03.93 | 115 | 1698,80 | -5,79% | 18,00% |

| SMA30 + SMA50 vs SMA200 fallend | 15.03.93 | 115 | 1698,80 | -5,79% | 18,00% |

| 10% Regel | 18.01.93 | 75 | 1587,60 | -11,96% | 10,27% |

| 15% Regel | 08.02.93 | 90 | 1661,40 | -7,86% | 15,40% |

| 20% Regel | 05.07.93 | 195 | 1797,40 | -0,32% | 24,85% |

Die Verkaufssignale wurden in dieser Baisse ziemlich spät zwischen 8 Wochen (40 Börsentagen) und 14 Wochen (70 Börsentagen) generiert. Bei der 20%-Regel wurde der Verkauf gar erst nach 19 Wochen zum absoluten Tiefstkurs realisiert. Entsprechend lagen die Verkaufskurse zwischen 10% und 15% vom Höchstkurs entfernt, bei der 20%-Regel war der Abstand – wie zu erwarten – mehr als 20%.

Extremer waren die Daten zum Wiedereinstieg. Dieser dauerte zwischen 15 Wochen und mehr als 3 Jahren. Somit lagen die Kaufkurse zwischen 10% und 50% über dem Tief.

Die nachfolgende Tabelle zeigt, was aus 10.000 € Startkapital zum höchsten Kurs vor der Baisse bis zum 3.07.1995 geworden wären. Zu diesem Termin erzeugte die letzte Strategie ein Wiedereinstiegssignal (sofern zuvor ein Verkaufssignal generiert wurde).

| Depotwert am Start:10.000 € | Start- | Verkaufs- | Kaufdatum | Depotwert | Veränderung | Rang |

| Typ | datum | datum | 03.07.95 | zu Hoch in % | ||

| 200 Tage-Linien Strategie | 25.05.92 | 20.07.92 | 01.02.93 | 11.717,17 € | 17,17% | 4 |

| SMA200 falllend | 25.05.92 | 10.08.92 | 26.04.93 | 11.358,16 € | 13,58% | 5 |

| SMA30 vs SMA200 | 25.05.92 | 31.08.92 | 15.03.93 | 10.800,03 € | 8,00% | 7 |

| SMA50 vs SMA200 | 25.05.92 | 17.08.92 | 22.02.93 | 10.776,07 € | 7,76% | 10 |

| SMA30 vs SMA200 fallend | 25.05.92 | 31.08.92 | 03.07.95 | 8.522,48 € | -14,78% | 13 |

| SMA50 vs SMA200 fallend | 25.05.92 | 17.08.92 | 12.06.95 | 8.563,67 € | -14,36% | 12 |

| 200 Tage + SMA200 fallend | 25.05.92 | kein Verkauf | kein Kauf | 11.940,11 € | 19,40% | 2 |

| SMA30 + SMA50 vs SMA200 | 25.05.92 | 31.08.92 | 15.03.93 | 10.800,03 € | 8,00% | 7 |

| SMA30 + SMA50 vs SMA200 fallend | 25.05.92 | 31.08.92 | 15.03.93 | 10.800,03 € | 8,00% | 7 |

| 10% Regel | 25.05.92 | 27.07.92 | 18.01.93 | 12.150,70 € | 21,51% | 1 |

| 15% Regel | 25.05.92 | 17.08.92 | 08.02.93 | 10.925,51 € | 9,26% | 6 |

| 20% Regel | 25.05.92 | 05.10.92 | 05.07.93 | 9.566,85 € | -4,33% | 11 |

| Buy-and-Hold | 25.05.92 | kein Verkauf | kein Kauf | 11.940,11 € | 19,40% | 2 |

Lediglich bei der 10%-Regel Strategie war die Performance besser als bei einer reinen Buy-and Hold Strategie, bzw. der 200-Tage-Linien Strategie kombiniert mit einer fallenden 200-Tage Linie, die ebenfalls kein Verkaufssignal auslöste. Nur die reine 200-Tage-Linien Strategie konnte noch ähnlich gut abschneiden.

Die Strategien der 30- bzw. 50-Tage Linie in Kombination mit einer fallenden 200-Tage-Linie und die 20%-Regel Strategie bescherten sogar einen Verlust.

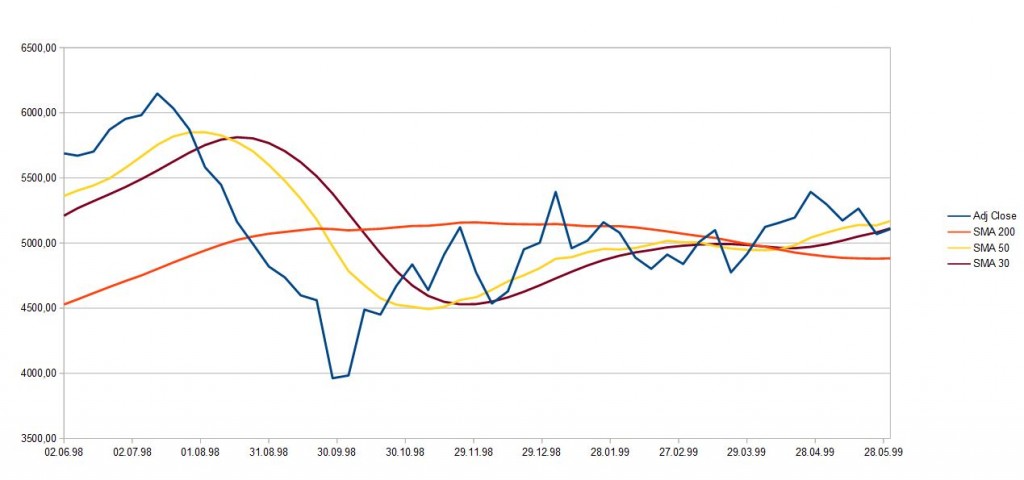

Baisse 1998

| Datum | Indexstand | Kurssturz | Dauer bis Kurstief | Indexstand | Kursanstieg | Kursanstieg | |||

| Start | Ende | Hoch | Tief | in % | Börsentage | ca. Monate | nächstes Hoch | in % vom Tief | in % vom Hoch |

| 13.07.98 | 28.09.98 | 6147,87 | 3962,50 | 35,55% | 55 | 2,5 | 7975,95 | 101,29% | 29,74% |

Die Kurse fallen im kompletten Zeitraum von 11 Wochen kontinuierlich. Die Kurse blieben rund 1 Woche im Bereich des Tiefs, um anschließend wieder steil zu steigen.

Nachfolgend die Daten zum Ausstieg und Wiedereinstieg:

| 1998 | Hoch: | 6147,87 | Tief: | 3962,50 | |

| Verkauf | Verkaufs- | Verkauf nach | Verkaufs- | Verkauf unter | Verkauf über |

| Typ | datum | x Tagen | kursstand | Hoch in % | Tief in % |

| 200 Tage-Linien Strategie | 24.08.98 | 30 | 4993,54 | -18,78% | 26,02% |

| SMA200 falllend | 28.09.98 | 55 | 3962,50 | -35,55% | 0,00% |

| SMA30 vs SMA200 | 12.10.98 | 65 | 4889,10 | -20,47% | 23,38% |

| SMA50 vs SMA200 | 28.09.98 | 55 | 3962,50 | -35,55% | 0,00% |

| SMA30 vs SMA200 fallend | kein Verkauf | ||||

| SMA50 vs SMA200 fallend | 28.09.98 | 55 | 3962,50 | -35,55% | 0,00% |

| 200 Tage + SMA200 fallend | kein Verkauf | ||||

| SMA30 + SMA50 vs SMA200 | 12.10.98 | 65 | 4889,10 | -20,47% | 23,38% |

| SMA30 + SMA50 vs SMA200 fallend | 12.10.98 | 65 | 4889,10 | -20,47% | 23,38% |

| 10% Regel | 10.08.98 | 20 | 5447,90 | -11,39% | 37,49% |

| 15% Regel | 17.08.98 | 25 | 5163,50 | -16,01% | 30,31% |

| 20% Regel | 31.08.98 | 35 | 4820,20 | -21,60% | 21,65% |

| Kauf | Kauf- | Kauf x Tage | Kauf- | Kauf unter | Kauf über |

| Typ | datum | nach Tief | kursstand | Hoch in % | Tief in % |

| 200 Tage-Linien Strategie | 04.01.99 | 70 | 5392,84 | -12,28% | 36,10% |

| SMA200 falllend | 12.10.98 | 10 | 4489,10 | -26,98% | 13,29% |

| SMA30 vs SMA200 | 06.04.99 | 135 | 5124,18 | -16,65% | 29,32% |

| SMA50 vs SMA200 | 12.04.99 | 140 | 5155,35 | -16,14% | 30,10% |

| SMA30 vs SMA200 fallend | kein Verkauf | ||||

| SMA50 vs SMA200 fallend | 01.11.04 | 1590 | 4063,58 | -33,90% | 2,55% |

| 200 Tage + SMA200 fallend | kein Verkauf | ||||

| SMA30 + SMA50 vs SMA200 | 12.04.99 | 140 | 5155,35 | -16,14% | 30,10% |

| SMA30 + SMA50 vs SMA200 fallend | 12.04.99 | 140 | 5155,35 | -16,14% | 30,10% |

| 10% Regel | 12.10.98 | 10 | 4489,10 | -26,98% | 13,29% |

| 15% Regel | 26.10.98 | 20 | 4671,10 | -24,02% | 17,88% |

| 20% Regel | 02.11.98 | 25 | 4836,20 | -21,34% | 22,05% |

Mit einer Zeitraum von 11 Wochen war der Bärenmarkt nur von kurzer Dauer. Entsprechend wurden 6 Verkaufssignale in dieser Baisse erst am Ende oder sogar nach dessen Ende generiert. Vier Strategien erzeugten Verkaufssignale zwische Woche 4 und Woche 7, bei 2 Strategien wurde kein Verkauf ausgelöst. Die Verkaufskurse lagen zwischen 11% und 35% unterhalb des Höchstkurs‘.

Auch hier waren die Daten zum Wiedereinstieg weit gestreut. Dieser dauerte zwischen 2 Wochen und mehr als 5 Jahren. Somit lagen die Kaufkurse zwischen 2,5% und 36% über dem Tief.

Die nachfolgende Tabelle zeigt, was aus 10.000 € Startkapital zum höchsten Kurs vor der Baisse bis zum 12.04.1999 geworden wären. Zu diesem Termin erzeugte die letzte Strategie ein Wiedereinstiegssignal (sofern zuvor ein Verkaufssignal generiert wurde) mit Ausnahme 50-Tage Linie in Kombination mit der fallenden 200-Tage-Linie, die erst nach der nächsten Krise ein Einstiegssignal erzeugte.

| Depotwert am Start:10.000 € | Start- | Verkaufs- | Kaufdatum | Depotwert | Veränderung | Rang |

| Typ | datum | datum | 12.04.99 | zu Hoch in % | ||

| 200 Tage-Linien Strategie | 13.07.98 | 24.08.98 | 04.01.99 | 7.774,29 € | -22,26% | 11 |

| SMA200 falllend | 13.07.98 | 28.09.98 | 12.10.98 | 7.412,48 € | -25,88% | 12 |

| SMA30 vs SMA200 | 13.07.98 | 12.10.98 | 06.04.99 | 8.009,27 € | -19,91% | 8 |

| SMA50 vs SMA200 | 13.07.98 | 28.09.98 | 12.04.99 | 6.459,81 € | -35,40% | 13 |

| SMA30 vs SMA200 fallend | 13.07.98 | kein Verkauf | kein Kauf | 8.392,15 € | -16,08% | 3 |

| SMA50 vs SMA200 fallend | 13.07.98 | 28.09.98 | 01.11.04 | 8.184,86 € | -18,15% | 7 |

| 200 Tage + SMA200 fallend | 13.07.98 | kein Verkauf | kein Kauf | 8.392,15 € | -16,08% | 3 |

| SMA30 + SMA50 vs SMA200 | 13.07.98 | 12.10.98 | 12.04.99 | 7.960,91 € | -20,39% | 9 |

| SMA30 + SMA50 vs SMA200 fallend | 13.07.98 | 12.10.98 | 12.04.99 | 7.960,91 € | -20,39% | 9 |

| 10% Regel | 13.07.98 | 10.08.98 | 12.10.98 | 10.178,58 € | 1,79% | 1 |

| 15% Regel | 13.07.98 | 17.08.98 | 26.10.98 | 9.272,15 € | -7,28% | 2 |

| 20% Regel | 13.07.98 | 31.08.98 | 02.11.98 | 8.366,23 € | -16,34% | 6 |

| Buy-and-Hold | 13.07.98 | kein Verkauf | kein Kauf | 8.392,15 € | -16,08% | 3 |

Nur die 10%-Regel brachte eine positive Performance. Nur letztere und die 15%-Regel konnten besser als eine Buy-and-Hold Strategie abschneiden.

Sehr schlechte Ergebnisse lieferten die 50-Tage Linie in Kombination mit der fallenden 200-Tage-Linie, sowie die fallende 200-Tage-Linie.

Dot.com Krise 2000

| Datum | Indexstand | Kurssturz | Dauer bis Kurstief | Indexstand | Kursanstieg | Kursanstieg | ||||

| Nr. | Start | Ende | Hoch | Tief | in % | Börsentage | ca. Monate | nächstes Hoch | in % vom Tief | in % vom Hoch |

| 3 | 06.03.00 | 10.03.03 | 7975,95 | 2403,19 | 69,87% | 785 | 36,1 | 8092,77 | 236,75% | 1,46% |

| 2000 | Hoch: | 7975,95 | Tief: | 2403,19 | ||

| Verkauf | Verkaufs- | Verkauf nach | Verkaufs- | Verkauf unter | Verkauf über | Bemerkung |

| Typ | datum | x Tagen | kursstand | Hoch in % | Tief in % | |

| 200 Tage-Linien Strategie | 31.07.00 | 110 | 7016,59 | -12,03% | 191,97% | *** |

| SMA200 falllend | 02.10.00 | 155 | 6776,39 | -15,04% | 181,97% | ** |

| SMA30 vs SMA200 | 21.08.00 | 125 | 7307,17 | -8,38% | 204,06% | * |

| SMA50 vs SMA200 | 21.08.00 | 125 | 7307,17 | -8,38% | 204,06% | * |

| SMA30 vs SMA200 fallend | kein Verkauf | |||||

| SMA50 vs SMA200 fallend | kein Verkauf | |||||

| 200 Tage + SMA200 fallend | 22.04.02 | 555 | 5000,38 | -37,31% | 108,07% | |

| SMA30 + SMA50 vs SMA200 | 11.09.00 | 140 | 6999,54 | -12,24% | 191,26% | * |

| SMA30 + SMA50 vs SMA200 fallend | 11.09.00 | 140 | 6999,54 | -12,24% | 191,26% | * |

| 10% Regel | 17.04.00 | 30 | 7157,90 | -10,26% | 197,85% | **** |

| 15% Regel | 18.09.00 | 145 | 6740,20 | -15,49% | 180,47% | ** |

| 20% Regel | 11.12.00 | 205 | 6331,30 | -20,62% | 163,45% | ** |

| Kauf | Kauf- | Kauf x Tage | Kauf- | Kauf unter | Kauf über | Bemerkung |

| Typ | datum | nach Tief | kursstand | Hoch in % | Tief in % | |

| 200 Tage-Linien Strategie | 12.05.03 | 45 | 2989,08 | -62,52% | 24,38% | *** |

| SMA200 falllend | 23.06.03 | 75 | 3224,66 | -59,57% | 34,18% | ** |

| SMA30 vs SMA200 | 23.06.03 | 75 | 3224,66 | -59,57% | 34,18% | * |

| SMA50 vs SMA200 | 09.06.03 | 65 | 3168,71 | -60,27% | 31,85% | * |

| SMA30 vs SMA200 fallend | kein Verkauf | |||||

| SMA50 vs SMA200 fallend | kein Verkauf | |||||

| 200 Tage + SMA200 fallend | 17.05.04 | 310 | 3831,84 | -51,96% | 59,45% | |

| SMA30 + SMA50 vs SMA200 | 23.06.03 | 75 | 3224,66 | -59,57% | 34,18% | * |

| SMA30 + SMA50 vs SMA200 fallend | 23.06.03 | 75 | 3224,66 | -59,57% | 34,18% | * |

| 10% Regel | 17.03.03 | 5 | 2715,00 | -65,96% | 12,97% | **** |

| 15% Regel | 14.04.03 | 25 | 2899,70 | -63,64% | 20,66% | ** |

| 20% Regel | 14.04.03 | 25 | 2899,70 | -63,64% | 20,66% | ** |

* Neben dem ersten Verkaufssignal und dem abschließenden Kaufsignal erfolgte 1 weiterer Verkauf und Kauf innerhalb der Baisse

** Neben dem ersten Verkaufssignal und dem abschließenden Kaufsignal erfolgten 2 weiterere Verkäufe und Käufe innerhalb der Baisse

*** Neben dem ersten Verkaufssignal und dem abschließenden Kaufsignal erfolgten 3 weiterere Verkäufe und Käufe innerhalb der Baisse

**** Neben dem ersten Verkaufssignal und dem abschließenden Kaufsignal erfolgten 4 weiterere Verkäufe und Käufe innerhalb der Baisse

Mit einer Zeitraum von mehr als 3 Jahren war die Dot.com Krise der längste Bärenmarkt in unserem Beobachtungszeitraum. Der Kursabfall verlief nicht schlagartig (mit Ausnahme des steilen Absturzes im September 2001 im Zusammenhang mit dem 9/11-Terroranschlag), sondern mehr oder weniger kontinuierlich. Zweimal (Oktober 2001 und November 2002) kam es gar zu einer Bärenmarktrally, in der die Kurse jeweils mehr um 20% stiegen, um anschließend noch tiefer abzufallen.

Dieser Verlauf hatte zur Folge, dass bei 2 Strategien kein Verkaufssignal erfolgte, während andere Strategien bis zu 4 zusätzlichen Verkaufs- und Kaufsignalen auslösten.

Entsprechend breit war die Streuung auch, was die Dauer bis zur Generierung der Signale angeht. Aber bei allen Strategien, die Verkaufssignale lieferten, lag der Wiedereinstiegskurs mehr als 50% unter dem ursprünglichen Hoch, was die Überlegenheit gegenüber einer reinen Buy-and-Hold Strategie zum Ausdruck bringt.

Die nachfolgende Tabelle zeigt, was aus 10.000 € Startkapital zum höchsten Kurs vor der Baisse bis zum 17.05.2004 geworden wären. Zu diesem Termin erzeugte die letzte Strategie ein Wiedereinstiegssignal (sofern zuvor ein Verkaufssignal generiert wurde).

| Depotwert am Start:10.000 € | Start- | Verkaufs- | Kaufdatum | Depotwert | Veränderung | Rang |

| Typ | datum | datum | 17.05.04 | zu Hoch in % | ||

| 200 Tage-Linien Strategie | 06.03.00 | 31.07.00 | 12.05.03 | 9.788,97 € | -2,11% | 2 |

| SMA200 falllend | 06.03.00 | 02.10.00 | 23.06.03 | 9.475,55 € | -5,24% | 3 |

| SMA30 vs SMA200 | 06.03.00 | 21.08.00 | 23.06.03 | 9.068,20 € | -9,32% | 5 |

| SMA50 vs SMA200 | 06.03.00 | 21.08.00 | 09.06.03 | 8.841,15 € | -11,59% | 6 |

| SMA30 vs SMA200 fallend | 06.03.00 | kein Verkauf | kein Kauf | 4.819,88 € | -51,80% | 11 |

| SMA50 vs SMA200 fallend | 06.03.00 | kein Verkauf | kein Kauf | 4.819,88 € | -51,80% | 11 |

| 200 Tage + SMA200 fallend | 06.03.00 | 22.04.02 | 17.05.04 | 6.280,13 € | -37,20% | 10 |

| SMA30 + SMA50 vs SMA200 | 06.03.00 | 11.09.00 | 23.06.03 | 8.700,08 € | -13,00% | 7 |

| SMA30 + SMA50 vs SMA200 fallend | 06.03.00 | 11.09.00 | 23.06.03 | 8.700,08 € | -13,00% | 7 |

| 10% Regel | 06.03.00 | 17.04.00 | 17.03.03 | 9.982,31 € | -0,18% | 1 |

| 15% Regel | 06.03.00 | 18.09.00 | 14.04.03 | 9.203,77 € | -7,96% | 4 |

| 20% Regel | 06.03.00 | 11.12.00 | 14.04.03 | 7.561,17 € | -24,39% | 9 |

| Buy-and-Hold | 06.03.00 | kein Verkauf | kein Kauf | 4.819,88 € | -51,80% | 11 |

Keine Strategie konnte eine positive Performance vorbringen, was aber bei einem Kurssturz von fast 70% nicht überraschen dürfte.

Die 10%-Regel verpasste dies mit einem Minus von 0,18% nur sehr knapp. Aber auch etliche weitere Strategien konnten den Verlust auf unter 10% zum Überprüfungstermin hin halten.

Ganz unten in der Performancerangliste notieren die Buy-and -Hold Strategie und die 30- bzw. 50-Tage-Linien Strategie in Kombination mit der fallenden 200-Tage-Linie, die beide kein Verkaufssignal erzeugten.

Die vier Bärenmärkte der jüngeren Vergangenheit wollen wir im nächsten Artikel behandeln.

2 Kommentare

1 Ping

Interessante Analyse. Da steckt sicher viel Arbeit drin. Bei den Durchschnittslinien reagiert die gelbe Linie schneller als die lila Linie -> die gelbe Linie ist wohl der 30-Tage-Durchschnitt und die lila Linie der 50-Tage-Durchschnitt.

Die Idee von „30-Tage-Linie durchbricht fallende 200-Tage-Linie“ verstehe ich nicht. Dass man wartet, bis auch die 200-Tage-Linie nach unten driftet, um Fehlsignale zu vermeiden – ok. Aber dann wäre doch die bessere Vorgehensweise zu sagen, man steigt aus, wenn die 30-Tage-Linie unter der 200-Tage-Linie ist UND die 200-Tage-Linie nach unten dreht. In einem Bärenmarkt wird doch die 30-Tage-Linie immer zuerst die noch steigende 200-Tage-Linie durchbrechen und dann zumindest so lange darunter bleiben, bis es zu einer Erholung kommt. Ist diese Erholung nicht nachhaltig, sondern eine Bullenfalle, dann würde man erst dann aussteigen, wenn die Kurse wieder gen Süden drehen.

Bei dem 2000-Bärenmarkt hätte bei dieser Strategie (sehr genaugenommen) Ende Mai/Anfang Juni 2002 ein Verkauf erfolgen müssen: die 30-Tagelinie durchbrach die fallende 200-Tage-Linie von oben nach unten – allerdings ging es in dieser Woche bei der 200-Tage-Linie nur um 0,32% nach unten (von 4960,66 auf 4944,67) – behauptet zumindest Tradingview. Gerundet 0 -> kein Verkauf -> auch ok.

Autor

Die Auswertung liegt schon lange zurück, deshalb kann ich mich leider nicht mehr an alle Details erinnern.

Woran ich mich noch erinnern kann: neben den bekannten Verkaufssignalen, die häufig aufgeführt werden, habe ich mir Charts mit verschiedenen gleitenden Durchschnitten angeschaut und versucht, Zusammenhänge zu entdecken.

Zum Bärenmarkt 2000, sprich Ende Mai/Anfang Juni 2002. Meine Excel-Tabelle gibt hier kein Verkaufssignal aus. Die Daten sind Wochenkurse von Yahoo (immer von Montags wieso auch immer).

[…] (max. Drawdown) wie beim Artikel “Bärenmarkt – Ein- und Ausstiegssignale ermitteln” unter Punkt 11 […]