Nach dem Backtest der Trendfolgestrategie zum S&P 500 möchte ich mit diesem Artikel noch ein paar weitere Untersuchungen zu dieser Momentum-Strategie vorstellen.

Nach dem Backtest der Trendfolgestrategie zum S&P 500 möchte ich mit diesem Artikel noch ein paar weitere Untersuchungen zu dieser Momentum-Strategie vorstellen.

Aufgrund der einfach verfügbaren Daten werden wieder deutsche Aktien im Mittelpunkt stehen. In erster Linie soll die Frage geklärt werden, ob ein Zusammenhang mit der Größe der Unternehmen und der Performance besteht, oder ob die Vorgehensweise bei Large Caps und bei Small Caps zu den gleichen Resultaten führen.

Untersucht wurde die Trendfolgestrategie mit DAX-, MDAX-, SDAX-Aktien und Small Caps. Die Small Caps beinhalten alle Aktien, die nicht in den drei erstgenannten Indizes vertreten sind.

Noch eine kurze Anmerkung: Die Performance beim DAX unterscheidet sich minimal bei der Rendite gegenüber dem virtuellen Depot. Hintergrund ist, dass der Zeitpunkt der Reinvestition von Dividendeneinkünften zu einem unterschiedlichen Zeitpunkt erfolgt. Aber wie erwähnt, der Unterschied ist nicht relevant.

Übersicht der Ergebnisse

Nachfolgend wird in tabellarischer Form die Performance der vier erwähnten Überprüfungen, sowie die Performance der Vergleichsindizes. Bei den Nebenwerten wurde als Vergleichsindizes der MSCI Germany Small Caps Index herangezogen.

| Name | Startwert 21.02.2014 | Endwert 30.12.2024 | Gesamt-performance | Performance pro Jahr |

| DAX Trendfolgestrategie | 100.000,00 € | 349.230,23 € | 249,23% | 12,04% |

| DAX | 9665,08 | 19909,14 | 105,99% | 6,79% |

| MDAX Trendfolgestrategie | 100.000,00 € | 463.993,60 € | 363,99% | 14,97% |

| MDAX | 16805,20 | 25589,06 | 52,27% | 3,90% |

| SDAX Trendfolgestrategie | 100.000,00 € | 266.989,38 € | 166,99% | 9,34% |

| SDAX | 7215,57 | 13711,33 | 90,02% | 6,01% |

| Small Caps Trendfolgestrategie | 100.000,00 € | 211.445,35 € | 111,45% | 7,04% |

| MSCI Germany Small Caps | 357,72 | 527,90 | 47,57% | 3,60% |

Zwei Punkte fallen beim Gesamtergebnis ins Auge:

- Alle Trendfolgestrategien generieren mehr Rendite als die entsprechenden Vergleichsindizes.

- Es ist ein Renditeabfall von den Strategien mit hoher Marktkapitalisierung hin zu denen mit kleiner Marktkapitalisierung zu beobachten. Eine Abweichung ist nur beim MDAX in Bezug auf den DAX zu erwähnen. Auf diese Thematik kommen wir später noch zurück.

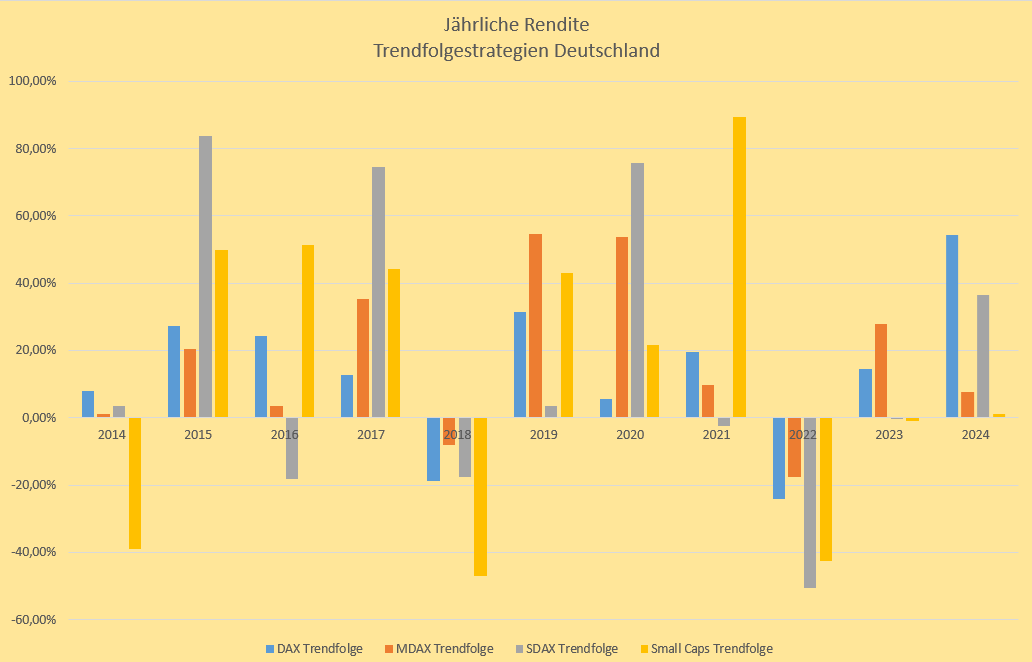

Werfen wir zuvor einen Blick auf die jährliche Performance der einzelnen Strategien:

Auffällig ist, dass die Ausschläge bei der SDAX- und der Small Caps-Strategie deutlich ausgeprägter sind als bei DAX und MDAX. Das gilt sowohl für die Ober- als auch auf die Unterseite.

Wie anhand des Gesamtergebnisses oben zu sehen ist, können die starken Jahre, die Minderperformance der schwächeren Jahre nicht kompensieren. Insgesamt liefern die beiden Methoden mit den kleineren Werten im Überprüfungszeitraum 4-mal eine negative Rendite ab. Bei DAX und MDAX waren es nur zwei Jahre mit Verlusten.

Zum Abschluss wollen wir nochmals auf die Abweichung unserer Erkenntnisse bei DAX und MDAX zurückkommen.

Bereits die alten Römer wussten, „Wiederholungen gefallen nicht“. Dennoch muss ich auf den Fakt der geringen Datenmenge bei einem Zeitraum von elf Jahren nochmals aufgreifen, wie er schon bei vielen Überprüfungen zur Sprache kam. Hier haben wir jetzt ein schönes Beispiel, was damit gemeint ist.

Wir haben mit 2020 ein Jahr, das beim Blick auf die Kursentwicklung eine Besonderheit aufweist:

Bekanntlich war 2020 da Corona-Jahr, das wohl jeder mit speziellen, persönlichen Erfahrungen verbindet. Börsentechnisch fiel der DAX in nur einem Monat um über 40%, um dann kontinuierlich wieder anzusteigen. Historisch in diesem Ausmaß eine einzigartige, V-förmige Bewegung.

Das war die Zeit der Unternehmen wie Zalando, HelloFresh und Delivery Hero, die in der Krise ihre Umsätze extrem steigern konnten, was sich entsprechend in den Kursen niederschlug.

Alle drei Werte waren in diesem Jahr im MDAX gelistet. Zalando und Delivery Hero waren im Trendfolgedepot des MDAX vertreten und verteuerten sich in diesem Jahr um rund 102%, bzw. 80% und befeuerten damit die Performance der Strategie. Ohne diese Überrendite dieses Jahres wäre das Ergebnis im Bereich des DAX-Trendfolgeportfolios.

Wer jetzt denkt, „Es kommt doch immer wieder zu irgendwelchen Sondersituationen“, hat vollkommen recht. Aber bei Rückrechnungen über lange Zeiträume verschmieren einzelne Jahre, d.h. die Gewichtung ist nicht so hoch.

Bei einem Zeitraum von elf Jahren ist das aber noch nicht der Fall.

Wenn aber bei jeder Auswertung die Trendfolgestrategie besser abschneidet als der jeweilige Vergleichsindex, so ist das auch bei einem kürzeren Auswertezeitraum ein Statement.