Hörte und las man in den letzten Wochen Kommentare von Experten zum Börsenverlauf in 2024, so war eigentlich allen immer klar, dass das abgelaufene Jahr super laufen musste. Erstaunlicherweise hielt sich der Optimismus am Ende des Jahres 2023 noch sehr bedeckt, so wurden beim DAX von den großen Banken im Mittel bei einem Plus von …

Schlagwort: Depotanalyse

Jan. 03

Depotcheck Jahresende 2023

Selten waren sich die Analysten so einig, dass zumindest im ersten Halbjahr 2023 eine harte Zeit für Börsianer bevorsteht.Bedingt durch die hohe Inflation waren in 2022 die US-Leitzinsen bereits von 0,25% auf 4,0% gestiegen und weitere Erhöhungen waren fest eingeplant. Bekannterweise ist es auch so gekommen, dass der Leitzins bis auf 5,5% anstieg.“Never fight the …

Jan. 06

Depotcheck Jahresende 2022

Waren die beiden vorausgehenden Jahre 2020 und 2021 geprägt von Corona, so spielte die Pandemie in 2022 nur noch eine untergeordnete Rolle. Die größte Problematik bestand dabei noch durch die Unterbrechung der Lieferketten bedingt durch die Lockdowns in China. Die Hoffnung, dass das nahende Ende der Pandemie die Börsen beflügelt, hat sich aber leider nicht …

Jan. 02

Depotcheck Jahresende 2021

Auch das Jahr 2021 stand überwiegend im Zeichen der Corona-Pandemie. Vor allem die Delta-Variante sorgte für ständige Präsens des Themas in den Medien und dem privaten Umfeld. Dank neuer Impfstoffe konnte aber der große Kollaps verhindert werden. Überraschenderweise zeigten sich die Börsen von den Sorgen rund um die Pandemie völlig unbeeindruckt. So eilte der DAX …

Jan. 03

Depotcheck Jahresende 2020

Das Jahr 2020 wird wohl jedem von uns dauerhaft im Gedächtnis bleiben, hat doch das Corona-Virus enorme Auswirkungen auf das berufliche, private und möglicherweise auch gesundheitliche Befinden vieler Menschen hinterlassen.Ich hoffe, dass Sie und Ihre Angehörigen einigermaßen unbeschadet durch diese schwere Zeit gekommen sind und auch weiter kommen werden. Eine Pandemie dieses Ausmaßes musste unbestritten …

Dez. 30

Depotcheck Jahresende 2019

Zwar steht noch ein Börsentag im Jahr 2019 aus, doch sollte diese Tatsache keinen Einfluss auf die prinzipiellen Aussagen zum Depotcheck haben. Hintergrund ist, dass ab dem 31.Dezember die Umstellung auf die neuen, virtuellen Depots für 2020 auf der Agenda steht. Nach dem schwachen Vorjahr zeigten sich die Märkte in 2019 wieder von der besseren …

März 31

Auswertung Dividendenstrategien 2015

Insgesamt wurden sieben Dividendenstrategien vorgestellt und in Musterdepots umgesetzt. Da ich davon ausgehe, dass es nicht zielführend ist, für jede einzelne Dividendenstrategie eine Auswertung durchzuführen, soll die Entwicklung aller sieben Depots im Paket vorgestellt werden. Die Auswertung der “Dogs of the Dow”-Strategie ist zwar bereits erfolgt, soll aber dennoch mit aufgeführt werden, da sie dem …

Feb. 27

Auswertung Dogs of the Dow Strategie 2015

Bei der “Dogs of the Dow”-Strategie werden die zehn Werte des DAX’ mit der höchsten, erwarteten Dividendenrendite für das laufende Jahr zu gleichen Geldanteilen gekauft. Zehn Werte garantieren eine annehmbare Diversifikation, wobei eine Bündelung auf wenige Branchen nicht auszuschließen ist. Ein Rettungsschirm ist nicht eingebaut, d.h. die Aktien werden bis Jahresende ohne wenn und aber …

Feb. 13

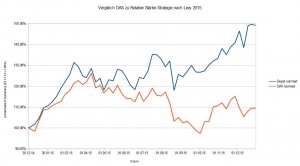

Auswertung Relative Stärke Strategie “Sell-in-Summer”

Die Relative-Stärke Strategie “Sell-in-Summer” basiert auf Grundlage der Relativen-Stärke Strategie nach Levy. Einziges Unterscheidungsmerkmal ist, dass bei der “Sell-in-Summer”-Variante während der historisch schwächsten Börsenmonaten August und September keine Aktien gehalten werden, sondern das Pulver in Form von Bargeld “trocken gehalten” wird. Die Entwicklung des Depots verläuft bis Ende Juli identisch zur Relative-Stärke Strategie nach Levy. …

Jan. 31

Auswertung Relative Stärke Strategie nach Levy 2015

Die Relative-Stärke Strategie nach Levy bezieht sich auf Robert Levy, der in einer Studie die Feststellung machte, dass Aktien, die sich in den vergangenen 26 Wochen positiv entwickelten, auch in den folgenden 6 bis 12 Monaten überdurchschnittlich stiegen. Bei der Entwicklung des Depots wird erwartet, dass in positiven Marktphasen eine überdurchschnittliche Performance erzielt wird. In …

- 1

- 2