Als im Mai 2018 begonnen wurde eine Reihe unterschiedlicher Börsensignale aufzulisten, hatte ich erwähnt, dass sich aufgrund mehrerer Gründe keine Schlussfolgerung ziehen lässt. U.a. fehlten historische Daten als Grundlage einer Bewertung.

Als im Mai 2018 begonnen wurde eine Reihe unterschiedlicher Börsensignale aufzulisten, hatte ich erwähnt, dass sich aufgrund mehrerer Gründe keine Schlussfolgerung ziehen lässt. U.a. fehlten historische Daten als Grundlage einer Bewertung.

Nun ist der Zeitpunkt gekommen, die gesammelten Daten in Augenschein zu nehmen und zu überprüfen, ob sich Erkenntnisse daraus ziehen lassen.

Hier und heute beginnen wir mit der Auswertung aller Kategorien, also quasi die Gesamtpunktzahl zusammengesetzt aus Kaufsignalen abzüglich Verkaufssignalen.

Im Bezug zu den monatlich veröffentlichten Börsensignalen gibt es bei den anstehenden Auswertungen einige Abweichung:

- Die erste Darstellung der Börsensignale erfolgte – wie bereits erwähnt – im Mai 2018. Das ist ein sehr kurzer Zeitraum, weshalb die Auswertung ab Februar 2014 beginnt, schlicht aus dem Grund, da mir erst ab hier alle Daten zur Verfügung stehen. Die Zeitspanne ist auch nicht unbedingt berauschend, aber immerhin sind es nun etwas mehr als zehn Jahre.

- Die Kategorie „Aktuell bedrohliche Faktoren“ wurde gestrichen. Zum einen wäre es ja leicht die Faktoren vor Mai 2018 zu bewerten, da die Folgen bekannt sind. Zum tatsächlichen Zeitpunkt der Datenerhebung wäre das Ergebnis möglicherweise unterschiedlich ausgefallen.

Zum anderen handelt es sich um das einzige Kriterium, dem keinerlei empirische Daten zugrunde liegen, sondern das rein subjektiv ist. Frei nach dem Motto: „Drei Personen können zu vier unterschiedlichen Ergebnissen gelangen“. - Während das Datum der aktuellen Auswertungen in der Regel irgendwann im letzten Drittel des Monats ist, wurde für die Auswertung hier, wie auch für die in den folgenden Artikeln immer der letzte Handelstag des Monats verwendet.

Für einige Kategorien wie z.B. die Wirtschaftindikatoren, die nur einmal monatlich erhoben werden, ist das unerheblich. Aber bei täglich aktualisierten Daten, wie dem DAX 200-Tage-Linien Kriterium, können schon Unterschiede zum publizierten Resultat auftreten.

Die Auswertung richtet sich nur nach dem Stand des DAX‘-Performance Index, nicht nach einem DAX-ETF oder DAX-Zertifikat. D.h. die Kosten für das Produkt werden nicht berücksichtigt. Da die Kosten für ein solches Produkt aber sehr gering sind, und da Transaktionskosten berücksichtigt werden, die relativ hoch sind (0,001% + pauschal 9,00€ wie auch bei den virtuellen Depots), sollten die Ergebnisse trotzdem relativ genau sein. Dazu kommt, dass es letztendlich um den Vergleich geht, nicht um absolute Werte.

Backtests mit der Gesamtpunktzahl

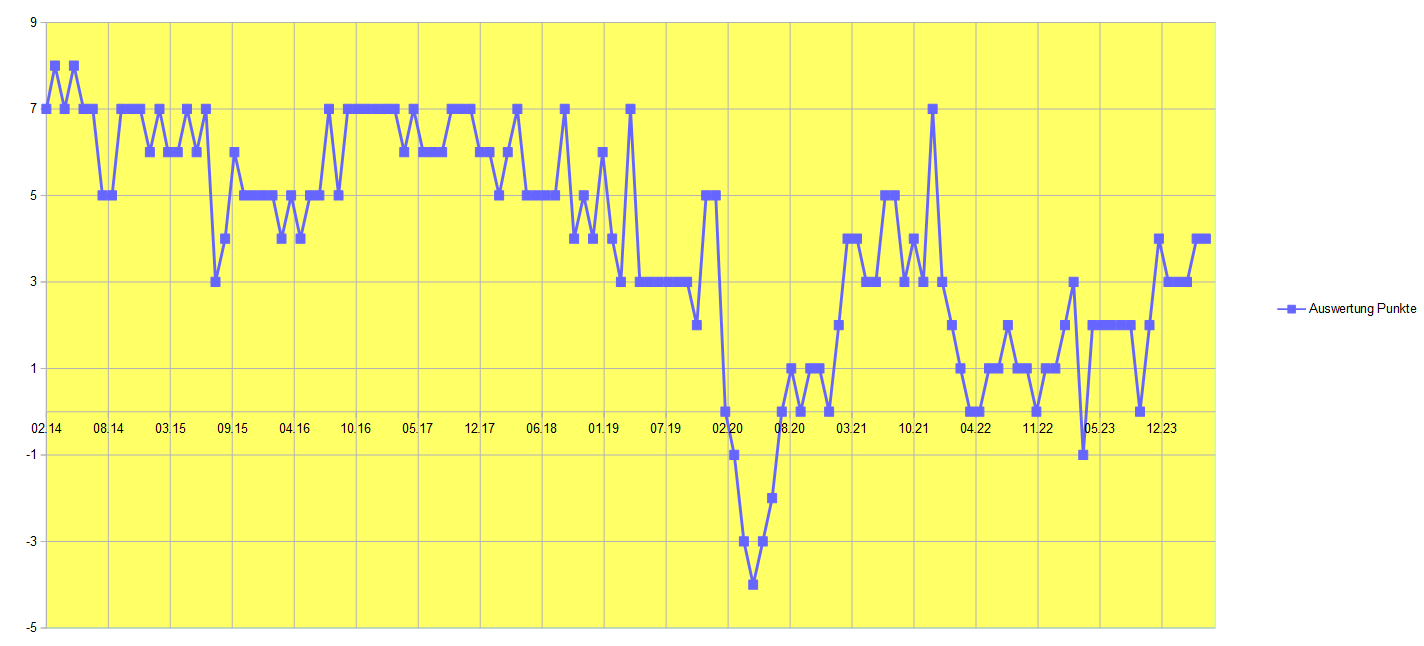

Bevor wir zur Auswertung kommen, wollen wir uns erst einmal den Verlauf und die Verteilung der Gesamtpunktzahl anschauen:

Grafik 1: Zeitlicher Verlauf der Gesamtpunktzahl

Grafik 1: Zeitlicher Verlauf der Gesamtpunktzahl

| Gesamtpunktzahl | ||||||||||||

| -4 | -3 | -2 | -1 | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Wie oft wurde Punktzahl erreicht? |

||||||||||||

| 1 | 2 | 1 | 2 | 8 | 10 | 11 | 17 | 12 | 20 | 13 | 25 | 2 |

| prozentuale Verteilung | ||||||||||||

| 0,81% | 1,61% | 0,81% | 1,61% | 6,45% | 8,06% | 8,87% | 13,71% | 9,68% | 16,13% | 10,48% | 20,16% | 1,61% |

Tabelle 1: Verteilung der Gesamtpunktzahl

Jetzt stellt sich die Frage, mit welchen Kriterien der Backtest durchgeführt werden kann. Letztendlich habe ich mich für zwei Varianten entschieden:

- Verkauf bei einer festen Gesamtpunktzahl. Beispielsweise Verkauf bei Auswertung 1 Punkt würde bedeuten, dass bei einer Gesamtpunktzahl von einem Punkt oder darunter ein Verkauf erfolgt, bei zwei Punkten oder darüber erfolgt ein Kauf.

- Verkauf bei einer festen Verkaufspunktzahl +- 1 Punkt, das bedeutet, dass bei einer Gesamtpunktzahl von 1 Punkt der Verkauf bei 0 Punkten (1 – 1) und der Kauf bei 2 Punkten (1 + 1) erfolgt.

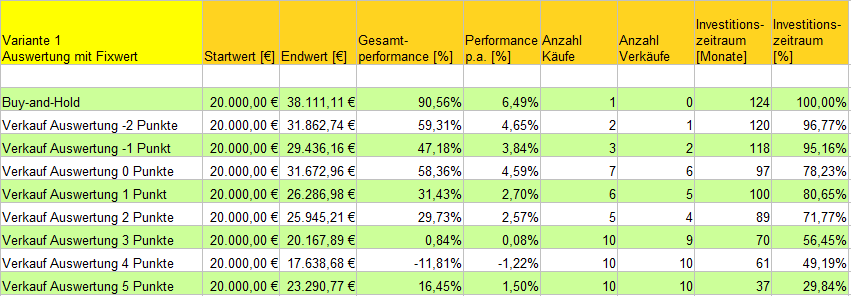

Wenden wir uns der ersten Variante zu und berachten das Resultat im o.a. Untersuchungszeitraum.

Tabelle 2: Auswertung Variante 1

Tabelle 2: Auswertung Variante 1

Die Buy-and-Hold Strategie schneidet mit Abstand am Besten ab. Mit Einschränkungen lässt sich sagen, dass die Varianten mit der Gesamtpunktzahl der Börsensignale umso bessere Ergebnisse liefert, je länger der Investitionszeitraum ist.

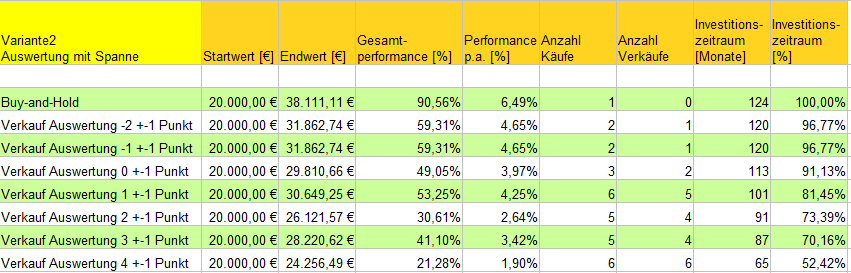

Werfen wir einen Blick auf die zweite Variante:

Tabelle 3: Auswertung Variante 2

Tabelle 3: Auswertung Variante 2

Auch die zweite Variante zeigt keine bessere Performance. Im nächsten Schritt wollen wir uns einem Diagramm zuwenden, das die Gesamtpunktzahl und den Verlauf des DAX‘-Index zeigt, in der Hoffnung, den ein oder anderen Zusammenhang erkennen zu können.

Interpretation der Auswertung

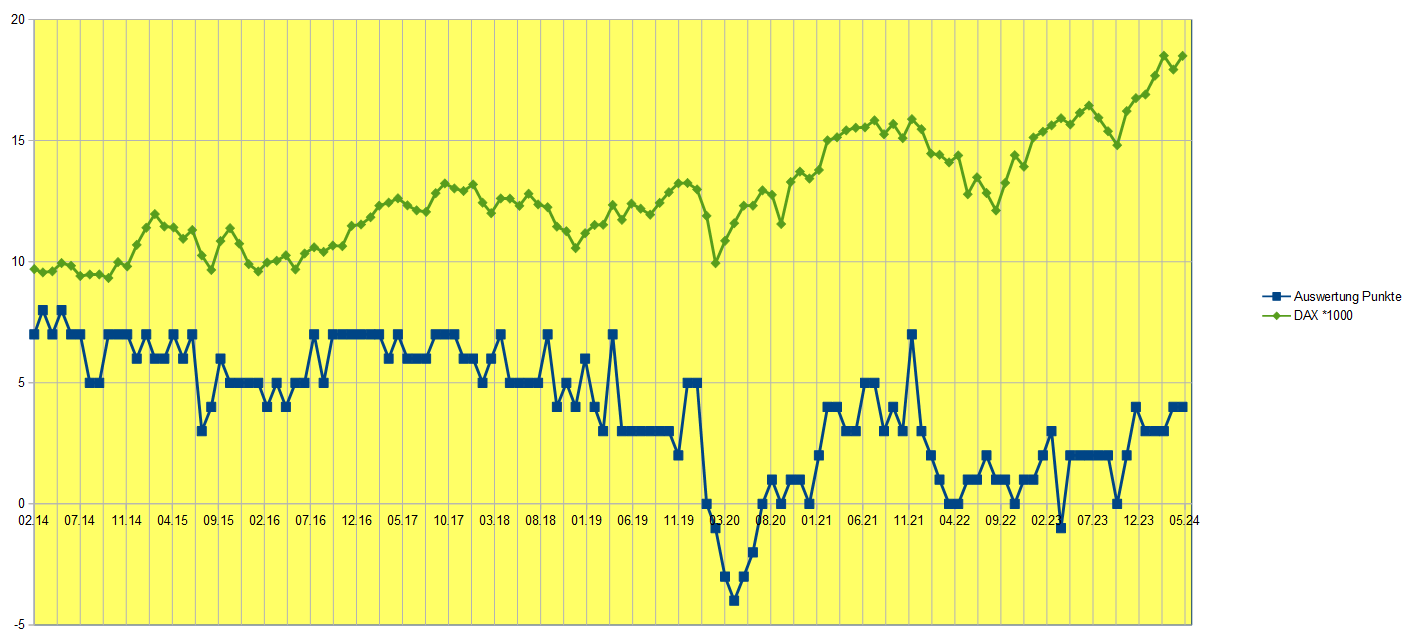

Grafik 2: Zeitlicher Verlauf von Gesamtpunktzahl und DAX-Indexstand

Grafik 2: Zeitlicher Verlauf von Gesamtpunktzahl und DAX-Indexstand

Bis Ende des Jahres 2019 hält sich die Gesamtpunktezahl konstant auf hohem Niveau. Mit Ausnahme einiger kleineren Korrekturen war der DAX auch in einem kontinuierlichem Aufwärtstrend.

Ein Wertvernichter war dann die Corona-Krise im Jahr 2020. Die Auswertung zeigte erst nach unten, als der DAX bereits das Tief erreicht hatte. D.h. zum tiefsten Kurs wurde verkauft, während ein Einstiegssignal für die verschiedenen Auswertungen erst zu einem weit höheren Kurs wieder generiert wurde.

Diese Phase hat bei allen untersuchten Strategien viel Performance gekostet.

Dabei darf aber auch nicht außer Acht gelassen werden, dass der Corona-Crash in seiner Ausprägung einzigartig in der Geschichte war. So wurde die Tiefstkurse bereits nach rund einem Monat erreicht, um dann aber sofort wieder steil anzusteigen Zwar gab es in der Vergangenheit weitaus größere Rückschläge, aber alle anderen großen Bärenmärkte verliefen über einen viel längeren Zeitraum.

Unglücklicher geht es für einen Investor nicht, sofern er nicht konsequent eine Buy-and-Hold-Strategie verfolgt.

Daneben muss einfach festgehalten werden, dass die Auswertung mit einer Verzögerungszeit behaftet ist:

- Indikatoren wie die 200-Tage-Linie werden hier beispielsweise am letzten Handelstag des Monats überprüft, das Verkaufssignal könnte im ungünstigen Fall bereits am ersten Handelstag des Monats erfolgen.

- Die meisten Wirtschaftindiktoren werden so um der Mitte des Monats veröffentlicht. Die Datenerhebung erfolgt aber früher, wahrscheinlich schon im Vormonat.

Der Auftragseingangsindex liefert Daten, die mehr als zwei Monate zurückliegen. - Das Bruttoinlandsprodukt wird sogar nur quartalsweise, also nur viermal im Jahr publiziert.

Dazu kommt die Überprüfung der Zinsstrukturkurve:

Eine inverse Zinsstrukturkurve hat in der Vergangenheit fast immer eine Rezession angekündigt. Aber leider taugt der Indikator nicht für ein Timing, d.h. die Rezession kommt nicht mit der Invertierung, sondern zu einem späteren Zeitpunkt, unter Umständen erst zwei Jahre oder noch länger danach.

Fazit

Die Börsensignale als Signalgeber für den Ein- und Ausstieg für das Aktien-/ETF-Depot zu nutzen, ist kontraproduktiv, wie die Auswertung in dem Beitrag zeigt, auch wenn die Corona-Krise die Performance enorm verschlechtert hat.

Dies soll aber nicht heißen, alle Warnsignale zu ignorieren. Es kann durchaus Sinn machen, bei gewissen Konstellationen Vorsicht walten zu lassen.

Auch ohne Kristallkugel weiß ich was Sie jetzt denken: „Das ist so eine platte Aussage, die alles und nichts beinhaltet“. Und ja, Sie haben recht. Aber einen allgemeingültigen Rat kann ich Ihnen nicht geben, schließlich hat jeder unterschiedliche Ziele, unterschiedliche Voraussetzungen, ein unterschiedliches Risikobewußtsein etc.

Ich kann Ihnen allerdings einige Punkte nennen, die ich umsetze, sofern ich Gewitterwolken aufziehen sehe. Bitte nehmen Sie zur Kenntnis, dass dies keine Empfehlung darstellt, sondern eine persönliche Vorgehensweise ist.

- Auf keinen Fall werde ich alle Positionen auflösen. Der Großteil meines Depots ist langfristig ausgelegt und nur in seltenen Fällen sehe ich einen Verkauf als vorteilhaft an.

- Verfügbaren Cash für neue Positionen halte ich zurück.

- Einzelne Aktien, die nicht den Erwartungen entsprochen haben oder deren fundamentale Daten sich verschlechtert haben, werden verkauft (in Summe meist deutlich unter 10% des Depotwertes).

Nachfolgende Punkte sind riskanter und sollten nur von erfahrenen Anlegern umgesetzt werden:

- Bei sehr dunklen Wolken sichere ich einen Teil des Depots mit Put-Optionsscheinen ab. Aber nur wenn der Abschwung noch nicht eingetreten ist, ansonsten werden die Produkte gleich sehr teuer.

- Ist die Volatilität noch sehr gering setzte ich alternativ oder ergänzend zu den Put-Optionsscheinen Hebelprodukte auf den VSTOXX (Volatilitätsindex europäische Aktien) oder auf den VIX (Volatilitätsindex S&P500) ein.

Hat sich die Umsetzung positiv auf die Rendite ausgewirkt? Nein – die Rendite einer reinen Buy-and-Hold Strategie wäre in etwa identisch gewesen.

Ein aufziehendes Gewitter kann auch vorbeiziehen. Im übertragenen Sinn heißt das, dass Absicherungen in Zeiten weiter steigender Kurse eine geringer Performance bescherten, als ohne möglich gewesen wäre.

Dafür hatte ich in schwierigen Börsenphasen nur kleinere Verluste. Für mein Depot war der eingeschlagene Weg unerheblich, aber für meine Nerven war es wohltuend. Ich bin halt noch ein gebranntes Kind der Dotcom-Blase ab dem Jahr 2000.

Dazu kommt, dass ich in die Jahre komme und Kapitalerhalt immer wichtiger wird. Ein jüngerer Anleger kann da etwas lockerer mit Rückschlägen umgehen.

In den nächsten Artikeln wollen wir uns mit dem Abschneiden der einzelnen Kategorien befassen. Ich hoffe, Sie sind mit dabei.