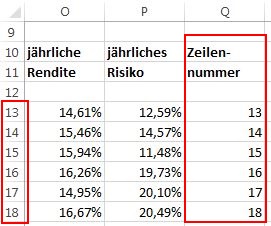

Für die Portfolio-Optimierung müssen die Ergebnisse für verschiedene Gewichtungen der Einzelwerte vorgenommen werden. In einem früheren Artikel zum Thema wurde festgestellt, dass bei einem Portfolio aus 5 verschiedenen Wertpapieren mit einer Veränderung der Gewichtung in 10%-Stufen bereits mehr als 1000 Variationen vorgegeben werden müssen. Mit einer Monte-Carlo-Simulation lässt sich das Problem einfacher lösen. Die entsprechende …

Schlagwort: Varianz

Nov. 07

Portfolio-Berechnungen mit OpenOffice Calc

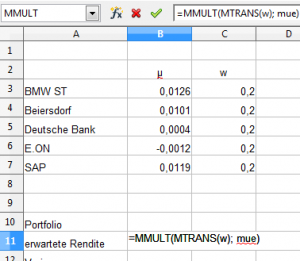

Bisher war die Optimierung im Bezug auf Risiko und Rendite auf zwei Aktien begrenzt. In der Praxis kommen wir mit zwei Werten nicht wirklich weiter. In diesem Artikel werden wir mittels OpenOffice Calc und den integrierten Matrix-Funktionen die Berechnung auf eine erweiterte Anzahl von Titeln erhöhen. Im konkreten Beispiel arbeiten wir mit fünf Aktien, aber …

Okt. 26

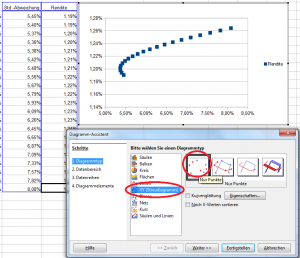

Risiko-Rendite-Diagramme mit OpenOffice Calc

Nachdem wir zuletzt die Rendite, Varianz, Standardabweichung und Korrelation verschiedener Wertpapiere berechnet haben, wollen wir in diesem Artikel „Risiko-Rendite“-Diagramme erstellen. Als Grundlage verwenden wir wieder die OpenOffice Calc-Datei „Risiko_Rendite.ods“, die im Artikel „Korrelation mit OpenOffice Calc berechnen“ erstellt wurde. Das Risiko-Rendite-Diagramm wird mit zwei Aktienpaaren erstellt. Wir wollen mit der Paarung BMW ST – SAP …

Okt. 18

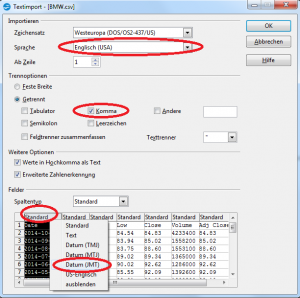

Korrelation mit OpenOffice Calc berechnen

In diesem Artikel wird die Korrelation zwischen 5 Aktien unterschiedlicher Branchen des DAX-Index‘ berechnet. Eingesetzt wird das kostenlose Open Source Tabellenkalkulationsprogramm „OpenOffice Calc“. Unter Excel sind die Funktionen und Berechnungen identisch. Lediglich das Handling kann sich unterscheiden. Die Daten und Tabellen werden auch als Grundlage zur Portfoliooptimierung dienen, die im Nachfolgeartikel vorgestellt wird. Die Berechnung …

Aug. 27

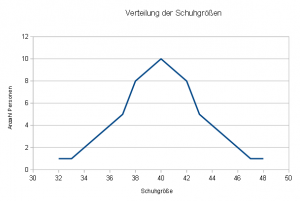

Mittelwert,Varianz und Standardabweichung

Der ein oder andere Leser wird sich fragen, was mathematische Wahrscheinlichkeitstheorie in einem Artikel über Aktienstrategien zu suchen hat? Die Antwort ist schnell gegeben: die Standardabweichung ist ein wichtiges Hilfmittel zur Ermittlung des Risikos einer Anlage. Über die Standardabweichung und den Mittelwert lässt sich der „Value at Risk“ (VaR) berechnen, eine Risikokennzahl, die als Grundlage …