(auf Grafik klicken zum Vergrößern)

(auf Grafik klicken zum Vergrößern)

Ein großer Nachteil der 200-Tage-Linien Strategie ist – wie bereits erwähnt – die Gefahr von häufigen Fehlsignalen, vor allem in Seitwärtsmärkten.

Deshalb wurde schon immer nach Möglichkeiten gesucht, die Strategie zu optimieren. Oftmals wird in diesem Zusammenhang ein zweiter, kürzer gleitender Durchschnitt in Kombination mit der 200-Tage-Linie eingesetzt.

Gängige Werte sind der 38-, 50- und 65-Tage-Durchschnitt.

Die Umsetzung ist denkbar einfach: durchbricht die kürzerperiodische Linie (z.B. die 38-Tage-Linie) die 200-Tage-Linie nach oben, so wird ein Kaufsignal erzeugt. Erfolgt der Durchbruch nach unten, wird ein Verkaufssignal generiert.

In der Charttechnik bezeichnet der Begriff “Todeskreuz” das Durchschneiden der 50-Tage-Linie unter die 200-Tage -Linie.

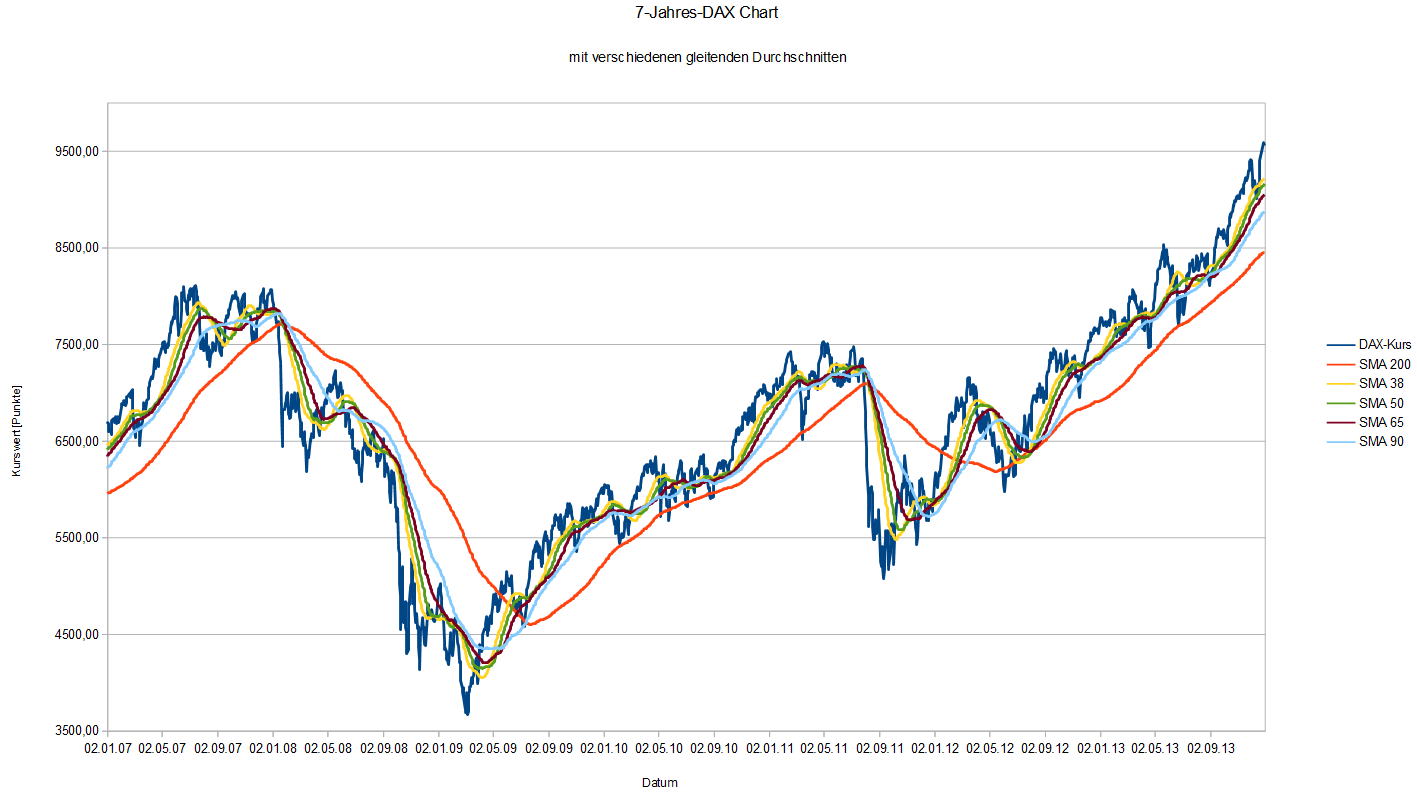

Im weiteren Verlauf werden die Kombinationen der 200-Tage-Linie mit der 38-Tage-Linie, der 50-Tage-Linie, der 65-Tage-Linie und der 90-Tage-Linie über einen Zeitraum von sieben Jahren hinweg bezüglich der jeweiligen Performance untersucht. Wie schon bei der vorausgegangenen Untersuchung werden die Variationen nochmals aufgeteilt in eine reine Long-Variante und eine Long- und Short-Variante.

Bei der Long-Variante werden nach einem Kaufsignal DAX-ETFs erworben, die sich 1:1 wie der DAX-Index bewegen. Erfolgt ein Verkaufssignal, werden die DAX-ETFs in Bargeld umgeschichtet.

Bei der Long- und Short-Variante werden ebenfalls DAX-ETFs nach einem Kaufsignal bezogen. Nach einem Verkaufssignal wird allerdings in Short-ETFs umgeschichtet, die sich gegenläufig zum DAX-Index entwickeln.

Der aufgeführte Vergleich bezieht sich auf den Zeitraum vom 1.01.2007 bis zum 30.12.2013. Für die Untersuchung wurde der DAX-ETF mit der Wertpapierkennnummer DBX1DA für die Umsetzung der Kaufsignale eingesetzt. Als Short-ETFs – falls von der Variante her gefordert – wurde das Papier mit der WPKN DBX1DS verwendet. Wie bei den Depots werden für die Kauf- und Verkaufsgebühren 0,1% des Wertes plus 9 € berechnet.

Zusätzlich sind noch die Ergebnisse der Varianten aufgeführt, die für die 200-Tage-Linien Strategie verwendet werden (200-Tage-Linie inklusive 3%-Toleranz).

| Typ | Bezeichnung | Startwert absolut | Endwert absolut | Rendite absolut [%] | Rendite jährlich [%] |

| 1a | GD 200 – GD 38 ohne Short | 20.000,00 € | 29.692,43 € | 48,46% | 5,81% |

| 1b | GD 200 – GD 38 mit Short | 20.000,00 € | 25.841,03 € | 29,21% | 3,73% |

| 2a | GD 200 – GD 50 ohne Short | 20.000,00 € | 30.625,32 € | 53,13% | 6,28% |

| 2b | GD 200 – GD 50 mit Short | 20.000,00 € | 27.999,59 € | 40,00% | 4,92% |

| 3a | GD 200 – GD 65 ohne Short | 20.000,00 € | 32.431,91 € | 62,16% | 7,15% |

| 3b | GD 200 – GD 65 mit Short | 20.000,00 € | 31.763,34 € | 58,82% | 6,83% |

| 4a | GD 200 – GD 90 ohne Short | 20.000,00 € | 30.610,34 € | 53,05% | 6,27% |

| 4b | GD 200 – GD 90 mit Short | 20.000,00 € | 28.205,52 € | 41,03% | 5,03% |

| 5 | DAX Buy-and-Hold | 6614,73 | 9552,16 | 44,41% | 5,39% |

| 6a | mit 3%-Toleranz ohne Short | 20.000,00 € | 34.389,76 € | 71,95% | 8,05% |

| 6b | mit 3%-Toleranz inkl. Short | 20.000,00 € | 38.490,90 € | 92,45% | 9,80% |

Zwei Punkte fallen sofort ins Auge:

- Bei der Verwendung zweier gleitender Durchschnitte schneiden alle Varianten mit Short-Anteil schlechter ab als die Varianten mit reinem Long-Anteil (im Gegensatz zur Standard 200-Tage-Linien Strategie mit 3%-Toleranz).

- Am besten schneidet die Kombination aus 200-Tage-Linie und 65-Tage-Linie ab, aber auch diese Spielart erreicht nicht die Rendite der Standard 200-Tage-Linien Strategie mit 3%-Toleranz.

| Typ | Bezeichnung | Anzahl Käufe | Anzahl Verkäufe | Anteil Tage Long [%] | Anteil Tage Short [%] | Anteil Tage nicht investiert [%] |

| 1a | GD 200 – GD 38 ohne Short | 3 | 2 | 56,84% | 0,00% | 43,16% |

| 1b | GD 200 – GD 38 mit Short | 3 | 3 | 56,84% | 27,97% | 15,19% |

| 2a | GD 200 – GD 50 ohne Short | 3 | 2 | 56,45% | 0,00% | 43,55% |

| 2b | GD 200 – GD 50 mit Short | 3 | 3 | 56,45% | 28,42% | 15,13% |

| 3a | GD 200 – GD 65 ohne Short | 3 | 2 | 55,44% | 0,00% | 43,44% |

| 3b | GD 200 – GD 65 mit Short | 3 | 3 | 55,44% | 28,14% | 15,30% |

| 4a | GD 200 – GD 90 ohne Short | 2 | 1 | 55,83% | 0,00% | 44,11% |

| 4b | GD 200 – GD 90 mit Short | 2 | 2 | 55,83% | 28,48% | 15,64% |

| 5a | mit 3%-Toleranz ohne Short | 3 | 2 | 57,34% | 0,00% | 42,66% |

| 5b | mit 3%-Toleranz inkl. Short | 3 | 3 | 57,34% | 27,91% | 14,74% |

Auch bezogen auf die Anzahl der Kauf- und Verkaufssignale bieten die Modifikationen keine Optimierung, zumindest in Bezug auf die 200-Tage-Linien Strategie mit Toleranz.

Tendenziell kommt auch ein Performance-Test der FAZ.net im Artikel “Gleitende Durchschnitte helfen dabei den Markt zu schlagen” zu ähnlichen Ergebnissen.

Zu beachten ist, dass in dem Test der Bezugsindex der S&P 500 ist, und dass die 200-Tages-Linien Strategie ohne Toleranz getestet wurde.

Zuletzt soll noch ein Blick auf einen verkürzten 4-Jahres Zeitraum (2010 bis 2013) geworfen werden, in dem kein Bärenmarkt auftrat.

| Typ | Bezeichnung | Startwert absolut | Endwert absolut | Rendite absolut [%] | Rendite jährlich [%] |

| 1a | GD 200 – GD 38 ohne Short | 20.000,00 € | 26.123,25 € | 30,62% | 6,91% |

| 1b | GD 200 – GD 38 mit Short | 20.000,00 € | 19.322,72 € | -3,39% | -0,86% |

| 2a | GD 200 – GD 50 ohne Short | 20.000,00 € | 25.453,16 € | 27,27% | 6,21% |

| 2b | GD 200 – GD 50 mit Short | 20.000,00 € | 18.332,26 € | -8,34% | -2,15% |

| 3a | GD 200 – GD 65 ohne Short | 20.000,00 € | 26.479,97 € | 32,40% | 7,27% |

| 3b | GD 200 – GD 65 mit Short | 20.000,00 € | 20.598,80 € | 2,99% | 0,74% |

| 4a | GD 200 – GD 90 ohne Short | 20.000,00 € | 26.746,07 € | 33,73% | 7,54% |

| 4b | GD 200 – GD 90 mit Short | 20.000,00 € | 19.795,47 € | -1,02% | -0,26% |

| 5 | DAX Buy-and-Hold | 5975,42 | 9552,16 | 59,86% | 12,44% |

| 6a | mit 3%-Toleranz ohne Short | 20.000,00 € | 29.761,08 € | 48,81% | 10,45% |

| 6b | mit 3%-Toleranz inkl. Short | 20.000,00 € | 38.490,90 € | 92,45% | 9,80% |

Die oben getroffenen Aussagen werden auch für den verkürzten Beobachtungszeitraum bestätigt.

Fazit:

Die durchgeführten Untersuchungen geben keinen Hinweis darauf, dass die Varianten mit zwei gleitenden Durchschnitten eine bessere Rendite als die vorgestellte 200-Tage-Linien Strategie ermöglichen.

Somit besteht auch kein Bedarf, eine diese Modifikationen in einem Depot umzusetzen.

32 Kommentare

Zum Kommentar-Formular springen

Hallo,

mit sehr großer Aufmerksamkeit habe ich diesen Bericht gelesen. Ich habe eine Frage hierzu, genauer zu der 6a Methode..

Wie kann ich Benachritigungen einrichten wenn die Kauf und Verkaufssigale vorliegen? Natürlich ist es nicht sehr sinnvoll ständig nachzuschauen ob die 3% Grenzen überschritten bzw. unterschritten wurden. Gibt es eine Möglichkeit wie ich automatisch benachrichtigt werde, wenn dies passiert, z.B. per Email oder noch besser dass es automatisch gekauft und verkauft wird?

Danke und viele Grüße

Autor

Hallo Ognjan,

leider ist mir keine Möglichkeit bekannt, dass Benachrichtigungen eingerichtet werden können, sobald die 3% Grenzen durchstoßen wurden.

Auch die Einrichtung automatischer Verkäufe über Stop-Loss oder Käufe über Buy-Stop ist nicht möglich, da die 200-Tage Linie dynamisch verläuft, sich also jeden Tag ändert.

Allerdings sehe ich für die Umsetzung der Strategie dennoch kein Problem. Zum einen hält sich der Index sehr häufig weit entfernt von den Grenzen auf, so dass eine tägliche Überprüfung nicht notwendig ist.

Zum anderen beruht die Strategie ja auf einer Trenderkennung und Trendverfolgung, d.h. als Anleger gehen wir davon aus, dass der eingeschlagene Trend längere Zeit anhält.

Ob wir nun genau mit Überschreiten der Grenze investieren oder einige Tage in’s Land gehen, sollte für die Performance unerheblich sein.

Für das Musterdepot der 200-Tage-Linien Strategien überprüfe ich einmal wöchentlich (freitags nach Xetra Schluss), ob ein Kauf- oder Verkaufsignal erzeugt wurde. In diesem Fall werden montags die Käufe/Verkäufe ausgeführt.

Es kann sogar einen Vorteil haben, etwas zu warten, da Fehlsignale zusätzlich ausgefiltert werden.

Was ich Ihnen anbieten kann, ist ein OpenOffice Calc Dokument, in dem Sie nur das Datum und den Tagesschlusskurs eintragen müssen und die Werte angezeigt bekommen.

Es wird auch farblich dargestellt, ob der Kauf- oder Verkaufsmodus vorliegt. Mit einem Addon lässt sich das Dokument auch in Excel konvertieren.

Hallo Mathias,

vielen Dank für deine ausführlichen Erklärungen zu der 200-Tage-Linie Strategie.

Deine Artikel sind wirklich interessant und gut verständlich.

Ich bin sehr interessiert an deinem OpenOffice Calc Dokument und würde mich sehr freuen, wenn du es mir per E-Mail schicken könntest.

Das wäre toll.

Ich möchte aber auch noch einmal die Frage von Ognjan aufgreifen:

Gibt es irgendeine Webseite oder eine Smartphone App, die Alarme auslöst?

Es muss ja nicht zwingend die 3 % Toleranz Grenze sein, das einfache Kreuzen des Kurses mit der 200-Tage-Linie würde mir schon reichen.

Oder gibt es evtl. ein Windows Widget, bei dem Kursverlauf und die GD200 Linie auf dem Desktop angezeigt werden?

Ich würde mich freuen, wenn du einen Tipp hättest.

Vielen Dank und viele Grüße

Björn

Autor

Hallo Björn,

es freut mich sehr, dass Dir die Artikel gefallen. Die nächsten Themen sind in Vorbereitung. Da ich ständig auf der Suche nach Themen bin, wäre es toll, wenn ich ein paar Vorschläge erhalten würde, was die Leser interessiert.

Gerne sende ich Dir die Dokumente per E-Mail. Da ich die Tabellen für mich erstellt habe, hoffe ich, dass alles nachvollziehbar und verständlich ist.

Zur Frage nach den Alarmmeldungen: Für Trading-Signale gibt es – glaube ich – solche Möglichkeiten. Ob es diese auch für die 200-Tage-Linie gibt, weiß ich nicht. Gib mir ein paar Tage (über das Wochenende), vielleicht finde ich etwas.

Für Kursverläufe des DAX und der 200-Tage-Linie gibt es von Börsen- und Finanzportalen viele Charts. Dazu sind ein paar Klicks erforderlich.

Geht die Frage in diese Richtung oder soll es komfortabler sein?

Beste Grüße

Mathias

Hallo Mathias,

vielen Dank für deine schnelle Antwort.

Deine E-Mail mit den Tabellen habe ich erhalten. Auch dafür vielen Dank.

Ich werde sie am Wochenende einmal genauer studieren und schauen, ob ich sie für meine Auswertungen individualisieren kann.

Die Charts der Finanzportale wie z. B. boerse.de oder onvista.de kenne ich.

Um aber nicht in die Abhängigkeit zu geraten, bis ins Rentenalter jeden Tag die Internetseiten aufzurufen, wäre eine App oder ein Widget, das die Charts ausgewählter Indizes direkt auf dem Desktop oder Smartphone anzeigt (ähnlich einem Wetter-Widget) sehr komfortabel.

Die Premium- oder Rundum-Sorglos-Lösung wäre natürlich eine automatische Benachrichtigungsfunktion bei Eintritt ausgewählter Ereignisse (z. B. Kreuzen der 200-Tage-Linie) per E-Mail oder Smartphone App.

Falls du hierzu etwas findest, würde ich mich sehr freuen.

Wenn du auf der Suche nach neuen Themen bist: Vielleicht wäre es interessant zu untersuchen, ob es Sinn ergibt, zwei einfache Strategien zu kombinieren, z. B. einfaches Fondssparen und Sell-In-Summer. D. h. die monatliche Sparrate läuft das ganze Jahr durch, aber jedes Jahr im Juni wird der Depotbestand verkauft und im Oktober neu gekauft.

Oder eine Kombination aus 200-Tage-Linie-Strategie und Sell-In-Summer.

Mein persönlicher Anlass zum Einstig in den Aktienmarkt ist nicht das schnelle Geld an der Börse, sondern der Aufbau einer Altersvorsorge mit guter Rendite und ausgewogenem Risiko. Ich bin Selbstständig und muss daher komplett privat vorsorgen.

Daher sind alle Themen rund um Altersvorsorge interessant für mich.

Weiterhin interessiert mich, ob es sinnvoll ist trotz der aktuellen Hochphase jetzt in den Dax oder S&P 500 einzusteigen oder ob es besser ist, ganz konsequent auf ein Signal nach der 200-Tage-Strategie zu warten. Es wäre ja durchaus möglich, dass ein solches Signal erst in zwei, drei Jahren kommt.

Viele Grüße

Björn

Hallo Matthias,

ich finde deine Auswertung ebenfalls sehr interessant.

Ich erstelle gerade eine Performanceanalyse zur Beurteilung der

200-Tage-Trendfolgestrategie.

Zeitraum: 10 Jahre (2007 bis 2017), angewandt auf alle 30 DAX Unternehmen.

Ich habe zwar alle Schlusskurse, und mittlerweile auch durch “WENN-Formeln”

die Kauf- und Verkaufssignale herausgearbeitet,

jedoch ist es sehr aufwendig nun die Renditen abzgl. Transaktionskosten zu

berechnen.

Wie hast du denn die Renditen berechnet?

Könntest du mir vielleicht ebenfalls deine Calc Datei zur Verfügung

stellen?

Können uns dann gerne austauschen.

Viele Grüße,

Autor

Hallo Patrick,

ich werde Dich per E-Mail kontaktieren.

Hallo Mathias,

vielen Dank für das teilen deiner Erkenntnisse. Ich finde das Thema sehr spannend. Deine Auswertung hat mich dazu inspiriert, eine Performanceanalyse für den Zeitraum 1988 bis 2017 für den Dax zu erstellen. Die Kaufsignale für die Standardvorgehensweise 200 Tage-Linie ohne Toleranz zu generieren, habe ich ebenfalls mit der Wenn-Funktion hinbekommen. Schwierigkeiten bereitet mir die Berechnung der 200 Tagelinie + 3% Toleranz und die Berücksichtigung der Richtung. Würde mich freuen wenn du mir ebenfalls deine Calc Datei zur Verfügung stellen könntest.

Viele Grüße

Ivo

Autor

Hallo Ivo,

kein Problem, in Kürze sende ich Dir die Datei.

Gruß

Mathias

Hallo Mathias,

ich habe mit großer Aufmerksamkeit Deine überaus interessanten Informationen/Angaben zur 200-Tage-Linien-Strategie verfolgt und bin ebenfalls dabei mir ein entsprechendes Excel-Tool “basteln” zu wollen, um so im Rahmen der 3%-Regel indikativ die Kauf- bzw. Verkaufssignale zu erhalten.

Würdest Du mir freundlicherweise ebenfalls Dein Open Office-Tool per email zur Verfügung stellen ? Vielen Dank vorab.

Beste Grüße

Marco

Autor

Hallo Marco,

kein Problem. Ich werde mich per E-Mail melden.

Gruß

Mathias

Hallo Mathias,

wir sind an einem kritischen Punkt im Dax. Bitte sende mir eine Info zu den 200 Tage-Linien der 30 Daxwerte.

Die Infoseite ist sehr professionell und ich werde dein Wikifolio in mein Dach-Wikifolio “Auf dem Dach der Welt”

aufnehmen. Bis Ende Februar 18 wird es investierbar und ich werde dann noch straffen, weil viele Einzelwikifolios nur

die Strategie “long only” fahren, was am Top nicht gerade sinnvoll ist.

Da ich immer etwas zu früh an den Aktienmärkten dran bin, habe ich im Vorfeld einige Dax-Short in meinem Dachwikifolio gekauft und am Donn./Freitag dieser Woche einige Gewinne realisiert.

Privat habe ich auf Lufthansa und Infineon 2 puts gehabt, die ich am Freitag glattgestellt habe.

Ich vermute, daß der Februar 18 noch schwach verläuft, weil die steigenden Zinsen bremsen.

Schönen Sonntag

Matthias

Autor

Hallo Matthias,

vielen Dank für die Infos.

Auch ich sehe eine Gefahr am Horizont. Aber wer will heute beurteilen, ob das Schlimmste schon ausgestanden ist, oder ob es jetzt erst richtig losgeht.

Da hilft nur die Märkte täglich zu beobachten.

Zu Deiner Frage: Kannst Du mir konkreter mitteilen, welche Informationen Du zu den 200-Tage-Linien der 30 DAX-Werte wünscht.

Falls Du den Stand des DAX im Bezug zur 200-Tage-Linie meinst, der war am Freitag Abend zu XETRA-Schluss 0,24% darüber.

Die Werte erwähne ich auch wöchentlich in den virtuellen Depots zur 200-Tage-Linie.

Sollte was anderes gemeint sein, bitte nochmals durchgeben.

Gruß

Mathias

Hallo Mathias,

wie würde sich denn eine 200-Tage Strategie mit 5% Toleranz als Ergebnis darstellen? Diese Strategie wird bei Euro-am-Sonntag präferiert.

Gerne hätte ich dazu eine Aussage!

Sommerliche Grüße

Johann

Autor

Hallo Johann,

gut möglich, dass die 5%-Toleranz-Variante noch bessere Ergebnisse bringt. Aber der Backtest macht nur Sinn über einen längeren Zeitraum hinweg.

Deswegen würde ich Dich auch hiermit gerne auf meine Urlaubszeit vertrösten.

Beste Grüße

Mathias

Hallo Matthias, kannst du mir auch deine OpenOffice Datei zusenden?

Vielen Dank für Deine Mühe!

Autor

Hallo Christian,

die Datei sollte in deinem Postfach sein.

Hallo.

Ich beschäftige mich schon länger mit dem Modell der 200-Tage-Linie mit Toleranzgrenze. Ich würde mich sehr über die Datei freuen!

Autor

Ist auf dem Weg.

Hallo Mathias,

gern würde auch ich dein Dokument studieren wollen, denn ich beschäftige mich mit der 200-Tage Linie grade intensiv.

Bitte höflichst um die Zusendung an meine Emailadresse.

Vielen Dank!

Gruß Aglaya

Autor

Hallo Aglaya,

das Dokument ist auf dem Weg.

LG

Mathias

Hallo Mathias,

vielen Dank! 🙂

Gruß Aglaya

Hallo Mathias,

ich bin bei der Suche nach einem Mail-alert oder ähnlichem zu GD200 auf diese Seite gestoßen. Ich würde mich auch sehr über die Zusendung der Auswertedatei freuen.

Viele Dank, Andreas

Autor

Hallo Andreas,

die Datei ist per E-Mail auf dem Weg.

Gruß

Mathias

Hallo Mathias,

ich würde mich sehr freuen, wenn ich deine Auswertungsdatei von dir per E-Mail bekommen könnte, da mich vor allem die Variante mit Short-Strategie 6b und den genauen Zahlen interessiert.

Danke und VG Matthias

Autor

Schicke ich Dir gerne zu.

VG Mathias

Hallo Mathias,

auch ich bin über Umwege auf deine Seite gestoßen. Starke Arbeit! Ich wäre auch sehr dankbar für die Datei um die 200-Tages-Linien Signale zu tracken.

Besten Dank und Hut ab!

ivery2004@gmx.de

Autor

Hallo Dennis,

ich schicke die Datei per E-Mail.

Gruß

Mathias

Hallo Mathias,

wie so viele andere bin ich auf der Suche nach einem automatischen Mail Alert bzw. noch besser nach einem automatisierten Sparplankauf bei einem Broker, basierend auf der 3 / 5% Regel auf deine Seite gestoßen. Auch ich wäre sehr dankbar für deine Datei. Ich benutze aktuell Portfolio Performance um meine Anlagen zu verwalten. Starkes Programm mit vielen Möglichkeiten, u.a. auch Darstellung versch. gleitender Durchschnitte. In Kombination mit deiner Datei erhoffe ich mir gute Zeitpunkte zum Traden zu erwischen. Falls du mittlerweile (der Beitrag ist ja schon einige Jahre alt) neue Tipps zur Automatisierung hast, wäre ich (und sicherlich viele andere) dankbar für neue Erkenntnisse.

Besten Dank und viele Grüße

Antonius

Autor

Hallo Antonius,

gerne schicke ich Dir die Datei per E-Mail.

Zum anderen Punkt hätte ich noch Rückfragen, die ich dann ebenfalls per Mail stellen werde.

Viele Grüße

Mathias

Auch ich wäre sehr interessiert an den Excel-Files zu den Berechnungen. Vor allem die 3%-Strategie interessiert mich.

Hoffe, der letzte Beitrag ist nicht zu lange her!

Herzlichen Dank!

Autor

Sorry für die späte Antwort, aber ich bin aktuell im Urlaub und checke die Kommentare nicht täglich.

Am Wochenende werde ich die Tabelle mit der 3%-Strategie auf den neuesten Stand bringen und zusenden.

Alles Gute.