Korrelation

Korrelation

Im letzten Artikel wurde angesprochen, dass durch Diversifikation das Risiko bei gleichbleibender Rendite gemindert werden kann, bzw. die Rendite bei gleichbleibendem Risiko erhöht werden kann. Ob und inwieweit sich dieser Effekt bemerkbar macht, hängt von der Korrelation der Portfoliowerte ab.

Was ist Korrelation?

Eine Korrelation beschreibt die Stärke und Richtung eines statistischen Zusammenhanges zwischen zwei Variablen.

- Der Korrelationskoeffizient, der den Zusammenhang beschreibt, liegt in einem Bereich zwischen -1 und +1.

- Ein Korrelationskoeffizient > 0 drückt aus, dass beide Werte in die gleiche Richtung laufen.

- Ein Korrelationskoeffizient = 0 bedeutet, dass kein Zusammenhang zwischen beiden Werten besteht.

- Ein Korrelationskoeffizient < 0 beschreibt, dass beide Werte in unterschiedliche Richtung laufen.

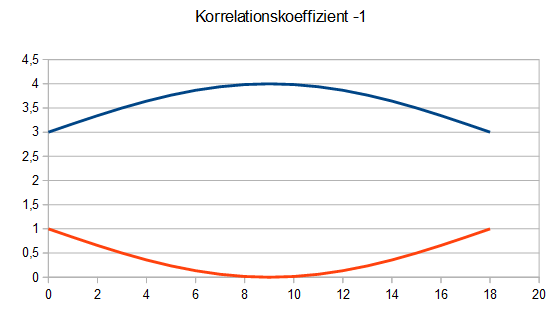

Ein Korrelationskoeffizient von +1 wird als vollständig positive Korrelation bezeichnet. Die Kurse beider Werte laufen im Gleichklang, wie im nachfolgenden Diagramm zu erkennen ist.

Entsprechend wird ein Korrelationskoeffizient von -1 als vollständig negative Korrelation bezeichnet. Beide Kurse verlaufen komplett gegenläufig.

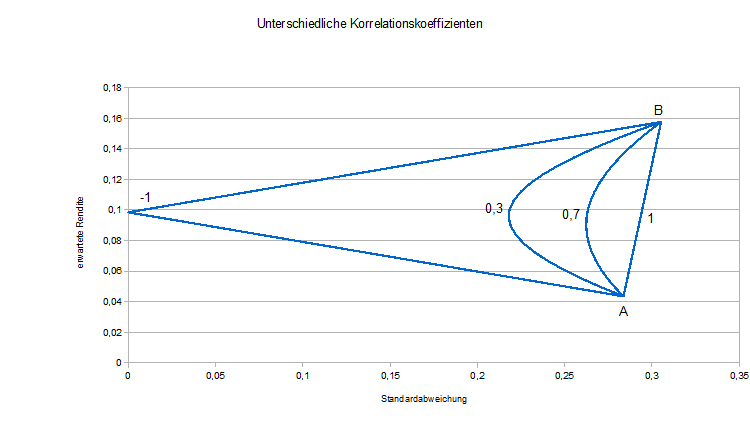

Welche Folgen unterschiedliche Korrelationen zweier Wertpapier in einem Portfolio haben, wird im nächsten Diagramm veranschaulicht:  Bei einem Korrelationskoeffizienten von +1 besteht ein linearer Zusammenhang zwischen dem Risiko (Standardabweichung) und der Gewichtung der beiden Aktien, d.h. das Risiko kann nicht minimiert werden. Liegt die Korrelation bei 0,7 kann beispielweise eine um 5% höhere Rendite bei einem um 2% geringerem Risiko gegenüber der kompletten Investition in Aktie A erzielt werden. Noch deutlicher wird der Unterschied mit einem Korrelationkoeffizienten von 0,3. Hier kann das Risiko um ca. 7% abgesenkt werden bei gleicher Rendite wie im vorhergehenden Beispiel. Beträgt die Korrelation -1 kann das Risiko auf 0% reduziert werden. Allerdings dürfte es schwierig sein, zwei Anlageprodukte zu finden, die vollständig negativ korrelieren und dennoch Rendite abwerfen. Die erste Bedingung ist leicht zu erfüllen. Mit einem DAX-ETF und dem entsprechenden DAX-Short-ETF wird eine Korrelation von -1 erzielt, doch der Gewinn der einen Anlage wird durch den Verlust der anderen Anlage kompensiert, so dass die Rendite letztendlich bei 0% liegt.

Bei einem Korrelationskoeffizienten von +1 besteht ein linearer Zusammenhang zwischen dem Risiko (Standardabweichung) und der Gewichtung der beiden Aktien, d.h. das Risiko kann nicht minimiert werden. Liegt die Korrelation bei 0,7 kann beispielweise eine um 5% höhere Rendite bei einem um 2% geringerem Risiko gegenüber der kompletten Investition in Aktie A erzielt werden. Noch deutlicher wird der Unterschied mit einem Korrelationkoeffizienten von 0,3. Hier kann das Risiko um ca. 7% abgesenkt werden bei gleicher Rendite wie im vorhergehenden Beispiel. Beträgt die Korrelation -1 kann das Risiko auf 0% reduziert werden. Allerdings dürfte es schwierig sein, zwei Anlageprodukte zu finden, die vollständig negativ korrelieren und dennoch Rendite abwerfen. Die erste Bedingung ist leicht zu erfüllen. Mit einem DAX-ETF und dem entsprechenden DAX-Short-ETF wird eine Korrelation von -1 erzielt, doch der Gewinn der einen Anlage wird durch den Verlust der anderen Anlage kompensiert, so dass die Rendite letztendlich bei 0% liegt.

Berechnung der Korrelation

Im Artikel „Mittelwert, Varianz und Standardabweichung“ wurde die Varianz definiert als:

Var =((x1 – xm)2 + (x2 – xm)2 + (x3 – xm)2 + … + (xn – xm)2) : n

Die Varianz vermittelt die Streuung von Werten um einen Mittelwert. Für die Korrelation wird noch die Kovarianz benötigtie nach folgender Formel berechnet wird:

Cov(x,y) = ((x1 – xm) * (y1 -ym) + (x2 – xm) * (y2 – ym) + … + (xn – xm) * (yn – ym)) : n

Die Kovarianz stellt einen Bezug der Streuung zweier Werte um ihren jeweiligen Mittelwert dar. Mittels Zahlenbeispielen läßt sich der Sachverhalt anschaulich erklären:

Vorgabe: xm = ym = 1

- Fall 1: x1 und y1 > xm, ym oder konkret x1 = y1 = 2 => Cov(x,y) = (2 – 1) * (2 – 1) = 1 * 1 = 1

- Fall 2: x1 < xm und y1 > ym oder konkret x1 = 0 und y2 = 2 => Cov(x,y) = (0 – 1) * (2 – 1) = -1 * 1 = -1

- Fall 3:x1 > xm und y1 < ym oder konkret x1 = 2 und y2 = 0 => Cov(x,y) = (2 – 1) * (0 – 1) = 1 * -1 = -1

- Fall 4: x1 und y1 < xm, ym oder konkret x1 = y1 = 0 => Cov(x,y) = (0 – 1) * (0 – 1) = -1 * -1 = 1

Gehen beide Werte in die selbe Richtung – unabhängig ob sie über den Mittelwert steigen oder unter den Mittelwert fallen – so ist die Kovarianz positiv. Laufen beide Werte in unterschiedliche Richtungen, so ist die Kovarianz negativ. Der Korrelationskoeffizient r wird nun wie folgt berechnet:

Da üblicherweise Daten über einen längeren Zeitraum ausgewertet werden, sind die Berechnungen manuell nicht mehr durchführbar. Aber in den heutigen Tabellenkalkulationsprogrammen wie z.B. Excel oder Openoffice Calc sind die Funktionen schon integriert, so dass sich die Aufgaben relativ einfach lösen lassen. Darauf werden wir im nächsten Artikel eingehen.

Ziel der modernen Portfoliotheorie

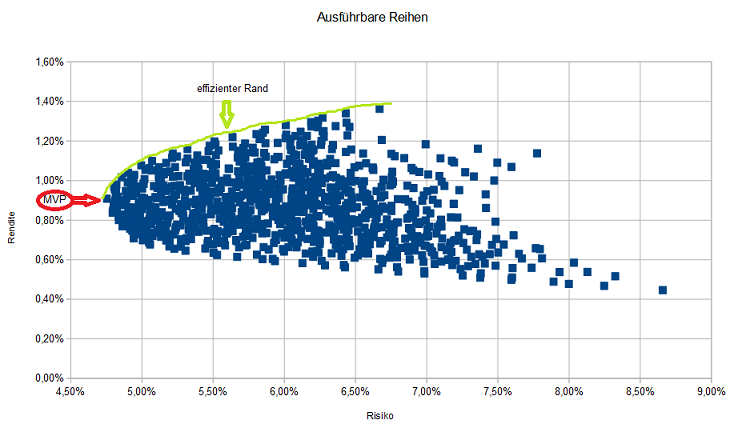

Wie bereits erwähnt, ist das Ziel der modernen Portfoliotheorie, entweder das Risiko bei gleichbleibender Rendite zu senken oder bei gleichbleibendem Risiko die Rendite zu erhöhen. Dieses Ergebnis ist von der Auswahl der Werte im Portfolio und der Gewichtung der einzelnen Werte abhängig. Dabei ist die effektivste Auswahl, diejenige mit der geringsten Korrelation innerhalb der einzelnen Werte. Ebenso ist die Gewichtung mit besten Ergebnis in Abhängigkeit der Korrelation zu sehen. Der Zusammenhang ist einfach herzustellen: die Rendite von Goldminenaktien ist in erster Linie abhängig vom Goldpreis. Da die Förderkosten relativ konstant sind, kann eine positve Rendite nur bei einem Goldpreis deutlich über den Förderkosten erzielt werden. Besteht ein Depot aus zwei Goldminenaktien, so werden beide Aktien bei fallendem Goldpreis an Wert verlieren. Im Gegensatz dazu stehen beispielsweise Aktien von Konsumunternehmen. Hier sind zwar keine überdurchschnittliche Renditen zu erwarten, dafür sind die Werte einigermaßen krisenresistent. Schließlich werden Shampoo und Zahnpasta auch in wirtschaftlich unsicheren Zeiten benötigt. Wird nun das Depot mit einer Goldminen- und einer Konsumgüteraktie bestückt, so kann das Risiko des Portfolios deutlich gesenkt werden. Im nächsten Diagramm wird ein Portfolio mit den alphabetisch ersten fünf DAX-Aktien (Adidas, Allianz, BASF, Bayer und Beiersdorf) untersucht. Dabei wurden die monatlichen Schlußkurse ab Januar 2006 verwendet und im Anschluß die Renditen und Standardabweichungen für alle Gewichtungen in 10%-Schritten errechnet (d.h. 100% Adidas, dann 90% Adidas und je 10% für jeweils einen anderen Wert usw. – was insgesamt 1008 Kombinationen ergibt). Das Resultat sieht folgendermaßen aus:  Das Minimum-Varianz-Portfolio (MVP) hat ein Risiko (Standardabweichung) von 4,75% bei einer monatlichen Rendite von 0,91%. Die Zusammensetzung des Depots besteht an dieser Stelle aus 10% Adidas, 0% Allianz, 10% BASF, 30% Bayer und 50% Beiersdorf. Die höchste Rendite mit 1,36% bei einer Standardabweichung von 6,67% wird mit 100% Bayer-Aktien erreicht. Vom Minimum-Varianz-Portfolio bis zum Punkt mit der höchsten Rendite verläuft der grün gezeichnete, effektive Rand. Der effiziente Rand bezeichnet die höchsten Renditen für jedes vorgegebene Risiko.

Das Minimum-Varianz-Portfolio (MVP) hat ein Risiko (Standardabweichung) von 4,75% bei einer monatlichen Rendite von 0,91%. Die Zusammensetzung des Depots besteht an dieser Stelle aus 10% Adidas, 0% Allianz, 10% BASF, 30% Bayer und 50% Beiersdorf. Die höchste Rendite mit 1,36% bei einer Standardabweichung von 6,67% wird mit 100% Bayer-Aktien erreicht. Vom Minimum-Varianz-Portfolio bis zum Punkt mit der höchsten Rendite verläuft der grün gezeichnete, effektive Rand. Der effiziente Rand bezeichnet die höchsten Renditen für jedes vorgegebene Risiko.

Die Grenzen der Portfoliotheorie

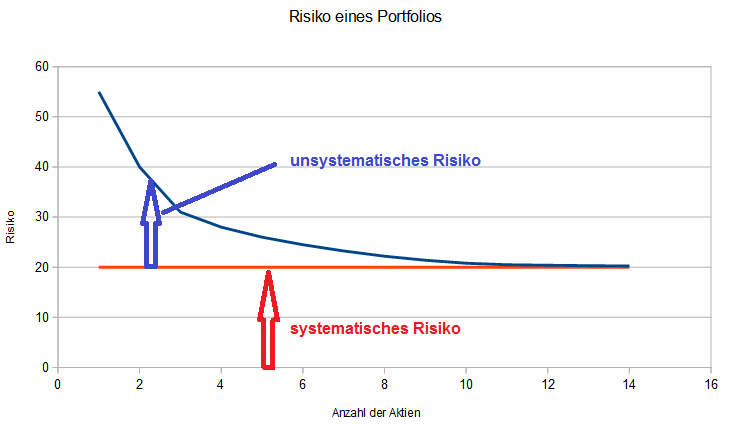

Wie alles im wirklichen Leben hat auch die moderne Portfoliotheorie ihre Grenzen. Tatsächlich kann nicht das komplette Risiko eliminiert werden, wie die nachfolgende Grafik zeigt:  Das Gesamtrisiko setzt sich aus dem systematischen und dem unsystematischen Risiko zusammen.

Das Gesamtrisiko setzt sich aus dem systematischen und dem unsystematischen Risiko zusammen.

Unsystematisches Risiko:

Das unsystematische Risiko – auch als unternehmensspezifisches oder diverifizierbares Risiko bezeichnet – ist das rein investmentabhängige Risiko. Dieses Risiko ist entweder nur auf ein einzelnes Investment bezogen, z.B. durch Managementfehler wie eine falsche Produkt- oder Preispolitik, oder auf einen gesamten Industriezweig, wie z.B. bei Goldaktien durch das Absinken des Goldpreises. Das unsystematische Risiko läßt sich durch Diversifikation beinahe komplett eliminieren, indem durch Branchen- und Länderauswahl, bzw. durch unterschiedliche Anlageklassen ein Portfolio mit geringer Korrelation der einzelnen Titel erreicht wird.

Systematisches Risiko:

Das systematische Risiko oder auch Marktrisiko betrifft alle Wertpapiere gleichermaßen. Systematische Risiken entstehen durch gesamtwirtschaftliche Faktoren wie Finanzkrisen, politische Faktoren wie Kriege oder Handelsembargos, sowie durch höhere Gewalt wie etwa Naturkatastrophen. Das Marktrisiko läßt sich nur durch den Beta-Faktor der Investitionen beeinflussen: Der Beta-Faktor gibt an, wie sich ein Papier im Verhältnis zum Gesamtmarkt entwickelt. Ein Beta-Faktor von 1 sagt aus, dass sich eine Aktie wie der zugehörige Index entwickelt. Hätte die BASF-Aktie beispielsweise ein Beta von 1 und der DAX steigt um 10%, sollte auch der Kurs der BASF-Aktie um 10% steigen. Bei einem Beta-Faktor größer 1 steigt die Aktie überproportional zum Vergleichsindex. So würde ein Beta von 2 der BASF-Aktie bedeuten, dass bei einem Anstieg des DAX um 10% der BASF-Kurs um 20% steigt. Entsprechend folgt die Aktie bei einem Beta kleiner als 1 der Bewegung des Index‘ unterproportional. Der Beta-Faktor kann auch negative Werte annehmen. In diesem Fall sinkt der Kurs, falls der Basisindex steigt.

Das Marktrisiko läßt sich somit senken, indem Wertpapiere mit einem Beta-Faktor kleiner als 1 ins Portfolio aufgenommen werden. Das Absenken des Risikos wird auch hier durch eine Verminderung der zu erwartenden Rendite erkauft.

Was ist zu beachten:

Alle berechneten Werte wie die erwartete Rendie, die Standardabweichung und die Korrelation sind nicht in Stein gemeiselt, sondern vielmehr Momentaufnahmen, die in regelmäßigen Abständen zu überprüfen, bzw. neu zu berechnen sind.

Wie bereits erwähnt, wollen wir uns im nächsten Artikel der praktischen Umsetzung der Portfoliotheorie widmen.