Das Börsenjahr 2018 ist abgeschlossen. “Gott sei Dank” – wird wohl die große Mehrheit der Anleger denken. Fast 18,3% verlor der DAX auf Jahresbasis. Nehmen wir den Höchststand vom 23.01.2018 mit 13596,89 Punkten und den Tiefststand vom 27.12.2018 mit 10279,20 Punkten, kommen wir auf ein Minus von 24,4%, was die Bedingungen für einen Bärenmarkt erfüllt. …

Schlagwort: Strategie

Sep 04

Depotcheck Jahresende 2017

Mit deutlicher Verspätung – aber hoffentlich nicht zu spät – wird das Abschneiden der virtuellen Depots für das Jahr 2017 unter die Lupe genommen. Im abgelaufenen Jahr wurden 26 Depots geführt. Alle zuvor behandelten Depots wurden weitergeführt. Das Small Caps Value Growth Depot wurde neu aufgenommen. Wie schon in den Jahren zuvor bleibt das Sparplan-Depot …

Jan 29

Depotcheck Jahresende 2016

Das Jahr 2016 ist abgelaufen. Somit ist es an der Zeit, das Abschneiden der virtuellen Depots zu überprüfen. Im abgelaufenen Jahr wurden 25 Depots geführt. Alle zuvor dargestellten Depots wurden weitergeführt. Dazu wurde die Modifizierte Relative Stärke Strategie neu aufgenommen. Wie schon im Vorjahr bleibt das Sparplan-Depot im Vergleich außen vor, da dessen Charakter mit …

Jan 23

Auswertung 200-Tage-Linien-Strategie Long und Short 2015

Auch diese Strategie richtet sich nach der 200-Tage-Linie als Signalgeber. Das Depot soll sowohl von einem positiven Markt durch den Kauf von DAX-ETFs als auch bei negativen Marktphasen durch den Kauf von Short-ETFs partizipieren. Die Strategie sollte bei klaren Trends profitieren, während als der größte Feind der Sägezahnmarkt zu sehen ist. Diese Vorgehensweise ist riskanter …

Jan 17

Auswertung 200-Tage-Linien-Strategie 2015

Wie der Name schon sagt, richtet sich die Strategie nach der 200-Tage-Linie als Signalgeber. Von einem Aufwärtstrend soll das Depot partizipieren, bei einem Bärenmarkt soll Bargeld vorgehalten werden. Dadurch soll die Volatilität verringert werden. Die Strategie sollte bei klaren Trends profitieren, während als der größte Feind der Sägezahnmarkt zu sehen ist. Werfen wir einen Blick …

Dez 26

Depotcheck Jahresende 2015

Das Jahr 2015 nähert sich dem Ende, so dass es an der Zeit ist, das Abschneiden der virtuellen Depots zu bewerten. Im abgelaufenen Jahr wurden 24 Depots geführt. Während das modifizierte Trendfolge Depot nicht mehr weitergeführt wurde, wurden drei einfache Value-Strategien aufgenommen. Wie schon im Vorjahr bleibt das Sparplan-Depot im Vergleich außen vor, da dessen …

Jan 10

Depotcheck Jahresende 2014

Der Großteil der virtuellen Depots ist nun seit einem Jahr aufgelegt: Zeit, ein Zwischenfazit zu ziehen. Insgesamt wurden 2014 die stattliche Anzahl von 21 Depots geführt. Davon konnten 13 Depots besser als der DAX abschneiden, was einer Quote von knapp 62% entspricht. Wie bereits beim letzten Depotcheck im September erwähnt, schaffen dies laut einem Artikel …

Nov 16

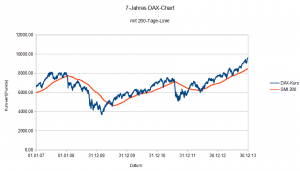

Untersuchung zur 200-Tage-Linien Strategie

Nach “boerse.ARD.de” ist die 200-Tage-Linie das Maß aller Dinge. Sie ist ein einfaches Mittel um Trends zu erkennen, was auch ihre Bekanntheit und Beliebtheit erklärt. Die 200-Tage-Linie ist ein “einfach gleitender Durchschnitt” (GD200 oder SMA200 für simple moving average), d.h. es wird der Mittelwert aus den letzten 200 Handelstagen gebildet. Mit diesem gleitenden Durchschnitt …

Sep 08

Depotcheck September 2014

Alle Eltern unter Ihnen wissen: es dauert 9 Monate ehe man das Ergebnis der Bemühungen zu Gesicht bekommt. Unsere Depots gehen jetzt ebenfalls in den 9.Monat. Bei Aktienstrategien ist der Zeitpunkt noch ziemlich früh, um abschließende Urteile treffen zu können, doch ein Zwischenfazit mag erlaubt sein. Von den 19 Depots, die in der Rangliste geführt …

Sep 03

Low-Risk-Index und Low-Risk-5 Strategie

Passend zur Thematik “Risikomanagement” und “Risikominiermierung” werden wir mit der Low-Risk-Index und der Low-Risk-5 zwei Anlagestrategien vorstellen, die mit dem Hintergrund der Risikosenkung entwickelt wurden. Urheber der Strategien ist Professor Stefan Mittnik. Professor Mittnik überarbeitete die klassischen Methoden zur Ermittlung des Value at Risk, nachdem festgestellt wurde, dass die Kursausschläge an der Börse deutlich ausgeprägter …