Das Kurs-Gewinn-Verhältnis (KGV) ist die wohl bekannteste und am meisten publizierte Kennzahl von Aktien.

Das Kurs-Gewinn-Verhältnis (KGV) ist die wohl bekannteste und am meisten publizierte Kennzahl von Aktien.

Deshalb wird die nachfolgende Beschreibung des Kurs-Gewinn-Verhältnisses auch relativ kurz ausfallen. Aber im Laufe der Auswertung werden wir noch auf verschiedene Aspekte dieser Kennzahl eingehen.

Kurzbeschreibung des KGV

Definition:

Beispiele:

Stiftung Warentest bezeichnet den KGV als Preis-Leistungs-Verhältnis einer Aktie.

Während der Preis klar definiert ist, lässt sich die Leistung nicht nur am statischen Gewinn pro Aktie festmachen. Dazu später mehr.

Wichtig ist auch die Tatsache, dass der KGV in die Zukunft gerichtet ist, d.h. es werden in der Regel die Gewinnschätzungen des Folgejahres verwendet.

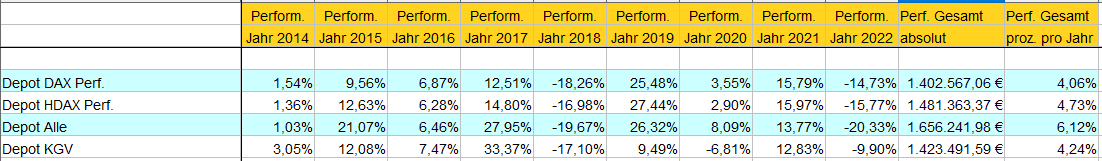

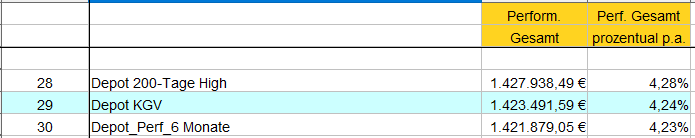

Platzierung des KGV Depots

Das KGV Depot erreicht nur Platz 29 von insgesamt 44 aufgenommenen Depots.

Für eine Kennzahl, die so bekannt und so häufig veröffentlicht wird, ist das Ergebnis doch eher enttäuschend. Deshalb wollen wir die Resultate näher betrachen.

Jährliche Performance des KGV Depots

Klar ist auch der Vergleich zu DAX und HDAX interessant, aber der direkte Vergleich muss zum Depot mit allen Aktien (Depot Alle) geführt werden. Zum einen wird hier tatsächlich der gleiche Aktienpool verwendet, zum anderen ist hier auch die Gewichtung jeder Aktie gleich, während bei DAX und HDAX die Gewichtung proportional zur Marktkapitalisierung ist.

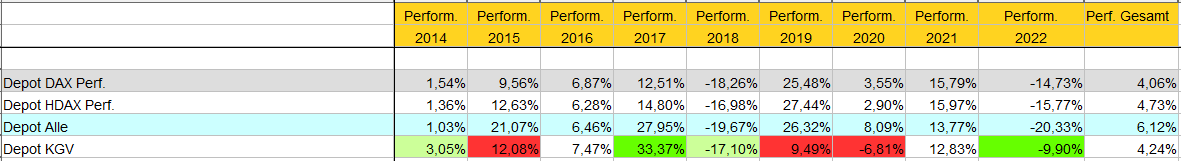

Um Auffälligkeiten festzustellen ist im u.a. Auszug die Performance des KGV Depots farblich im Bezug zum Depot mit allen Aktien aufgeführt. Dabei haben die Farben folgedne Bedeutung:

- Gelbgrün: Performance Depot KGV mehr als 5% besser als das Depot mit allen Aktien.

- Hellgrün: Performance Depot KGV zwischen 2% und 5% besser als das Depot mit allen Aktien.

- Orange: Performance Depot KGV zwischen 2% und 5% schwächer als das Depot mit allen Aktien.

- Rot: Performance Depot KGV mehr als 5% schwächer als das Depot mit allen Aktien.

Vorab die Information, dass das Jahr 2022 im nächsten Artikel separat behandelt wird, da die Aussagen dazu auch für diverse, andere Kennzahlen gelten.

Bei der Einführung zur Analyse der Kennzahlen wurde bereits erwähnt, dass der Auswertezeitraum über neun Jahre nicht sehr lange ist. Das macht sich auch hier bemerkbar. Warum?

Mein erster Eindruck war, dass in den Jahren mit eher bescheidener Performance des Gesamtmarktes wie in den Jahren 2014, 2018 und 2022 das KGV Depot überdurchschnittlich abschneidet. Leider passt dann aber das Jahr 2017 mit der besten Performance überhaupt nicht dazu. Bei einer längerfristigen Messreihe hätten wir erkennen können, ob es sich hier um einen Ausreisser handelt, oder ob uns der erste Eindruck getäuscht hat.

Aber glücklicherweise können wir noch andere Erkenntnisse gewinnen.

Die Krux mit dem Ergebnis je Aktie

Bekanntlich setzt sich das KGV aus Aktienkurs und Ergebnis (Gewinn) je Aktie zusammen. Während der Aktienkurs bekannt ist, wird beim Ergebnis mit Schätzungen für das Folgejahr gearbeitet. Die Problematik drückte bereits Mark Twain mit seinem Bonmot “Prognosen sind schwierig, vor allem wenn sie die Zukunft betreffen” aus.

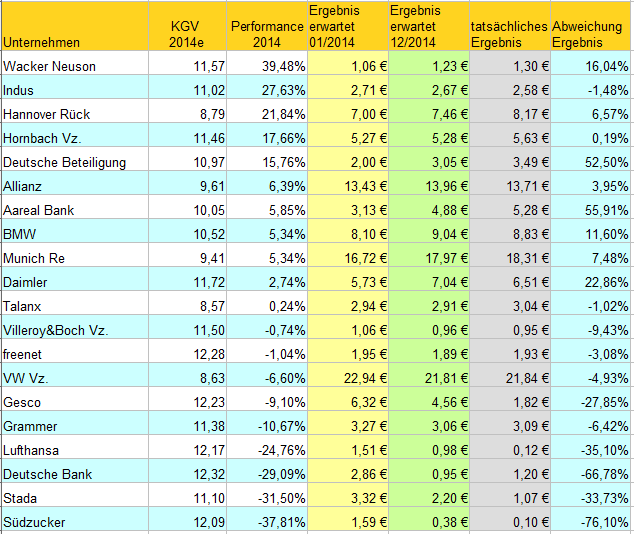

Schauen wir uns das Ganze sozusagen mal am lebenden Objekt an. Für die Auswertung des Jahres 2014 wird zu Beginn des Jahres mit den Schätzungen für das laufende Jahr 2014 gearbeitet. Die tatsächliche Zahlen werden erst 2015 im Rahmen der Hauptversammlung der einzelnen Unternehmen veröffentlicht (lassen wir die Vorab-Bekanntmachungen kurz vor den HVs außen vor). Der Zeitraum beinhaltet das ganze Jahr 2015, wobei die meisten HVs um im oder um den Monat Mai veranstaltet werden.

Da das Depot zu Jahresende (30.12.2014) aufgelöst wird, interessieren wir uns für die Schätzungen zum jeweiligen Ergebnis je Aktie zum Jahresende 2014. Darauf bezieht sich in der folgenden Tabelle auch die Abweichung des Ergebnisses.

Die Aktien sind sortiert nach der Kursperformance des Jahres 2014.

Sie können beobachten, dass die Aktien am besten abschneiden, die das erwartete Ergebnis erzielen oder gar übertreffen. Dagegegen sind im unteren Tabellenbereich die Titel, die das Ergebnis deutlich verfehlt haben.

Nehmen wir Südzucker, so wurde statt des zu Jahresbeginn 2014 erwartete Gewinn von 1,59€ nur noch 0,38€ am Jahresende 2014 geschätzt wurde. Mit diesem Gewinn läge das KGV mit dem Startkurs bei über 50. Südzucker wäre also nie ins KGV Depot aufgenommen worden, wäre die Schätzung schon früher bekannt gewesen. Letztendlich lag der tatsächliche Gewinn sogar nur bei 0,10€.

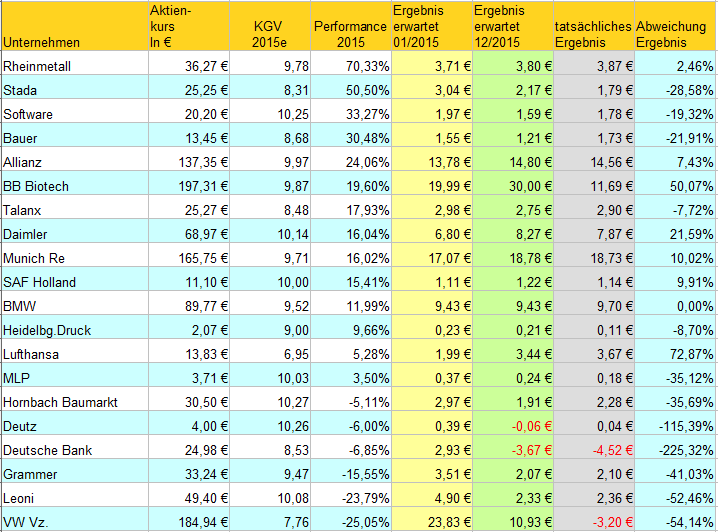

Betrachten wir noch das Folgejahr 2015:

Tendenziell lassen sich die Aussagen vom Jahre 2015 bestätigen, aber es gibt auch Ausnahmen. So sind mit Stada und Software AG zwei Aktien auf den vorderen Rängen, die die Erwartungen verfehlt haben (wenn auch nicht extrem). Andererseits sind Deutz und die Deutsche Bank zwar im unteren Bereich, aber eben nicht ganz am Ende, obwohl die Grundannahmen regelrecht pulverisiert wurden.

Welche weitere Punkte das Ergebnis beim KGV Depot beeinflussen, begutachten wir im folgenden Abschnitt.

Weitere Kriterien beim Kurs-Gewinn-Verhältnis

- Sondereffekte:

Der Gewinn pro Aktie ist unter Umständen stark abhängig von Sondereffekten wie beispielsweise dem Zukauf von Unternehmen, Restrukturierungen oder dem Verkauf von Grundstücken. Somit können die Gewinne einzelner Jahre deutlich von der Entwicklung des operativen Geschäftes abweichen. - Branchenabhängigkeit des KGV:

Branchen wie Automobil, Banken, Versicherungen, Chemie u.a. haben häufig ein eher tieferes KGV, während Software- und Technologiefirmen ein eher höheres KGV zugestanden wird.

Der Umstand bewirkt die Gefahr einer Klumpenbildung (mangelnde Branchendiversifikation) und lässt Technologieaktien, die über weite Phasen im Überprüfungszeitraum sehr gefragt waren, außen vor. - Keine Berücksichtigung des Wachstums:

Der KGV ist eine statische Kennzahl. Warum? Sie bewertet nicht den Gewinnwachstum eines Unternehmens.

So kann ein kleines KGV auch ein Zeichen für Vertrauensverlust sein.

Ein Beispiel soll diese Aussage verdeutlichen.

KGV und Gewinnwachstum

Wir wollen einen Vergleich mit den fiktiven Firmen ABC AG und XYZ AG durchspielen.

Erwartungshaltung: Jährliches Kurswachstum 10%.

Dabei ist die Erwartungshaltung hoch angesetzt. In der Vergangenheit waren Kurswachstumsraten von 6% bis 8% als Mittelwert realistisch.

Nachfolgend die Daten der beiden Firmen:

Startkurs ABC AG: 50,00€

KGV ABC AG zu Beginn: 10,0

Gewinnwachstum ABC AG: 5%

Startkurs XYZ AG: 50,00€

KGV XYZ AG zu Beginn: 50,0

Gewinnwachstum XYZ AG: 50%

Die Entwicklung von Kurs, Gewinn und KGV für beide Firmen sieht dann für die nächsten 5 Jahre wie folgt aus:

Das KGV der ABC AG steigt über die Jahre kontinuierlich an, während das der XYZ AG fällt. Nach fünf Jahren hat die XYZ AG trotz des hohen Start-KGVs einen kleineren KGV als die ABC AG.

Welche Aktie würden Sie bevorzugen? Eine wohl eher rhetorische Frage.

Kleines KGV als Zeichen von Vertrauensverlust

Viele Anleger suchen gezielt Aktien mit einem kleinen KGV. Unglücklicherweise weist ein kleines KGV nicht automatisch auf günstige Aktien hin.

Beispielsweise waren Anfang bis Mitte des letzten Jahrzehnts etliche chinesische Firmen in Deutschland gelistet. Ich kann mich persönlich gut darin erinnern, dass die Unternehmen meist in den Aktienscreener ganz vorne bei den Value-Kennzahlen zu finden waren.

Beispielsweise war das erwartete KGV für 2014 für Firstextile bei 2,79. für Goldrooster bei 3,72, für Tintbright bei 1,33, für Van Camel bei 1,73 und für Ming Le Sports bei 1,78. In den Folgejahren erfolgte ein Delisting nach dem anderen, meist wegen Bilanzierungsmängeln.

In der Börse gilt meist – wie auch im richtigen Leben: “Was zu schön ist, um wahr zu sein, ist meistens auch nicht wahr!”

Glücklicherweise habe ich in diese Firmen nicht investiert, aber ich kann mich immer noch gut an Comroad zu “Neuer Markt”-Zeiten erinnern. Geringes KGV und hohe Wachstumsraten lockten mich (das war damals eh die Zeit der Gier). Später stellte sich der Großteil der Umsätze als Luftnummer heraus. Letztendlich war es ein teueres “Schnäppchen”.

Aber nicht nur bei faulen Geschäften kann ein niedriges KGV seine Ursachen haben. Die Börse handelt bekanntlich die Zukunft: Wenn z.B. ein Geschäftsmodell nicht mehr als zukunftträchtig erachtet wird, oder wenn starke Konkurrenz in den Markt eintritt, können die aktuellen Zahlen noch ganz gut sein, aber für die Zukunft werden geringere Einnahmen erwartet. Das wird definitiv Einfluss auf den zugebilligten KGV haben.

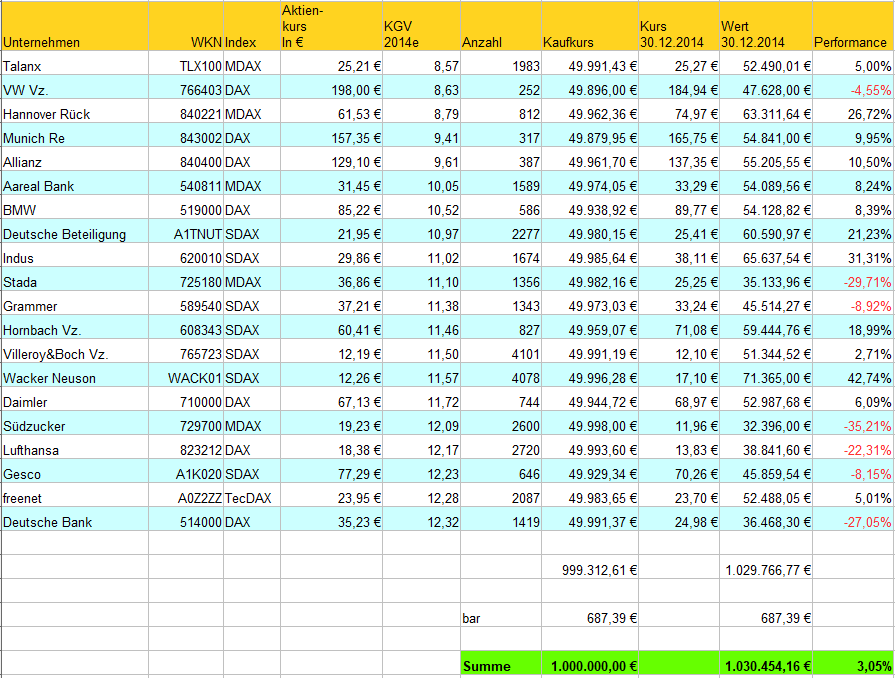

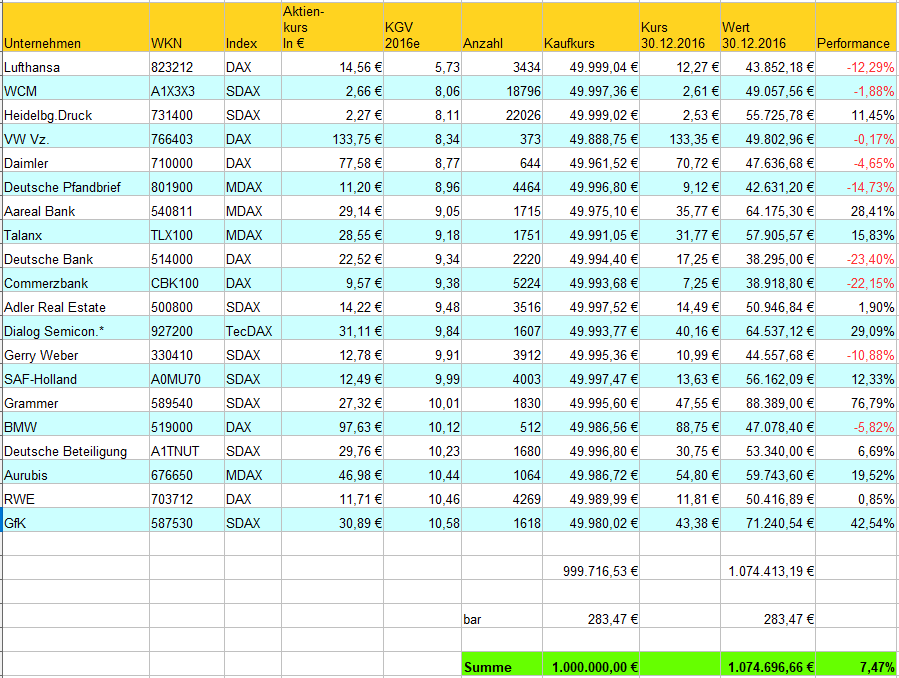

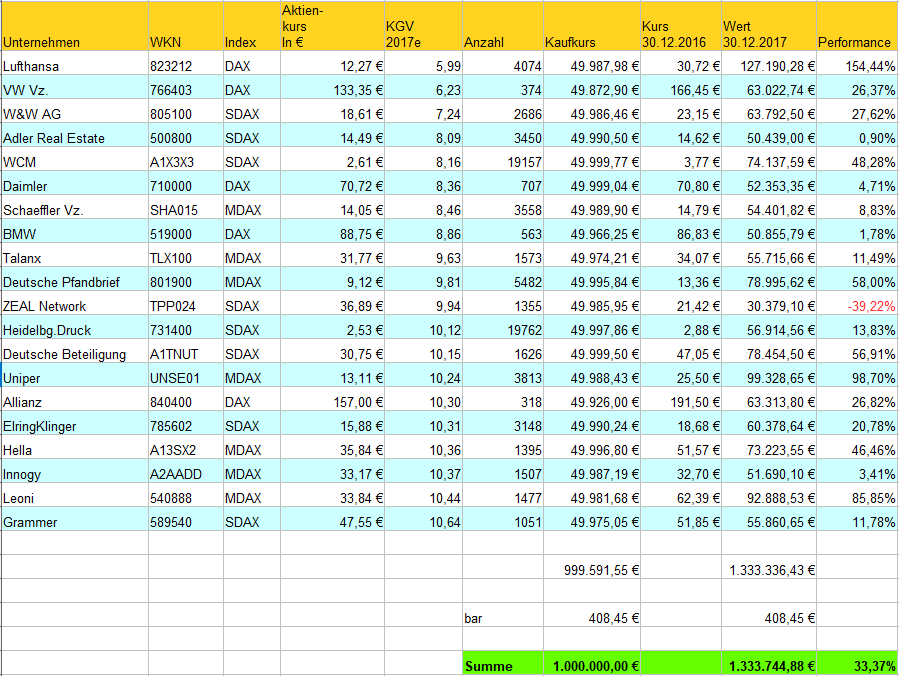

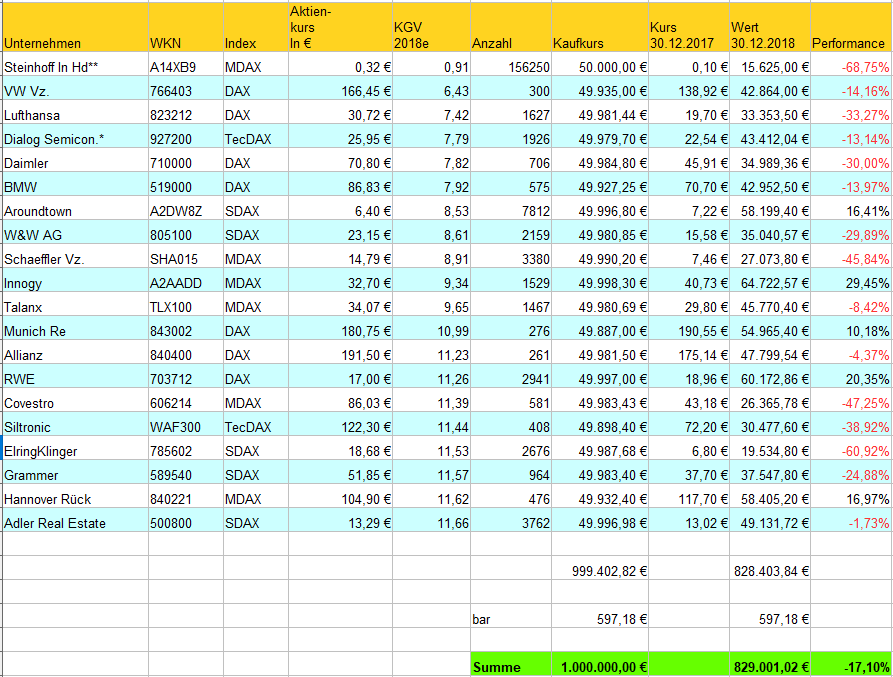

Auflistung der Daten

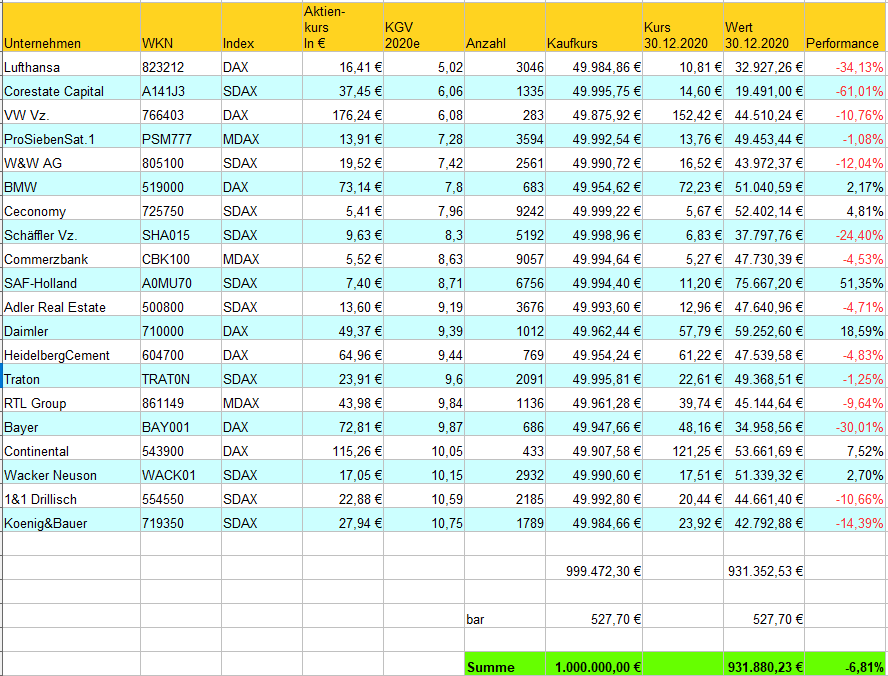

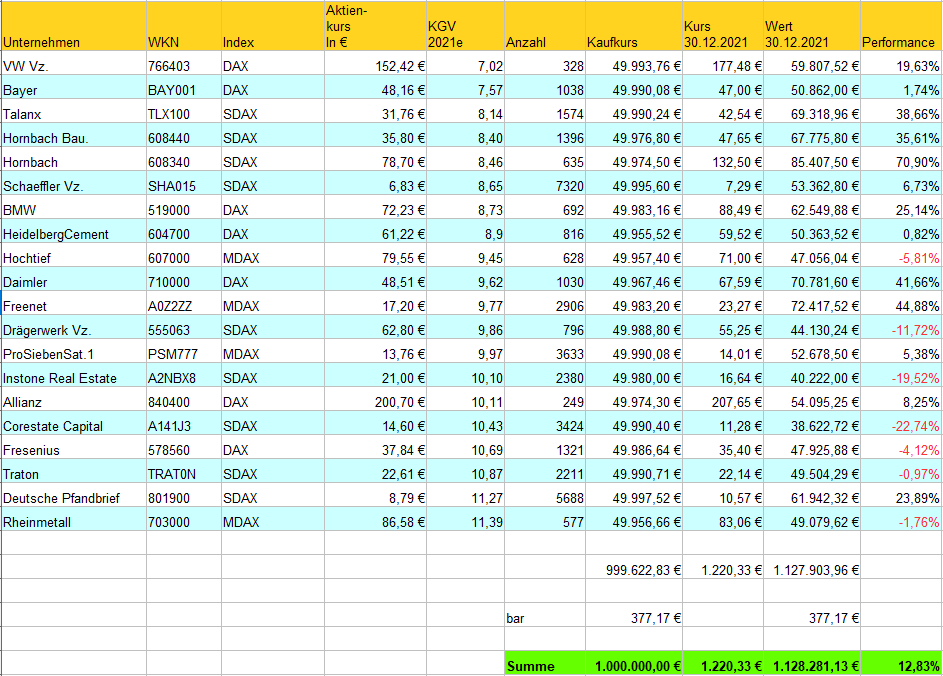

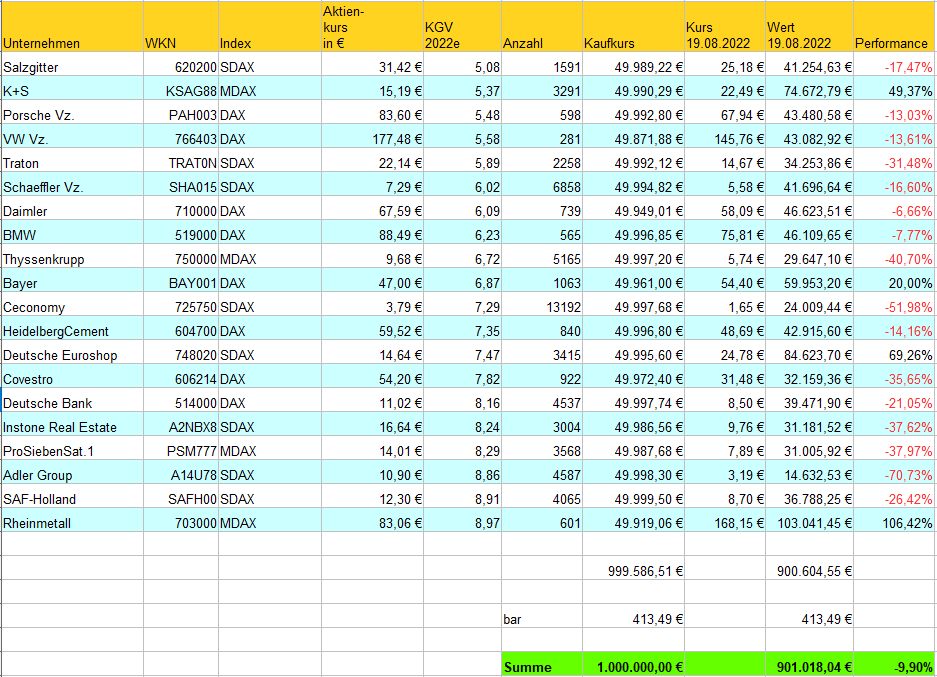

Im folgenden sind die Depotdaten der Analyse für jedes Jahr der Auswertung aufgeführt.

Sortiert wurde nach dem KGV jeder Aktie beginnend mit dem kleinsten KGV.

Beim Endwert sind die Dividenden mit eingerechnet.

Durch das Anklicken werden die Bilder im Vollbidmodus angezeigt, mit dem <Zurück-Button> des Browsers gelangen Sie auf die Artikelseite zurück.

KGV Depot 2014

KGV Depot 2015

KGV Depot 2016

KGV Depot 2017

KGV Depot 2018

KGV Depot 2019

KGV Depot 2020

KGV Depot 2021

KGV Depot 2022