Im letzten Artikel hatten wir die Performance der Aktien mit dem kleinsten KGV untersucht. Nun wollen wir die Gegenprobe machen und die Aktien mit dem höchsten KGV auf den Prüfstand stellen.

Im letzten Artikel hatten wir die Performance der Aktien mit dem kleinsten KGV untersucht. Nun wollen wir die Gegenprobe machen und die Aktien mit dem höchsten KGV auf den Prüfstand stellen.

Zu beachten ist, dass das höchste KGV auch gleichbedeutend mit einem ausgewiesenen Gewinn pro Aktie ist. Unternehmen mit negativen Werten, also Verlusten pro Aktie werden nicht aufgenommen. In diesem Fall macht der KGV schlicht keinen Sinn. Hier sind dann Daten wie Umsatzentwicklung, Entwicklung des Verlustes u.ä. zweckmäßiger.

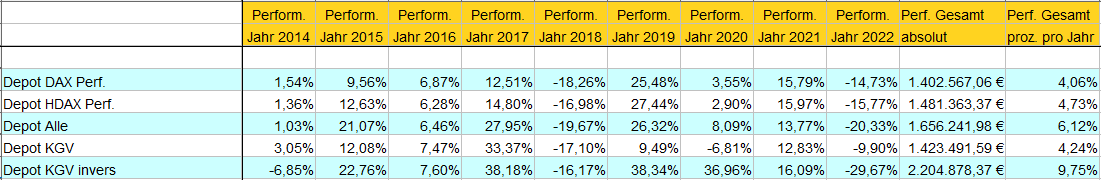

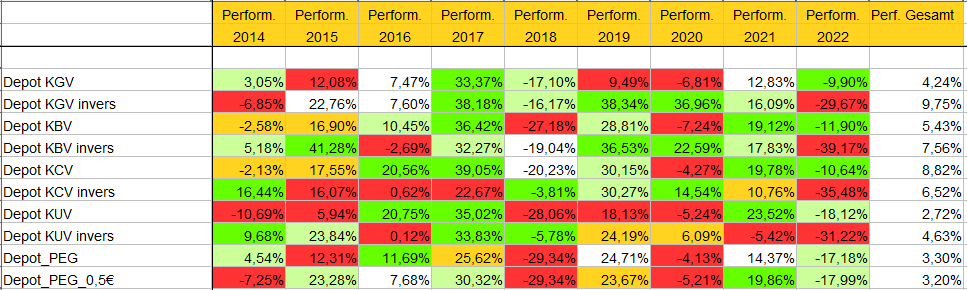

Platzierung des inversen KGV Depots

Platz 3 von immerhin 44 Depot und 26 Ränge vor dem „normalen“ KGV Depot lassen das inverse KGV Depot in einem besonderen Licht erscheinen. Ein Grund mehr das Zahlenwerk genauer unter die Lupe zu nehmen.

Jährliche Performance des inversen KGV Depots

Der direkte Vergleich muss zum Depot mit allen Aktien (Depot Alle) geführt werden. Zum einen wird hier tatsächlich der gleiche Aktienpool verwendet, zum anderen ist hier auch die Gewichtung jeder Aktie gleich, während bei DAX und HDAX die Gewichtung proportional zur Marktkapitalisierung ist.

Auch der Bezug zum eigentlichen KGV Depot mit den kleinsten KGVs ist nicht uninteressant.

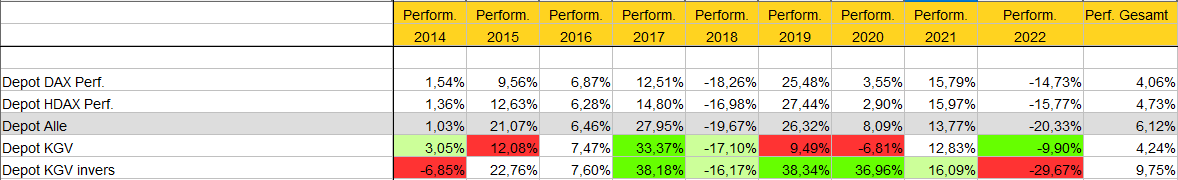

Um Auffälligkeiten festzustellen ist im u.a. Auszug die Performance des KGV Depots farblich im Bezug zum Depot mit allen Aktien aufgeführt. Dabei haben die Farben folgedne Bedeutung:

- Gelbgrün: Performance Depot KGV mehr als 5% besser als das Depot mit allen Aktien.

- Hellgrün: Performance Depot KGV zwischen 2% und 5% besser als das Depot mit allen Aktien.

- Orange: Performance Depot KGV zwischen 2% und 5% schwächer als das Depot mit allen Aktien.

- Gelbgrün: Performance Depot KGV mehr als 5% schwächer als das Depot mit allen Aktien.

Wie schon im letzten Artikel erwähnt, wird das Ergebnis des Jahres 2022 separat behandelt und zwar am Ende dieser Analyse.

Mit aller Vorsicht bedingt durch den relativ kurzen Auswertezeitraum lässt sich erkennen, dass das inverse KGV Depot gut abschneidet, wenn die Gesamtperformance gut ist. Eine Ausnahme bildet das Jahr 2018. Hier performt das Depot trotz schlechter Kursentwicklung des Gesamtmarktes besser als das Gesamtdepot.

Kursperformance und Gewinnentwicklung

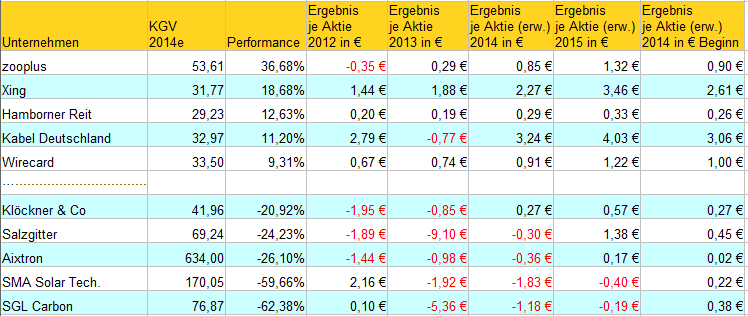

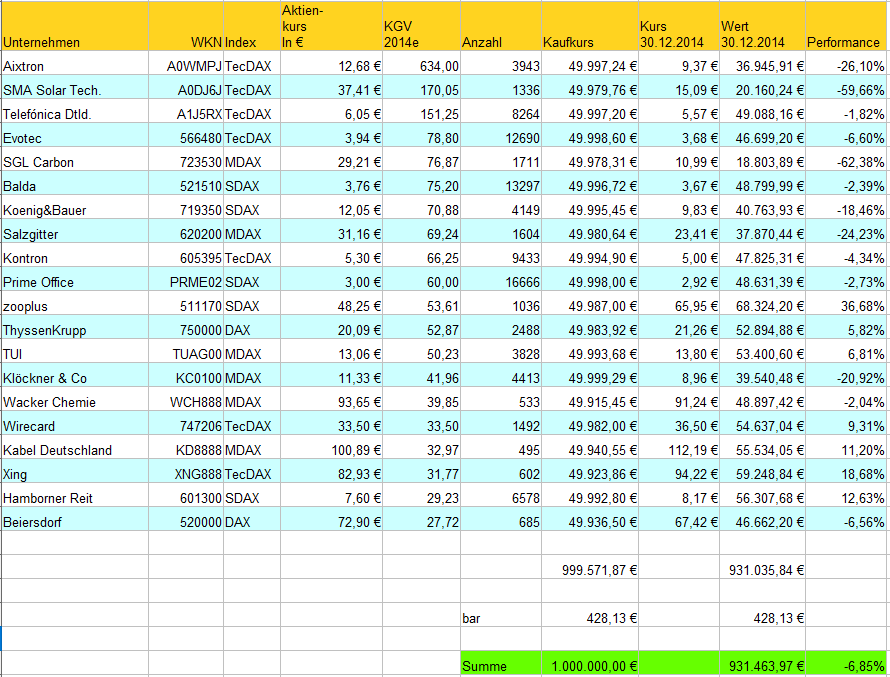

Werfen wir einen Blick auf die Kursperformance im Zusammenhang mit der Gewinnentwicklung. Beginnen wir mit dem Jahr 2014:

Sortiert ist die Tabelle nach der Kursperformance des Jahres 2014, wobei die fünf Aktien mit der besten und die fünf Aktien mit der schlechtesten Performance angezeigt sind.

Aufgeführt sind die Ergebnisse je Aktie, wie sie Ende 2014 bekannt sind, bzw. erwartet werden. D.h. für 2012 und 2013 sind die bereits veröffentlichten Zahlen angegeben. Für 2014 und 2015 sind die geschätzten Daten angegeben. Zuletzt wird das zu Beginn des Jahres 2014 geschätzte Ergebnis für 2014 präsentiert, also zu dem Zeitpunkt als das Depot zusammengestellt wurde.

Schauen wir uns die Ergebnisentwicklung bei Zooplus an. Von Minus 0,35€ im Jahre 2012 wechselt das Ergebnis zu einem Gewinn von 0,29€ und steigt dann stetig über 0,85€ und 1,32€ als Schätzung für 2015 an.

Das ist doch genau die Datenreihe, die wir als Käufer von Aktien gerne sehen wollen. Dafür wird auch ein höheres KGV in Kauf genommen, da auch eine positve Kursentwicklung zulässt, dass der KGV in den Folgejahren sinkt, wie wir es am Beispiel der XYZ AG im letzten Artikel gesehen haben.

Bei Xing, Kabel Deutschland und Wirecard können wir ähnliche Zusammenhänge erkennen. Hamborner Reit kann nicht ganz diese Zuwachsraten aufweisen, hat aber auch zu Jahresbeginn von den Aktien das geringste KGV.

Bei den vier Aktien mit der schlechtesten Performance ist zu erkennen, dass alle mit einem Verlust (nach den letzten Schätzungen) aus dem Jahr gehen. Sie haben die Erwartungen deutlich verfehlt. Zudem wären sie nicht in das Depot aufgenommen worden, falls zu Jahresbeginn schon abzusehen gewesen wäre, dass das Ergebnis je Aktie negativ ist.

Aus der Reihe fällt hier Klöckner & Co mit der fünfschlechtesten Performance. Hier ist der Trend aufwärtsgerichtet und die Gewinnerwartungen wurden erfüllt. Aber hier gilt gleiches wie beim Standard-KGV Depot (niedrigstes KGV), nämlich das noch andere Faktoren einfließen. dazu später mehr.

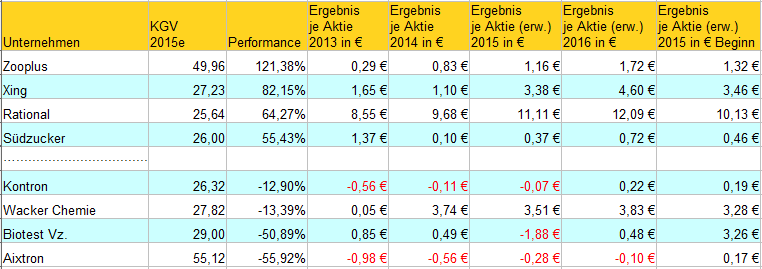

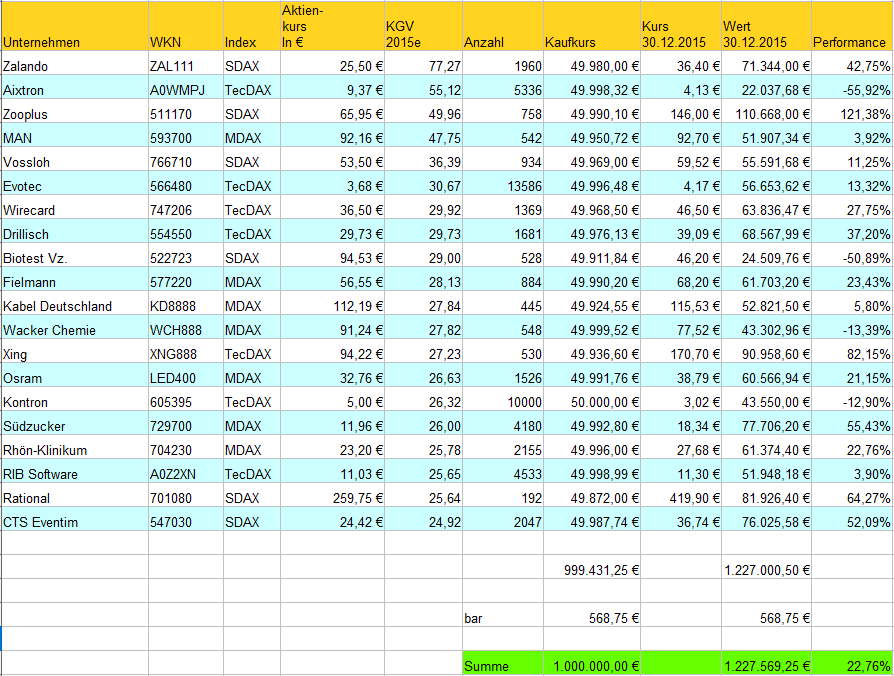

Schauen wir noch auf das Folgejahr um zu sehen, ob die oben genannten Bezüge auch hier taugen:

Zwecks den Daten und der Sortierung gilt gleiches wie oben, nur lediglich mit jeweils vier Aktien und alles um ein Jahr nach vorne verschoben, schließlich behandeln wir das Depot des Jahres 2015.

Hier finden wir die Aussagen des Jahres 2014 bestätigt.Die vier Top-Performer weisen stetig wachsende Gewinne auf, während drei der vier Low-Performer Verluste für das Jahr 2015 schreiben müssen.

Erneut fällt auch mit Wacker Chemie ein Wert aus dem Rahmen. Die schlechte Kursentwicklung lässt sich nicht mit den jeweiligen Ergebnissen je Aktie erklären.

Weitere Punkte

Wie beim Standard-KGV Depot sind auch hier keine Sondereffekte berücksichtigt, die eben Zahlen wie den Gewinn je Aktie stark verändern können.

Was aber positiv ins Auge fällt ist der Umstand, dass das inverse KGV Depot von den vertretenen Branchen her weitaus breiter gefächert ist als das Standard-KGV Depot. Wenn Sie die Auflistung aller Jahre am Ende des Artikels betrachten, wird Ihnen auffallen, dass Aktien quer durch das Spektrum vertreten sind.

Dadurch ist auch eine gewisse Diversifikation (keine vollständige, da ja nur deutsche Aktien und eben nur Aktien vertreten sind) gegeben, womit auch Technologie-, Softwareaktien etc. im Depot sind, die über weite Zeiträume der Beobachtungsphase überdurchschnittlich abgeschnitten haben.

Nicht zuletzt kann festgestellt werden, dass sich häufig Aktien im Depot befinden, die von Verlusten zu Gewinnen gewechselt haben. Dies sind teilweise jüngere Unternehmen, die profitabel geworden sind, aber auch Turnaround-Aktien und Zykliker, die nach einer Flaute wieder auf die Gewinnseite einbiegen konnten.

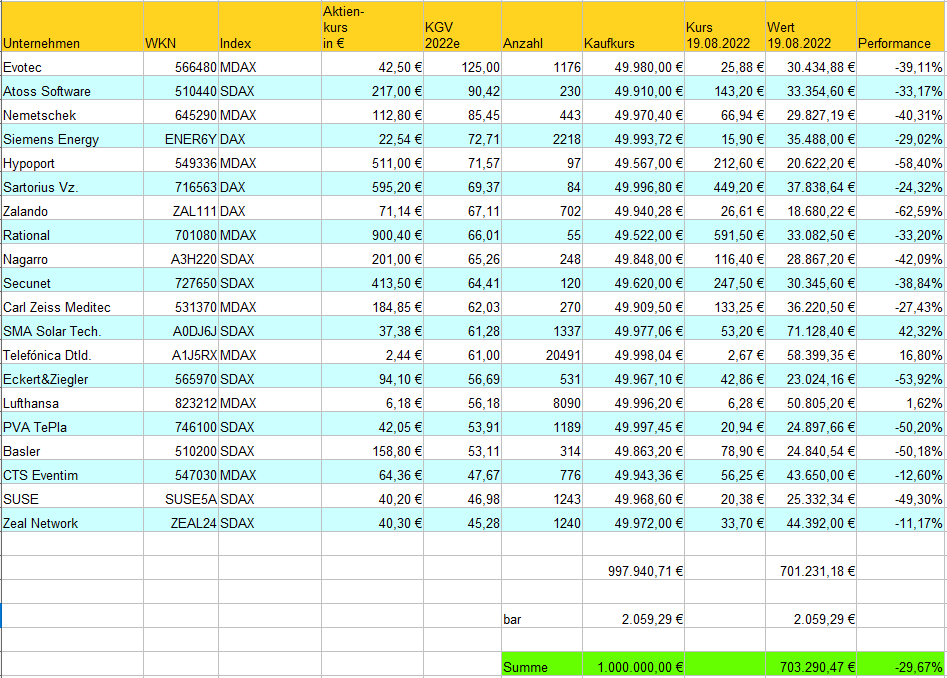

Anmerkungen zur Performance 2022

Bitte beachten Sie, dass für die Schlusskurse der Stichtag der 19.08.2022 ist.

Zu den für Value-Investoren beliebten Kennzahlen zählen u.a. das Kurs-Gewinn-Verhältnis (KGV), das Kurs-Buchwert-Verhältnis (KBV), das Kurs-CashFlow-Verhältnis (KCV), das Kurs-Umsatz-Verhältnis (KUV) und das Kurs-Gewinn-Wachstums-Verhältnis (PEG – price/earning growth).

Die Performance dieser Depots wollen wir zusammen mit den inversen Depots als Kontraindikator näher in Augenschein nehmen.

Nur im Jahr 2022 schneiden alle Value Indikatoren besser und alle inversen Indikatoren schlechter ab als das Gesamtdepot. Ist das nun ein statistischer Ausreisser oder gibt es fundamentale Gründe dafür?

Dazu ist erst einmal zu ermitteln, welche Umstände das Jahr 2022 von den anderen Jahren unterscheidet.

Wahrscheinlich kommt jedem sofort die hohe Inflation bedingt durch den Ukraine-Krieg, der zur extremen Verteuerung der Energiepreise führte, und die Lieferkettenproblematik durch die Covid Lock-down in China, die das Angebot verknappten, in den Sinn.

Um der Inflation entgegenzuwirken haben die Notenbanken wie die amerikanische FED und die europäische EZB die Leitzinsen erhöht, und werden sie wohl auch noch weiter erhöhen.

Wir stellen also fest, dass sich die Zinsen erhöhen. Welche Folgen haben höhere Zinsen für Wachstumswerte?

- Wie der Name schon sagt, ist das Hauptmerkmal von Wachstumsaktien das Wachstum (Umsatz- und Gewinnwachstum). Steigen die Zinsen, so sind die zukünftigen Gewinne weniger wert. Die Stichworte hierzu sind Abzinsung, bzw. Diskontierung. Dazu im Folgenden mehr.

- Wachstumswerte sind häufig noch nicht profitabel und müssen Fremdkapital aufnehmen, das mit steigenden Zinsen teuerer wird.

Das Prinzip der Abzinsung (Diskontierung)

Wenn Sie im Jahr 2022 1.000€ zu 2% anlegen, ist die Anlage im Jahr 2023 1.020€ wert.

K2023 = K2022 + K2022 * Zinssatz/100 => 1.000€ + 1.000€ * 0,02 = 1.020€

Jetzt lässt sich aber auch der umgekehrte Weg gehen. Damit wäre die Frage dann, was 1020€ vom Jahr 2023 im Jahr 2022 wert sind. das Ergebnis von 1000€ kennen wir bereits. Berechnet wird es wie folgt:

K2022 = K2023 / (1 + Zinssatz/100) => 1.020€ / 1,02 = 1.000€

Im nächsten Schritt wollen wir betrachten, was 1.000€ in 2023 bei unterschiedlichen Zinssätzen im Jahr 2022 wert ist:

Zinssatz 2% => 1.000€ / 1,02 = 980,39€

Zinssatz 4% => 1.000€ / 1,04 = 961,54€

Zinssatz 6% => 1.000€ / 1,06 = 943,40€

Je höher der Zinssatz, desto weniger sind die 1.000€ vom Folgejahr aktuell wert.

Nun wird bei der Bewertung eines Unternehmens nicht nur mit dem Gewinn (eigentlich der CashFlow, also der Geldzufluss minus der Geldabfluss) des Folgejahres, sondern über einen mehrjährigen Zeitraum hinweg gerechnet. Lassen Sie uns einmal von fünf Jahren ausgehen.

Die Formel für die Abzinsung über mehrere Jahre lautet:

Kakt = KEnde/ (1 + Zinssatz/100)n , wobei n für die Anzahl der Jahre steht.

Was sind 1.000€ des Jahres 2027 im Jahr 2022 wert?

Zinssatz 2%: 1.000€ / 1,025 = 905,73€

Zinssatz 4%: 1.000€ / 1,045 = 821,93€

Zinssatz 6%: 1.000€ / 1,065 = 747,26€

Als Folge fallen bei längeren Zeiträumen höhere Zinssätze stärker ins Gewicht, reduzieren also den aktuellen Wert überproportional.

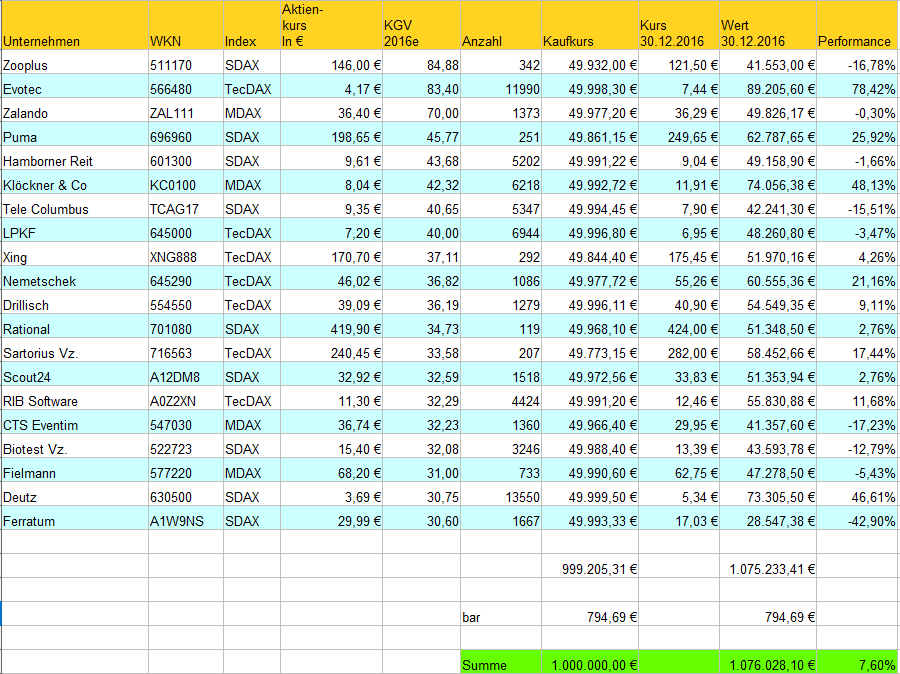

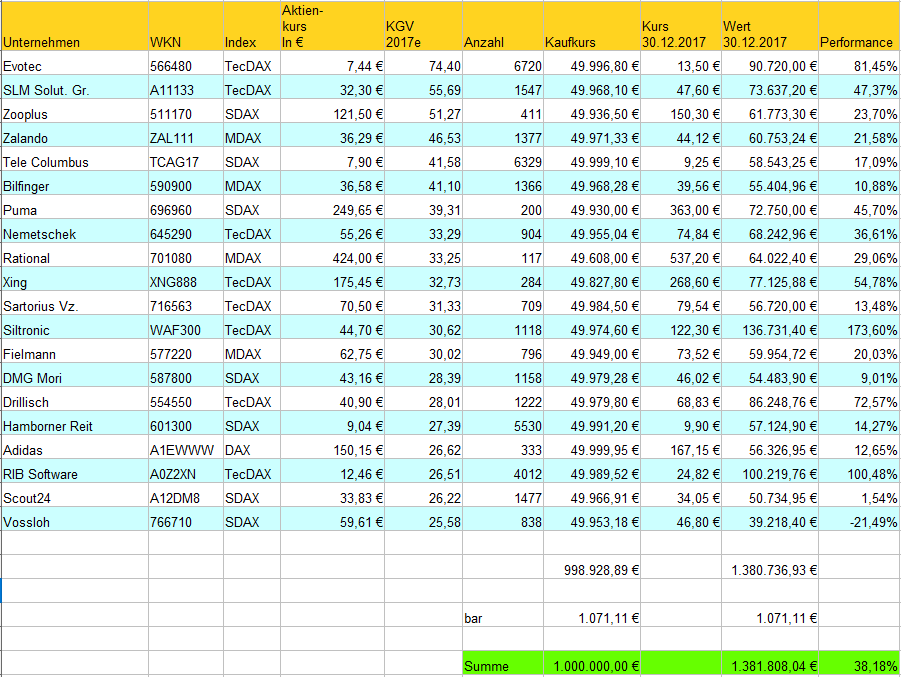

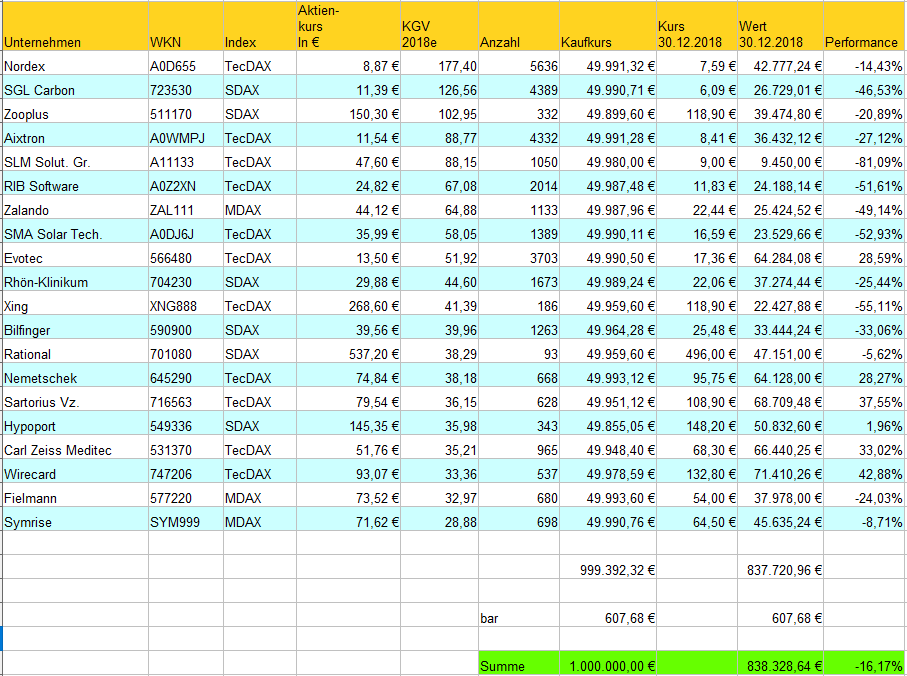

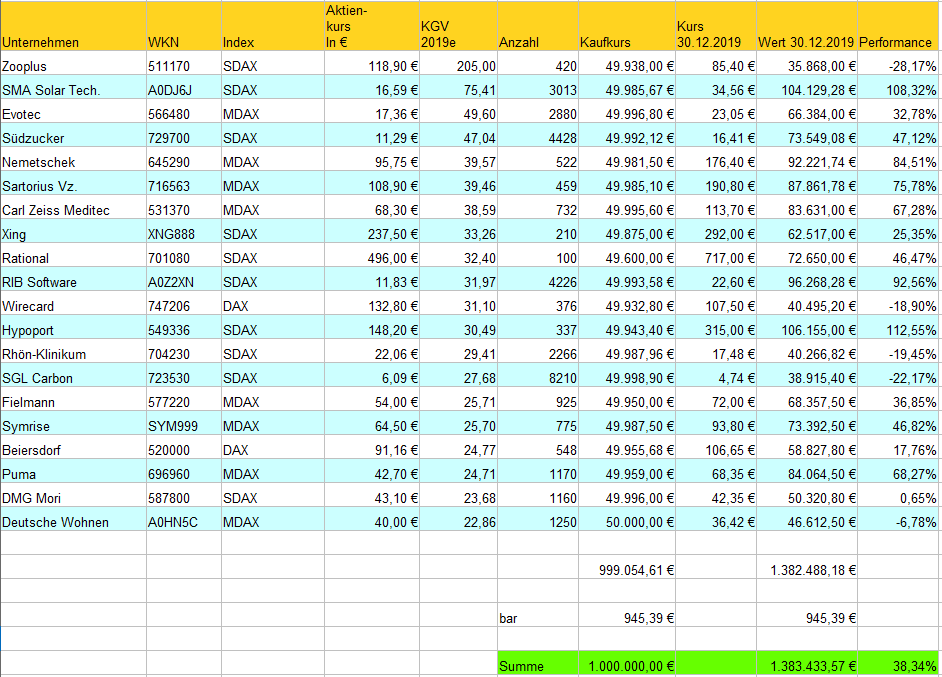

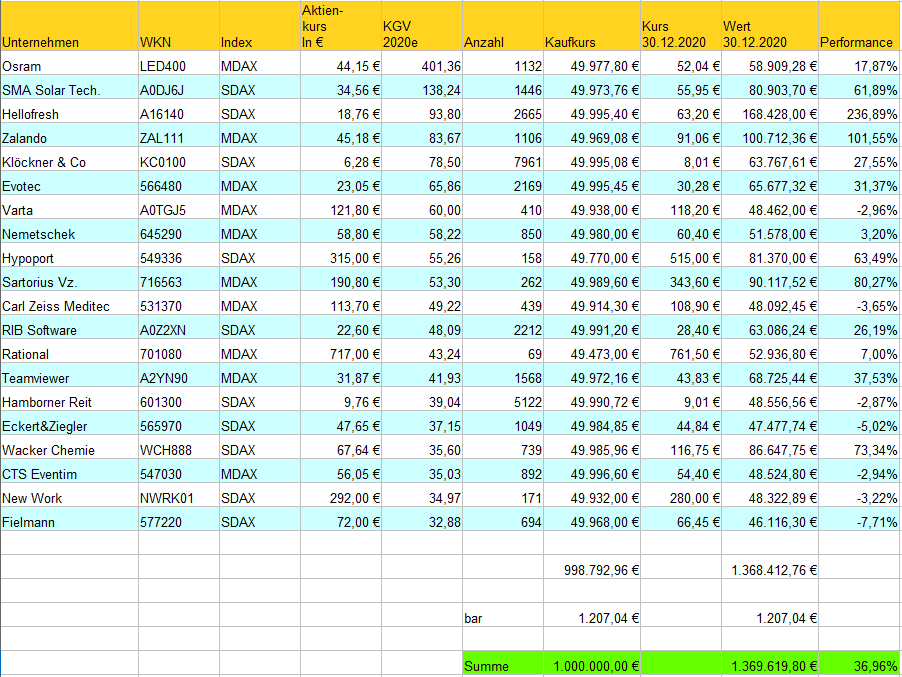

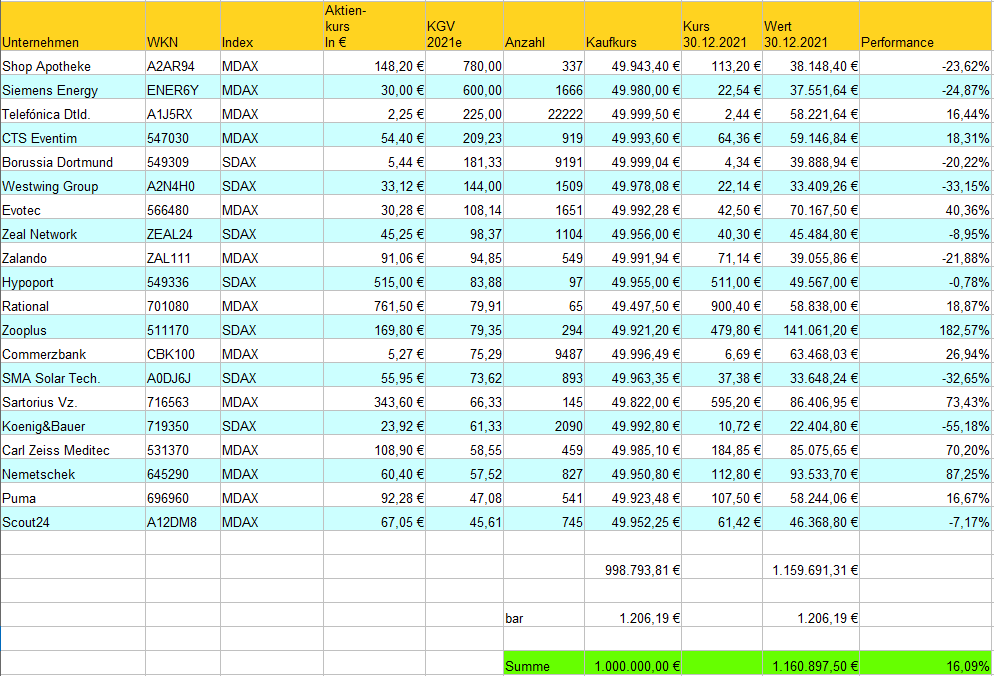

Auflistung der Daten

Im folgenden sind die Depotdaten der Analyse für jedes Jahr der Auswertung aufgeführt.

Sortiert wurde nach dem KGV jeder Aktie beginnend mit dem größten KGV.

Beim Endwert sind die Dividenden mit eingerechnet.

Durch das Anklicken werden die Bilder im Vollbidmodus angezeigt, mit dem <Zurück-Button> des Browsers gelangen Sie auf die Artikelseite zurück.

KGV invers Depot 2014

KGV invers Depot 2015

KGV invers Depot 2016

KGV invers Depot 2017

KGV invers Depot 2018

KGV invers Depot 2019

KGV invers Depot 2020

KGV invers Depot 2021

KGV invers Depot 2022

1 Ping

[…] auch in den zuvor veröffentlichten Artikeln erwähnt, wurde Jahr 2022 bereits in <<folgendem Artikel>> separat besprochen.Ansonsten lässt sich auch hier feststellen, dass das weder beim KUV noch beim […]