Finanzkrise 2008 Datum Indexstand Kurssturz Dauer bis Kurstief Indexstand Kursanstieg Kursanstieg Nr. Start Ende Hoch Tief in % Börsentage ca. Monate nächstes Hoch in % vom Tief in % vom Hoch 4 27.12.07 02.03.09 8067,32 3666,41 54,55% 310 14,3 7514,46 104,95% -6,85% 2008 Hoch: 8067,32 Tief: 3666,41 …

Kategorie: Wissen

März 26

Bärenmarkt – Ein- und Ausstiegssignale ermitteln

Im letzten Artikel haben wir die Tabelle mit den Bärenmärkten der letzten 25 Jahre gesehen. Auf den ersten Blick ist zu erkennen, dass es nicht den „klassischen Bärenmarkt“ aus der Schablone gibt. Die Dauer variierte zwischen 2,5 Monaten und 3 Jahren, die Kursverluste beliefen sich zwischen 20% und 70%. Auch die Verläufe – also wie …

März 14

Bärenmarkt – Definition und historische Ereignisse

Vor Kurzem hatte ich einen interessenten Meinungsaustausch mit einem Leser zum Thema Aktienstrategien. Unter anderem ging es um das Verhalten als Anleger in einem Bärenmarkt. Zuerst schien die Antwort offensichtlich, doch nach und nach erschienen mehr und mehr Fragezeichen. Einfach wäre es, wenn wir zum Beispiel per rotem Blinklicht zuverlässig darauf aufmerksam gemacht würden, dass …

März 30

Indexprodukte am Beispiel des DAX

Um Strategien wie die 200-Tage-Linien-Strategie oder die kombinierte Methode, oder um preisgünstig und einfach zu diversifizieren, werden häufig Indexprodukte eingesetzt. So werden auch in einigen der auf der Website aufgeführten, virtuellen Depots sowohl Indexzertifikate als auch ETFs auf den DAX verwendet. Deshalb wollen wir uns in den nächsten Zeilen mit diesen Produkten auseinandersetzen. Wir werden …

März 06

Das Risiko von Einzelaktien in Abhängigkeit der Größe

Im letzten Beitrag haben wir die Rendite und das Risiko von Indizes mit Einzelwerten unterschiedlicher Marktkapitalisierung untersucht. Nun wollen wir einen Blick auf die einzelnen Aktien der jeweiligen Indizes werfen. Wir wollen eine einfache Variante wählen, indem für jede Aktie die Veränderung des Kurses im Jahre 2014 festgestellt wird. Danach wählen wir die fünf Aktien …

Feb. 02

Aktien: Zählt die Größe?

Entsprechend ihrer Marktkapitalisierung können Aktien in verschiedene Gruppen unterteilt werden. Doch ist die Einteilung nicht mit festen Zahlen vorgegeben, sondern kann individuell von Portal zu Portal oder von Anleger zu Anleger unterschiedlich interpretiert werden. Zudem orientieren sich die Zuordnungen auch nach geografischen Aspekten. So muss eine US-amerikanisches Unternehmen eine höhere Marktkapitalisierung aufweisen als beispielsweise in …

Nov. 11

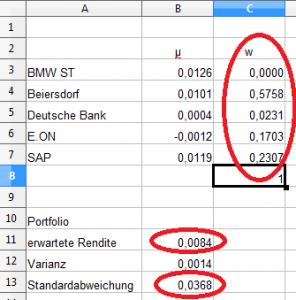

Portfolio-Optimierung mit OpenOffice Calc

Im letzten Artikel wurden Risiko und Rendite eines Portfolios mit fünf Aktien berechnet. Dabei wurden alle Aktien mit 20% gewichtet. Zur Portfolio-Optimierung müssen – je nach persönlichem Ziel – die einzelnen Komponenten unterschiedlich gewichtet sein. Natürlich können Sie einfach unterschiedliche Werte ausprobieren und das Ergebnis betrachten. Wirklich effektiv ist diese Methode jedoch nicht, wie folgendes …

Nov. 07

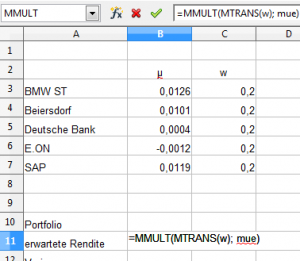

Portfolio-Berechnungen mit OpenOffice Calc

Bisher war die Optimierung im Bezug auf Risiko und Rendite auf zwei Aktien begrenzt. In der Praxis kommen wir mit zwei Werten nicht wirklich weiter. In diesem Artikel werden wir mittels OpenOffice Calc und den integrierten Matrix-Funktionen die Berechnung auf eine erweiterte Anzahl von Titeln erhöhen. Im konkreten Beispiel arbeiten wir mit fünf Aktien, aber …

Nov. 02

Ein kurzer Ausflug in die Matrix-Algebra

Zuletzt haben wir nur Portfolios mit zwei Aktien untersucht. Um das unsystematische (oder diversifizierbare) Risiko weitgehend auszuschließen, reichen zwei Werte definitiv nicht aus. Wollen wir aber die bisher eingesetzten Berechnungen auf ein Portfolio von fünf oder gar zehn Aktien erweitern, stoßen wir auf Grenzen. Zwar ist die Berechnung prinzipiell möglich, doch nehmen die Formeln immer …

Okt. 26

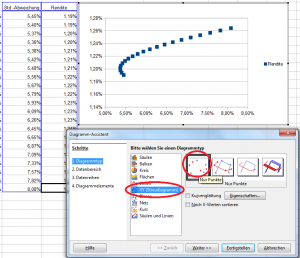

Risiko-Rendite-Diagramme mit OpenOffice Calc

Nachdem wir zuletzt die Rendite, Varianz, Standardabweichung und Korrelation verschiedener Wertpapiere berechnet haben, wollen wir in diesem Artikel „Risiko-Rendite“-Diagramme erstellen. Als Grundlage verwenden wir wieder die OpenOffice Calc-Datei „Risiko_Rendite.ods“, die im Artikel „Korrelation mit OpenOffice Calc berechnen“ erstellt wurde. Das Risiko-Rendite-Diagramm wird mit zwei Aktienpaaren erstellt. Wir wollen mit der Paarung BMW ST – SAP …