Benjamin Graham stellt in seinem Buch „Intelligent investieren“ (bei Amazon bestellen: Intelligent Investieren: Der Bestseller über die richtige Anlagstrategie

Benjamin Graham stellt in seinem Buch „Intelligent investieren“ (bei Amazon bestellen: Intelligent Investieren: Der Bestseller über die richtige Anlagstrategie) eine einfache Formel zur Berechnung des inneren Werts einer Aktie vor.

Werfen wir einen Blick auf die Formel:

Wert einer Aktie = Gewinn pro Aktie * (8,5 + 2 * Wachstum [%])

Zur Berechnung des inneren Wertes werden zwei Angaben benötigt:

– Der „Gewinn pro Aktie“ (häufig auch „Ergebnis pro Aktie“)

– Das Wachstum in Prozent (jährliches Gewinnwachstum)

Wie Sie die Werte ermitteln, wird im weiteren Verlauf vorgestellt.

Lassen Sie uns die Berechnung anhand des virtuellen Unternehmens ABC AG anwenden. Die ABC AG erwirtschaftet einen Gewinn pro Aktie von 3 €. Das jährliche Gewinnwachstum beträgt 4%:

Wert der Aktie = 3,00 € * (8,5 + 2 * 4) = 49,50 €

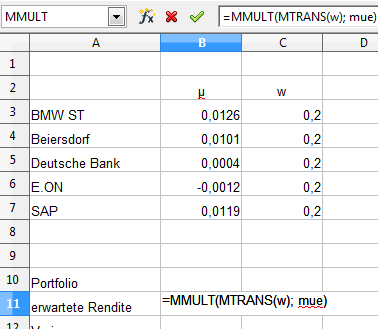

Was sagt die Formel aus?

Gesetzt der Fall, der Gewinn pro Aktie eines Unternehmens beträgt 1 € und das KGV ist 10, dann ist der Aktienkurs 10 €. Mathematisch wird das Ergebnis ermittelt durch:

Aktienkurs = Gewinn pro Aktie * KGV

Kommt Ihnen der Ausdruck bekannt vor? Die Grahamsche Formel besteht aus den gleichen Bestandteilen. Teil 1 ist der Gewinn pro Aktie, Teil 2 – der Wert in der Klammer – entspricht dem KGV.

Betrachten wir Teil 2 alleine, so können wir feststellen, dass Graham jeder Aktie in Abhängigkeit vom Wachstum ein bestimmtes KGV zugesteht.

Ist das Wachstum Null, so darf das KGV 8,5 betragen. Bei einem Wachstum von 5% ist ein höheres KGV von 18,5 zulässig usw. Somit sind die entscheidenden Parameter das jährliche Gewinnwachstum und das KGV.

Die Berechnung geht also in die ähnliche Richtung wie die Kennzahl „KGV-Wachstums-Verhältnis“ (englisch: PEG – price/earning to growth ratio).

Was ist bei den Angaben zu beachten?

Die jährliche Wachstumsrate soll über einen Zeitraum von 7 bis 10 Jahren errechnet werden.

So einfach die Berechnung durchzuführen ist, so problematisch kann die korrekte Ermittlung der erforderlichen Angaben sein.

Problem 1:

Die nachfolgenden Berechnungen wurden im November/Dezember 2014 erstellt. Welche Werte für den Gewinn pro Aktie (die entsprechend auch in die Festlegung der Wachstumsrate eingehen) sollen verwendet werden? Die Werte der letzten Geschäftsberichte, die in den meisten Fällen aus dem Jahr 2013 stammen, oder die geschätzten Gewinne für 2014, die in vielen Börsenzeitschriften und Finanzportalen zu finden sind.

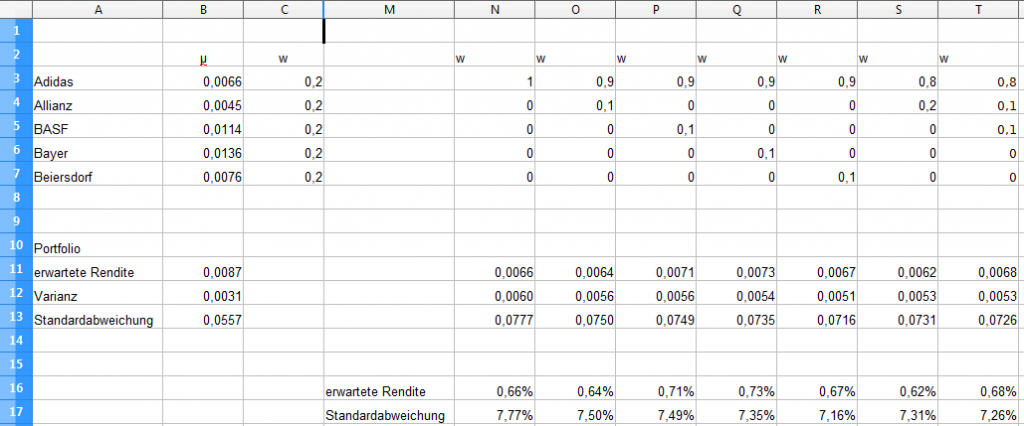

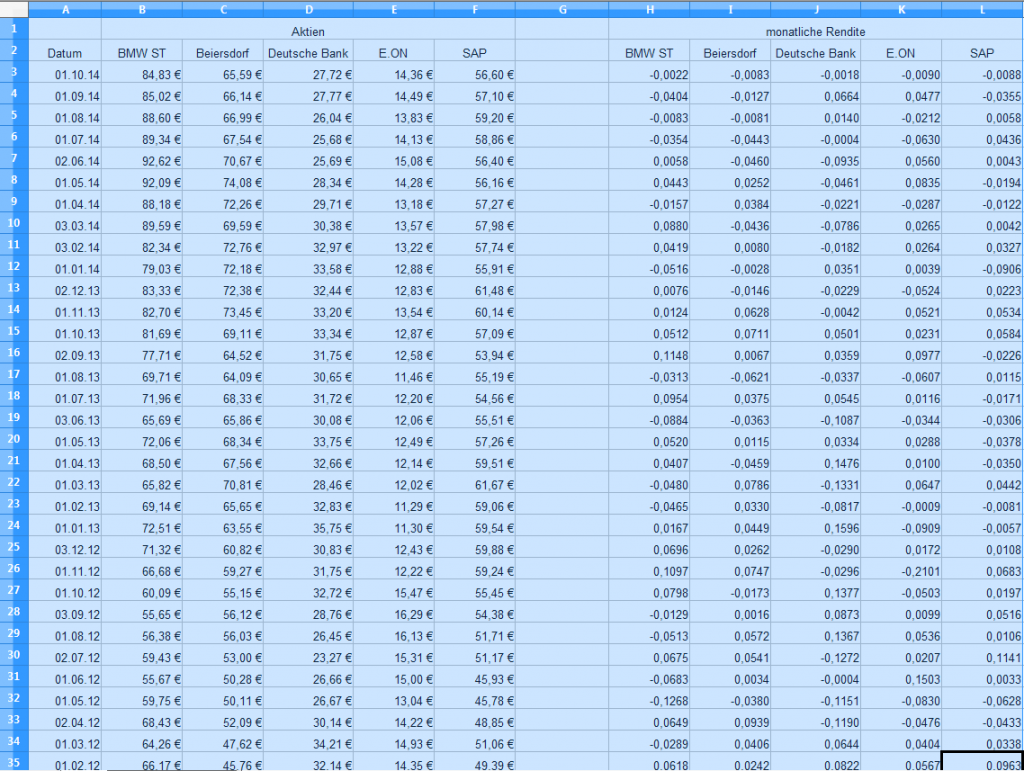

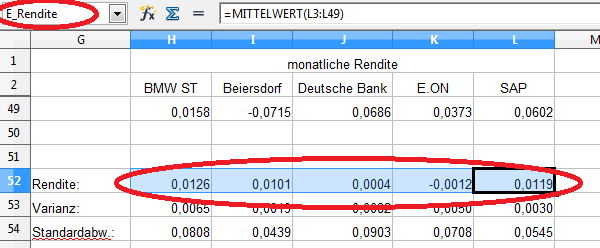

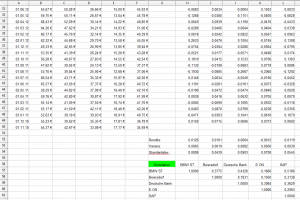

Vergleichen wir die Auswirkungen der Verwendung unterschiedlicher Zeiträume am Beispiel der alphabetisch ersten fünf DAX-Werte.

Im ersten Beispiel wird der Zeitraum von 2004 bis 2013 verwendet, im zweiten Beispiel von 2005 bis 2014.

Die Wachstumsrate wird mittels der jährlichen (annualisierten) Wachstumsrate (englisch: CAGR – Compound Annual Growth Rate) berechnet:

CAGR(tn,t0) = (Vtn / Vt0)^1/N -1 wobei gilt:

tn = aktuellstes Jahr ( im ersten Beispiel 2013)

t0 = Startjahr (im ersten Beispiel 2004)

Vtn = aktuellste betrachtete Größe ( im ersten Beispiel der Gewinn pro Aktie im Jahr 2013)

Vt0 = betrachtete Größe des Startjahrs ( im ersten Beispiel der Gewinn pro Aktie im Jahr 2004)

N = Anzahl der Zeiteinheiten tn – t0( im ersten Beispiel 2013 – 2004 = 9)

Am Beispiel von Adidas sieht die Kalkulation wie folgt aus:

CAGR(2013, 2004) = (3,76 € / 1,64 €)^1/9 – 1 = 0,09657 = 9,66%

Beispiel 1

| Gewinn 2013 | Gewinn 2004 | Wachstum 10 Jahre | innerer Wert | |

| Adidas | 3,76 € | 1,64 € | 9,66% | 104,58 € |

| Allianz | 13,05 € | 5,98 € | 9,06% | 347,33 € |

| BASF | 5,27 € | 1,72 € | 13,25% | 184,43 € |

| Bayer | 3,86 € | 0,83 € | 18,62% | 176,58 € |

| Beiersdorf | 2,35 € | 1,29 € | 6,89% | 52,36 € |

Beispiel 2

| Gewinn 2014e | Gewinn 2005 | Wachstum 10 Jahre | innerer Wert | |

| Adidas | 3,10 € | 1,93 € | 5,41% | 59,87 € |

| Allianz | 13,96 € | 11,24 € | 2,44% | 186,71 € |

| BASF | 5,38 € | 2,87 € | 7,23% | 123,54 € |

| Bayer | 4,65 € | 2,19 € | 8,73% | 120,68 € |

| Beiersdorf | 2,37 € | 1,45 € | 5,61% | 46,74 € |

Vergleichen wir beide Tabellen, so können wir gravierende Unterschiede feststellen. Lediglich bei Beiersdorf ist der innere Wert annähernd gleich. Bei Adidas und Allianz hingegen sind die inneren Werte mit den Zahlen von 2004 bis 2013 berechnet fast doppelt so groß als beim Zeitraum 2005 bis 2014.

Problem 2:

Unabhängig von den oben festgestellten Unterschiede durch unterschiedliche Zeitreihen ist es in der Regel sinnvoll mit den aktuellsten Daten zu arbeiten – in unserem Fall mit den Gewinnen von 2014.

Wie bereits erwähnt sind die offiziellen Zahlen für 2014 üblicherweise erst im Laufe des Jahres 2015 verfügbar. Somit müssen Gewinnschätzungen verwendet werden. Schätzungen haben es nun an sich, dass sie nicht genau, sondern Näherungen sind. Zudem weichen die Prognosen je nach Quelle voneinander ab. Bei großen, häufig überprüften Unternehmen wie z.B. den DAX-Werten liegen die Abweichungen meist noch in einem begrenzten Rahmen, doch bei kleineren Werten können große Abweichungen zu finden sein.

Problem 3:

Sobald einer der beiden Gewinnangaben, also entweder der Startwert oder der aktuellste Wert, negativ ist, lässt sich kein Ergebnis ermitteln.

| Gewinn 2013 | Gewinn 2004 | Wachstum 10 Jahre | innerer Wert | |

| HeidelbergCement | 3,98 € | -3,64 € | #WERT! | #WERT! |

| RWE ST | -4,49 € | 3,80 € | #WERT! | #WERT! |

Dieser Umstand verführt zu der Idee, statt der annualisierten Wachstumsrate die durchschnittliche Wachstumsrate einzusetzen. Dabei wird von Jahr zu Jahr die Wachstumsrate ermittelt und deren Mittelwert gebildet. Beträgt das Gewinnwachstum über Jahre beispielsweise 10%, 15% und 20%, so ergibt sich ein Mittelwert von (10% + 15% + 20%) : 3 = 15%.

Das sieht erst einmal gut aus, hat aber einen entscheidenden Nachteil:

Eine AG hat einen Gewinn pro Aktie über mehrere Jahre von 1,00 € , 0,01 € , 1,00€. Die annualisierte Wachstumsrate würde 0% betragen, da Start- und Endwert identisch sind.

Bei der durchschnittlichen Wachstumsrate würden die einzelnen Änderungsraten folgendermaßen aussehen:

Von 1,00 € auf 0,01 € => -99% – von 0,01 € auf 1,00 € => 9900%. Der Mittelwert würde 4900,5% betragen.

Ich denke wir sind uns einig, dass die Wachstumsrate der AG nicht über 4900% beträgt.

Problem 4:

In der Gewinn- und Verlustrechnung sind bilanztechnische Faktoren wie z.B. Abschreibungen und Rückstellungen enthalten, die das Ergebnis verfälschen können.

So kann der Gewinn durch die Bildung von einmaligen Rückstellungen u.U. stark absinken. Für den Gewinn der Folgejahre hat diese Maßnahme aber keinen Einfluss.

Lösungsansätze

Wir wollen zwei Möglichkeiten vorstellen, die oben aufgeführten Probleme zu umgehen oder abzuschwächen.

- Die Verwendung des Umsatzes:

Der Umsatz ist nicht abhängig von der Art der Bilanzierung und von Sondereffekten. Zudem ist eine Berechnung immer möglich, da der Umsatz nie negativ sein kann.

Nachteilig ist die Tatsache, dass zwischen Umsatz und Gewinn kein streng linearer Zusammenhang steht. Häufig steigt bei höherem Umsatz der Gewinn überproportional an, falls die Gewinnschwelle bereits überschritten wurde (Thema: Fixkosten -„break-even point“).

Andererseits kann ein Umsatzanstieg z.B. auch durch Preissenkungen (Stichwort: „Dumpingpreise“ zur Erhöhung des Marktanteils) bedingt sein. In diesem Fall würde sich der Gewinn unterproportional zum Umsatz entwickeln. - Die Verwendung von Durchschnittsgewinnen

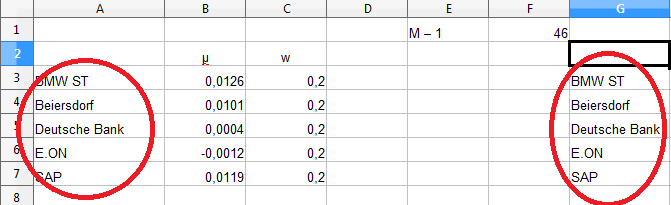

Benjamin Graham empfiehlt, die Wachstumsraten zu berechnen, indem die Durchschnittsgewinne der letzten drei Jahre mit dem Dreijahresdurchschnitts zu Beginn des Beobachtungszeitraums verglichen werden.

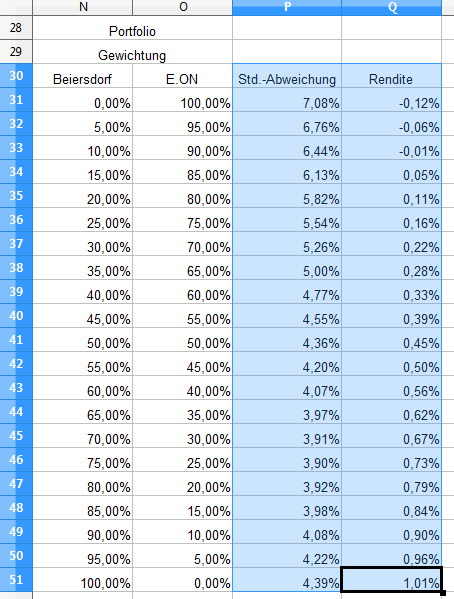

| Gewinn 2014e | Gewinn 2013 | Gewinn 2012 | Gewinn 2006 | Gewinn 2005 | Gewinn 2004 | Ø-Gewinn 2012-2014 | Ø-Gewinn 2004-2006 | Wachstum | innerer Wert | |

| Adidas | 3,10 € | 3,76 € | 2,52 € | 2,25 € | 1,93 € | 1,64 € | 3,13 € | 1,94 € | 6,15% | 64,46 € |

| Allianz | 13,96 € | 13,05 € | 11,34 € | 16,78 € | 11,24 € | 5,98 € | 12,78 € | 11,33 € | 1,52% | 161,00 € |

| BASF | 5,38 € | 5,27 € | 5,31 € | 3,19 € | 2,87 € | 1,72 € | 5,32 € | 2,59 € | 9,40% | 146,85 € |

| Bayer | 4,65 € | 3,86 € | 2,96 € | 2,22 € | 2,19 € | 0,83 € | 3,82 € | 1,75 € | 10,29% | 135,21 € |

| Beiersdorf | 2,37 € | 2,35 € | 1,95 € | 2,93 € | 1,45 € | 1,29 € | 2,22 € | 1,89 € | 2,05% | 29,87 € |

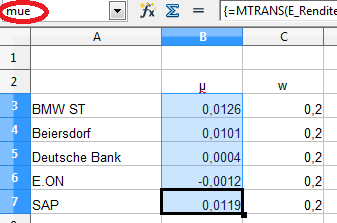

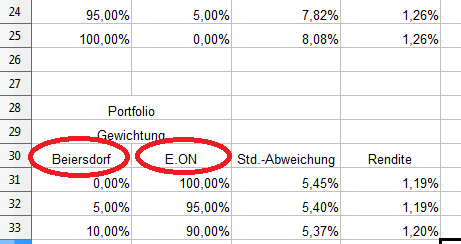

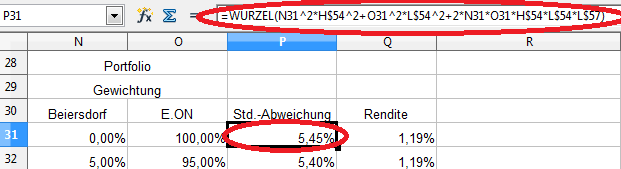

| BMW ST | 9,04 € | 8,10 € | 7,77 € | 4,38 € | 3,33 € | 3,30 € | 8,30 € | 3,67 € | 10,74% | 271,11 € |

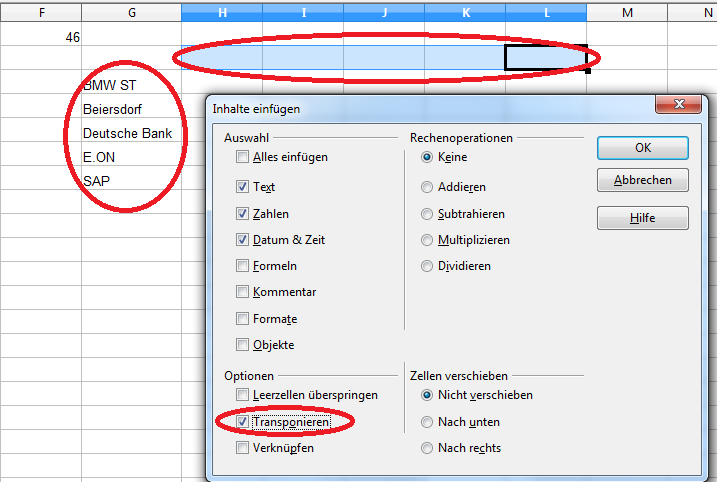

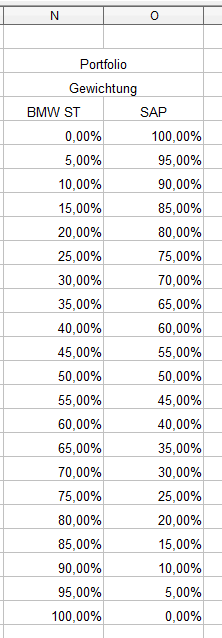

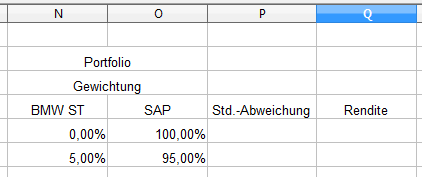

In unserem Beispiel wird der durchschnittliche Gewinn pro Aktie der Jahre 2012 bis 2014 mit dem der Jahre 2004 bis 2006 verglichen. Eingesetzt in die oben aufgeführte Formel für die jährliche Wachstumsrate erhalten wir für Adidas:

CAGR(2012-2014, 2004-2006) = (3,13 € / 1,94 €)^1/8 – 1 = 0,06147 = 6,15%

Verwendung des errechneten inneren Wertes

Vom errechneten inneren Wert muss nun noch die Sicherheitsmarge abgezogen. Diese ist je nach Anleger und Einsatzzweck unterschiedlich.

Für das zukünftige Depot, das rein auf der Berechnung des inneren Wertes beruht (siehe weiter unten) wird eine hohe Sicherheitsmarge von 50% verwendet.

Im nächsten Artikel werden wir die Aktien auf eine Reihe von Kennzahlen hin untersuchen. Dabei ist der innere Wert nur einer von vielen Werten. Aus diesem Grund wird die Sicherheitsmarge auf 30% reduziert.

Fazit und Ausblick

Benjamin Graham stellt die Formel im Kapitel „Wertpapieranalyse für den Laien“ vor. Weiter bemerkt er, dass dabei kein Wert auf „wissenschaftliche Exaktheit“ gelegt wird.

Folglich muss sich der Anleger, der die Berechnung einsetzt, im Klaren sein, dass es sich nur um eine grobe Schätzung handeln kann. Der Zusammenstellung des Portfolios rein auf dieser Grundlage scheint somit nicht empfehlenswert, ist aber definitiv besser als ohne Strategie vorzugehen. Zumal die Sicherheitsmarge mögliche Abweichungen zu einem gewissen Grad ausgleichen kann.

Ab 2015 wird ein Depot auf Grundlage dieser Berechnung des inneren Wertes erfolgen. Das Depot wird in erster Linie als Vergleichsmaßstab zu anderen Value-Strategien gesehen. Dennoch bis ich sehr gespannt, wie die Strategie abschneidet, da in einer Studie von Dr. Hendrik Leber und J. Henrik Muhle die einfachen Value-Strategien häufig besser abgeschnitten haben.