In diesem Artikel befassen wir uns mit der Tiny Titans Strategie. Zu Beginn wird die Orginalstrategie von James P. O’Shaugnessy vorgestellt. Da diese Strategie rein auf amerikanischen Aktien beruht, wird in weiteren Verlauf per Backtest überprüft, ob die Strategie auch mit deutschen Aktien eine gute Performance liefert. Danach wollen wir noch einige Alternativen überprüfen, beruhend …

Kategorie: Blog

Aug. 24

50-Tage / 200-Tage Linien Strategie

Häufig werden zwei gleitende Durchschnitte zur Trendermittlung eingesetzt. Kürzlich kam die Frage auf, welches Ergebnis die Verwendung der 50-Tage und des 200-Tage als Signalgeber im Vergleich zur 200-Tage-Linien Strategie liefert. Da das Thema seinen Charme hat und für viele Leser von Interesse sein dürfte, hat sich ein Backtest der Strategie quasi aufgedrängt. Im weiteren Verlauf …

Juli 14

Sell-in-Summer – pausieren im Sommer, aber wann?

„Sell in May and go away, but remember to come back in September„, lautet eine alte Börsenweisheit. Also im Mai verkaufen und im September wieder einsteigen? Oder doch wie in unserem virtuellen „Sell-in-Summer“ Depot nur im August und September durch Abwesenheit vom Markt glänzen? Letzteres wird bei Wikipedia und diversen Finanzportalen propagiert. Oder doch besser …

Apr. 23

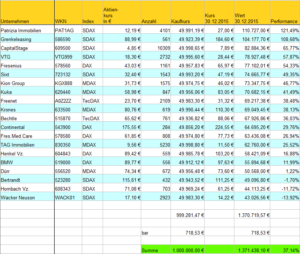

Analyse von Aktienkennzahlen – Teil 15: Auf einen Blick

In diesem Beitrag wollen wir die jeweiligen Resultate im Überblick darstellen. Dies betrifft das Gesamtergebnis, das Ergebnis mit jährlicher Performance, die farblich bewertet wird. Weitere Bewertungen sollen an dieser Stelle nicht vorgenommen werden, da diese den Einzelauswertungen zu entnehmen sind.Mehr dazu wie es weitergeht, erfahren Sie am Schluss des Artikels. Das Gesamtergebnis der Auswertungen Im …

Apr. 09

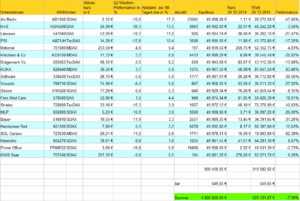

Analyse von Aktienkennzahlen – Teil 14: Zusammengesetzte Kriterien

Zusätzlich zu den bisherigen Auswertungen wollen wir in diesem Artikel zwei Depots zusammenstellen, die nach einer größeren Anzahl von fundamentalen und technischen Kriterien ausgewählt wurden.Im Prinzip entspricht die Vorgehensweise dem Ergebnis eines Aktienscanners, bei dem nach verschiedenen Kriterien eine Auswahl herausgefiltert wurde. Umsetzung der Depots auf Grundlage der zusammengesetzten Kriterien Selbstverständlich gibt es eine Vielzahl …

März 19

Analyse von Aktienkennzahlen – Teil 13: Kursperformance und gleitende Durchschnitte

In den zuletzt veröffentlichten Artikeln wurde der Aktienpool im Bezug zur Kursperformance, bzw. zum Abstand von gleitenden Durchschnitten analysiert.Nun wollen wir die Kursperformance über unterschiedliche Zeitspannen, bzw. die Kursperformance im Bezug zum Abstand zu gleitenden Durchschnitten betrachten.Wie schon zuvor erwähnt, lässt sich nur eine statische Auswertung vornehmen, da die dynamische Untersuchung bei der Vielzahl der …

Feb. 26

Analyse von Aktienkennzahlen – Teil 12: Gleitende Durchschnitte

Gleitende Durchschnitte spielen eine wichtige Rolle in der technischen Analyse und dienen auch als Basis einiger Strategien.Dabei gibt es eine große Bandbreite von Beobachtungszeiträumen und unterschiedliche Formen der Signalerzeugung.Wir beschränken uns in dieser Auswertung auf die 200- und 90-Tage-Linie. Zudem ist durch die große Anzahl zu untersuchenden Aktien nur eine statische Auswertung möglich. Mehr dazu …

Feb. 12

Analyse von Aktienkennzahlen – Teil 11: Kursperformance

Bisher haben wir nur Kennzahlen behandelt, die im Zusammenhang mit dem Gewinn (Verlust), dem Umsatz, dem Buchwert, der Gewinnentwicklung, der Dividende, der Rentabilität etc. standen. Oder klassisch ausgedrückt, wurden Fundamentalkennzahlen vorgestellt. Mit der Kursperformance werden nun erstmals Kennzahlen vorgestellt, die sich nur auf den Aktienkurs beziehen. In diesem Fall sprechen wir von technischen Kennzahlen. Umsetzung …

Jan. 29

Analyse von Aktienkennzahlen – Teil 10: Eigenkapitalquote

Ursprünglich war angedacht, die Eigenkapitalquote im Teil Rentabilität mit zu behandeln. Das wäre insofern sinnvoll gewesen, da ein Bezug zur Eigenkapitalrendite besteht. Dagegen spricht, dass die Eigenkapitalquote aber eben keinen direkten Zusammenhang mit der Rentabilität eines Unternehmens hat, was letztendlich zu einem eigenen Artikel führte. Kommen wir zur Beschreibung der Eigenkapitalquote: Erläuterungen zur Eigenkapitalquote Die …

Jan. 15

Analyse von Aktienkennzahlen – Teil 9:Rentabilität

Es gibt eine ganze Reihe von Rentabilitätskennzahlen. Wir wollen drei davon auswerten. Dabei handelt es sich um die EBIT-Marge, die Netto-Marge, sowie die Eigenkapitalrendite. Was sich genau hinter den einzelnen Kennzahlen verbirgt, wollen wir im folgenden Abschnitt behandeln. Erläuterungen zu den Rentabilitäts-Kennzahlen EBIT-Marge Profitabel ist eine Firma, die einen hohen Anteil des Umsatzes als Gewinn …