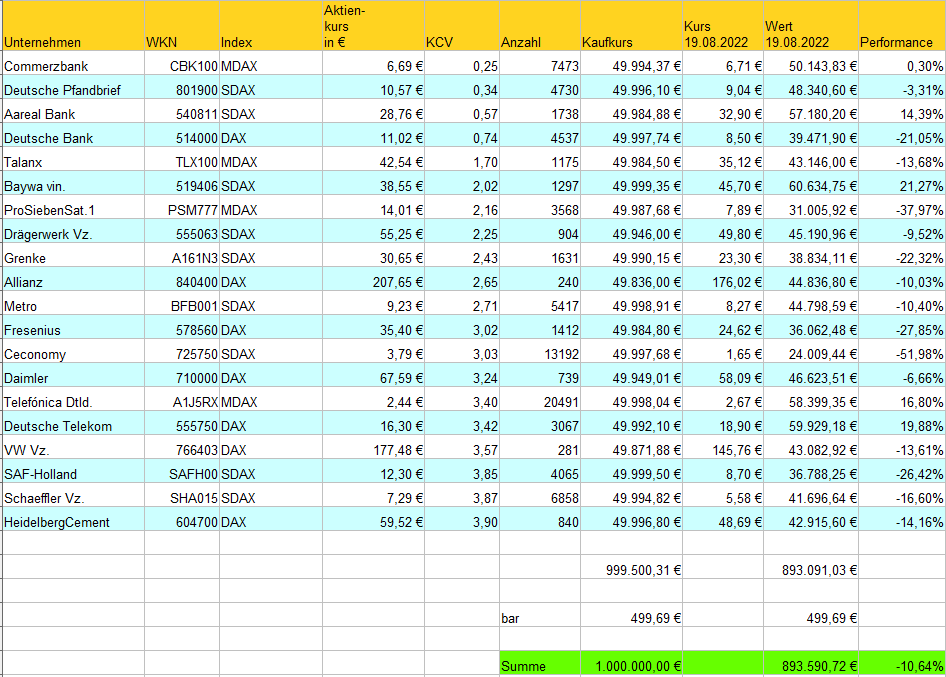

Waren die beiden vorausgehenden Jahre 2020 und 2021 geprägt von Corona, so spielte die Pandemie in 2022 nur noch eine untergeordnete Rolle. Die größte Problematik bestand dabei noch durch die Unterbrechung der Lieferketten bedingt durch die Lockdowns in China.

Waren die beiden vorausgehenden Jahre 2020 und 2021 geprägt von Corona, so spielte die Pandemie in 2022 nur noch eine untergeordnete Rolle. Die größte Problematik bestand dabei noch durch die Unterbrechung der Lieferketten bedingt durch die Lockdowns in China.

Die Hoffnung, dass das nahende Ende der Pandemie die Börsen beflügelt, hat sich aber leider nicht bestätigt.

Der Überfall Russlands in die Ukraine hat eine Kettenreaktion ausgelöst, die die großen Aktienmärkte schwer belastete:

- Der Krieg in der Ukraine löste eine Welle von Sanktionen gegen Russland aus, worauf Russland die Gaslieferungen nach Europa reduzierte.

- Das verringerte Gasangebot sorgte für eine Erhöhung des Gaspreises. Da Gas teilweise auch zur Erzeugung elektrischer Energie eingesetzt wird, und da sich zumindest in Deutschland der Marktpreis an der teuersten Variante orientiert, stiegen auch die Strompreise massiv.

- Die höheren Energiepreise wurden von den Unternehmen soweit möglich auf die Produktpreise aufgeschlagen. Im Zusammenhang mit der oben erwähnten Lieferkettenproblematik, die das Angebot reduzierte, wurden die Waren deutlich teuerer.

- Die hohen Waren- und Energiepreise hoben die Inflationszahlen bis in den zweistelligen Bereich.

- Zur Bekämpfung der hohen Inflation erhöhten FED und EZB die Leitzinsen, um die Nachfrage zu senken.

- Die Erhöhung der Zinsen erhöht die Finanzierungskosten von Unternehmen. Vor allem noch nicht profitable Unternehmen und Unternehmen mit hoher Schuldenquote kamen dadurch unter die Räder.

Daneben belasten die sinkende Nachfrage und der Umstand, dass die höheren Energiekosten meist nicht komplett über steigende Preise kompensiert werden können, das Finanzergebnis der Firmen.

Auch machen die höheren Zinsen auch Anleihen wieder interessant, was über Jahre eher nicht der Fall war.

Der DAX beendete das Jahr auf XETRA-Basis mit 13.923,59 Punkten, was einem Minus auf Jahressicht von 12,35 Prozent entspricht. Mit Blick auf die ganze Problematik erscheint der Verlust noch relativ erträglich. Unter dem Jahr betrug das Minus auch mal das Doppelte nämlich rund 25 Prozent.

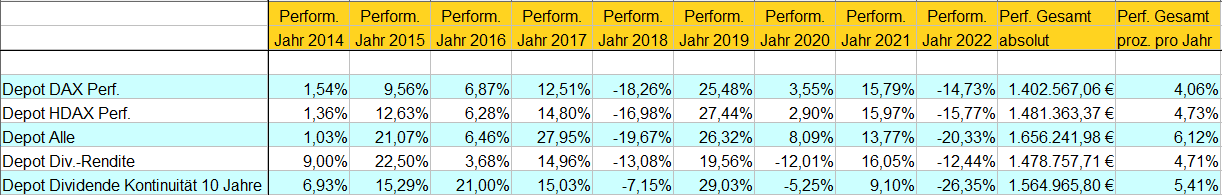

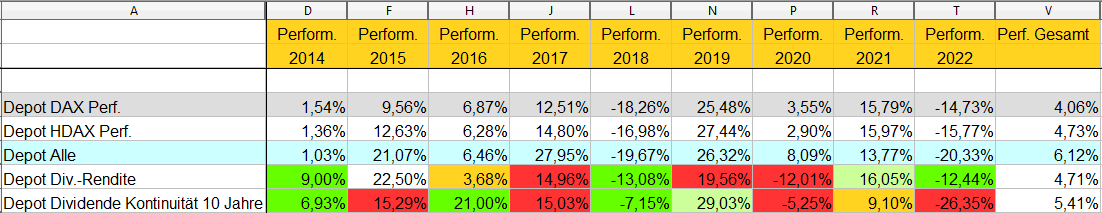

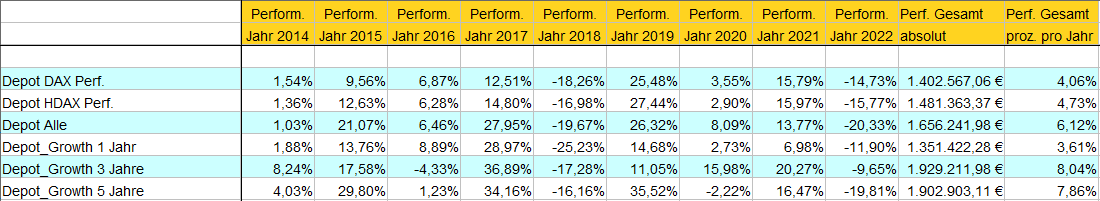

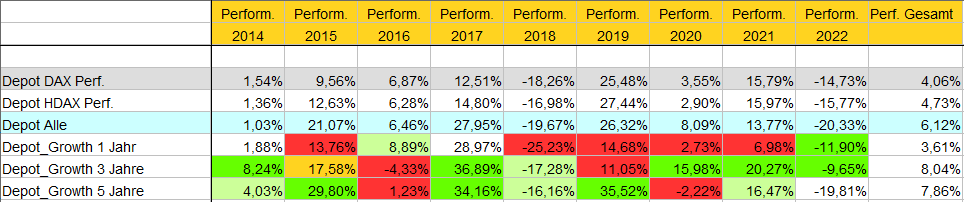

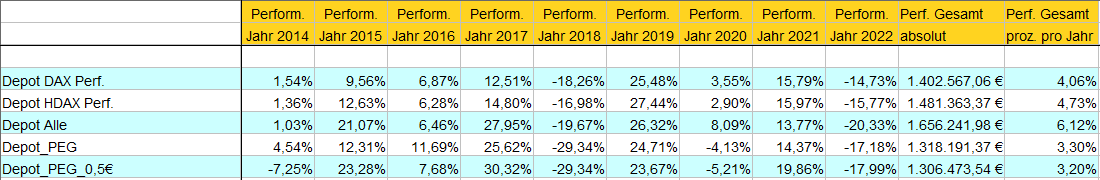

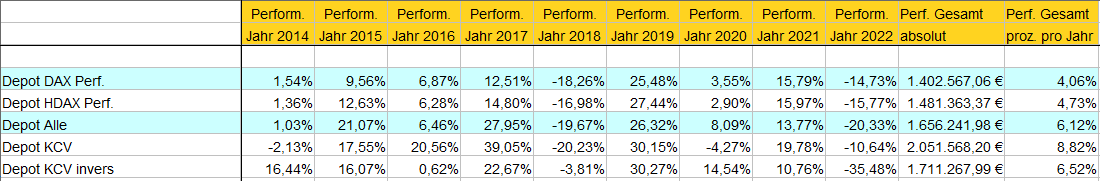

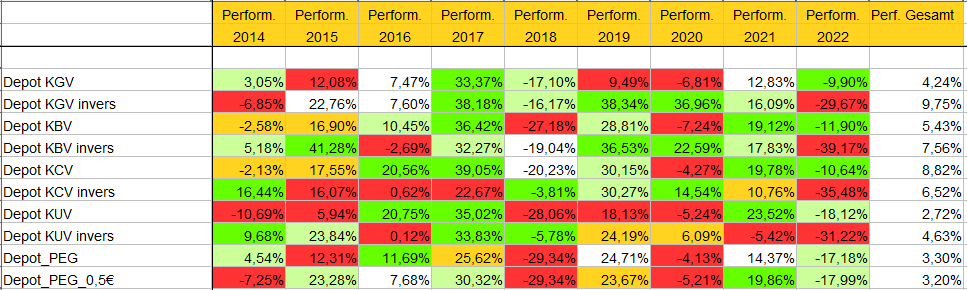

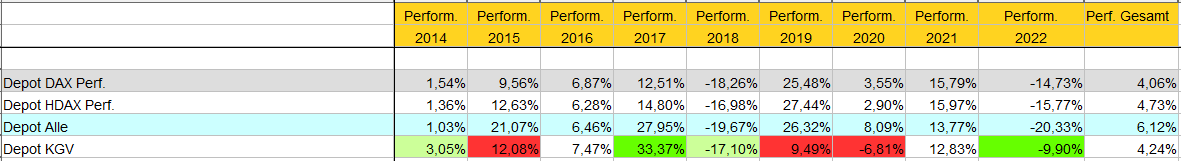

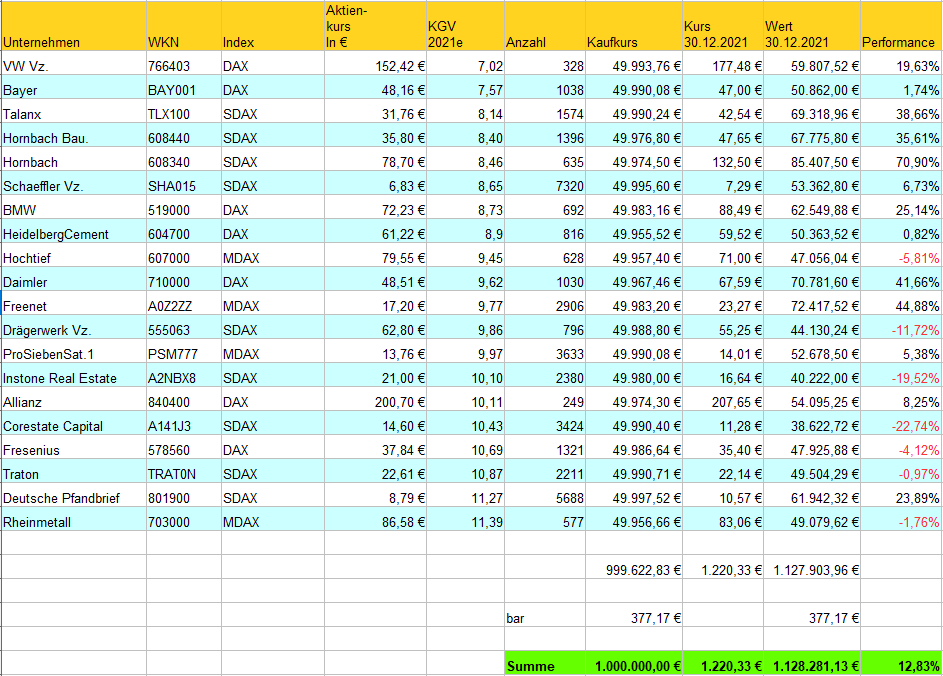

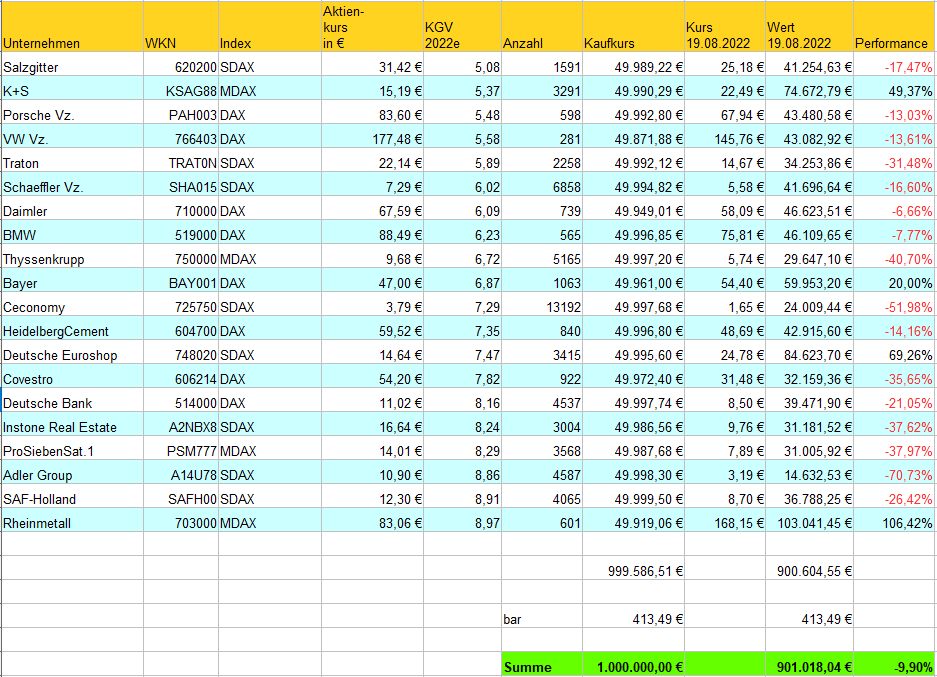

Durch den Wegfall des Low-Risk-5-Depots wurden nur noch 26 Depots geführt, wobei das Sparplan-Depot aufgrund des speziellen Charakters mit monatlichen Spareinlagen – wie in der Vergangenheit gehandhabt – beim Vergleich außen vor bleibt.

Von den verbliebenen 25 Depots haben 11 Depots besser als der DAX abgeschnitten. Das entspricht einer Quote von 44,0 Prozent, was minimal über dem Gesamtschnitt von 43,2 Prozent liegt. Erstmalig kann kein Depot eine positive Performance erzielen.

Beginnen wollen wir wie üblich mit der Rangliste des Jahres 2022. Die farbliche Unterscheidung soll helfen, Strategien mit ähnlicher Performance optisch anzuzeigen.

| Platz | Vorjahr | Strategie | Start am: | akt. Datum: | aktueller Wert | Gewinn/ Verlust |

| 1 | 12 | 200-Tage-Linie Strategie mit Short | 02.01.14 | 30.12.22 | 13.098,07 € | -3,23% |

| 2 | 8 | Sell in Summer | 02.01.14 | 30.12.22 | 34.759,21 € | -3,36% |

| 3 | 13 | 200-Tage-Linie Strategie | 02.01.14 | 30.12.22 | 22.701,87 € | -5,26% |

| 4 | 3 | Schwergewicht | 02.01.14 | 30.12.22 | 26.293,08 € | -5,63% |

| 5 | 2 | Value Depot KBV | 02.01.15 | 30.12.22 | 29.159,60 € | -7,76% |

| 6 | 16 | Dogs of the Dow | 02.01.14 | 30.12.22 | 30.072,32 € | -7,95% |

| 7 | 1 | Small Caps Value Growth | 02.01.17 | 30.12.22 | 43.375,00 € | -8,88% |

| 8 | 6 | Low Five | 02.01.14 | 30.12.22 | 34.323,54 € | -9,04% |

| 9 | 25 | Low-2 | 02.01.14 | 30.12.22 | 35.307,19 € | -10,25% |

| 10 | 17 | Unemotional Value Four Plus | 02.01.14 | 30.12.22 | 36.041,19 € | -10,99% |

| 11 | 19 | Foolish Four | 02.01.14 | 30.12.22 | 24105,56 | -11,39% |

| 12 | 11 | DAX | 02.01.14 | 30.12.22 | 13.923,59 € | -12,35% |

| 13 | 15 | Unemotional Value Four | 02.01.14 | 30.12.22 | 31.988,53 € | -12,88% |

| 14 | 14 | Modifizierte Relative Stärke | 04.01.16 | 30.12.22 | 40.538,76 € | -14,64% |

| 15 | 21 | Otto Normalverdiener Depot | 02.01.14 | 30.12.22 | 27.871,23 € | -15,25% |

| 16 | 5 | Value Depot „Feste Kriterien“ | 02.01.15 | 30.12.22 | 18.855,19 € | -15,47% |

| 17 | 10 | Relative Stärke „Sell in Summer“ | 21.02.14 | 30.12.22 | 42.070,31 € | -19,38% |

| 18 | 4 | Trendfolge | 28.02.14 | 30.12.22 | 39.077,19 € | -24,09% |

| 19 | 23 | Low-Risk-Index | 06.01.14 | 30.12.22 | 19.345,27 € | -24,17% |

| 20 | 7 | Kombinierte Methode | 02.01.14 | 30.12.22 | 23.495,52 € | -25,12% |

| 21 | 9 | Gebert-Börsenindiktor | 02.01.20 | 30.12.22 | 18.098,71 € | -25,15% |

| 22 | 20 | Low-1 | 02.01.14 | 30.12.22 | 13.351,34 € | -26,53% |

| 23 | 24 | Kombination | 28.02.14 | 30.12.22 | 16.119,26 € | -27,74% |

| 24 | 18 | Relative Stärke nach Levy | 21.02.14 | 30.12.22 | 42.001,60 € | -29,21% |

| 25 | 22 | Value Depot „Einfacher,innerer Wert“ | 02.01.15 | 30.12.22 | 13.660,19 € | -33,96% |

| 26 | 26 | Umkehr | 28.02.14 | 30.12.22 | 15.623,57 € | -36,07% |

Erfolgreichste Strategie war nicht ganz überraschend die 200-Tage-Linien Strategie mit Shortzertifikaten. Das Depot war vom 31.Januar 2022 bis zum 11.November 2022 mit Shortzertifikaten bestückt. Zwischenzeitlich war das Depot mehr als 18 Prozent im Plus, aber die Erholung der Märkte machte die Gewinne wieder zunichte, so dass letztendlich ein Minus von 3,2% verbleibt.

Die Standard 200-Tage-Linien Strategie profitierte von der Abwesenheit vom Markt zu dem Zeitpunkt, zu dem die Partnerstrategie mit Shortzertifikaten bestückt war. Am Ende des Jahres bleibt Rang 3 mit einem Verlust von 5,3%.

Platz 2 beansprucht die „Sell-in-Summer“-Strategie, die dieses Jahr beinahe perfekt aufging, verlor der DAX doch gut 10% zu dem Zeitpunkt von Anfang August bis Ende September, zu dem das Depot durch Abwesenheit vom Markt glänzte.

Nach Platz 3 im Vorjahr ist das Schwergwichtsdepot mit Platz 4 wieder weit vorne zu finden. Die „Dickschiffe“ kamen mit einem Minus von 5,6 Prozent bisher gut aus der Krise.

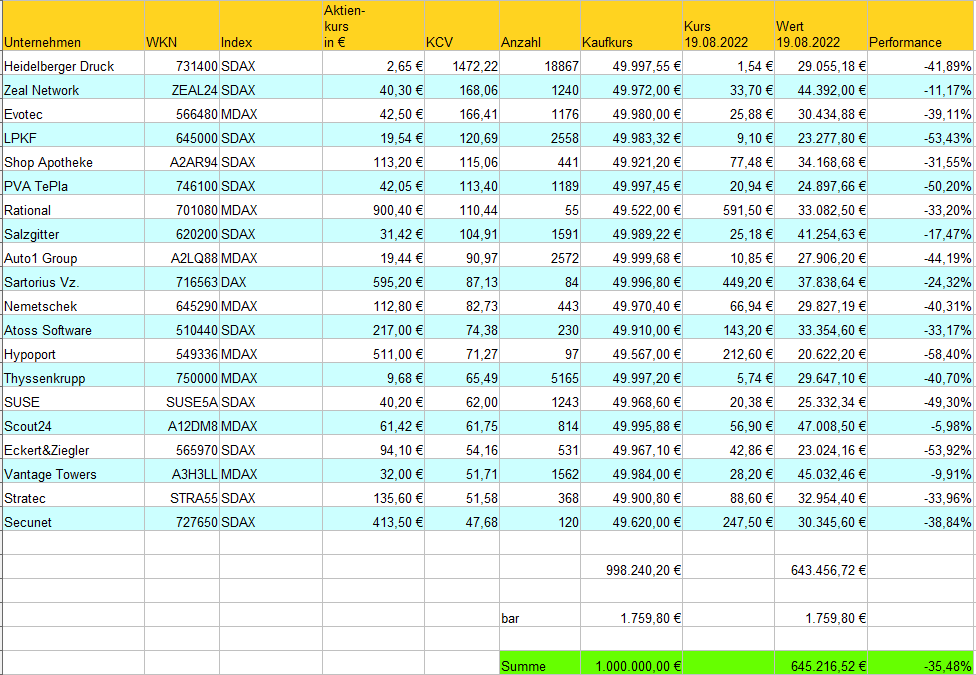

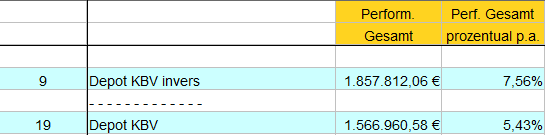

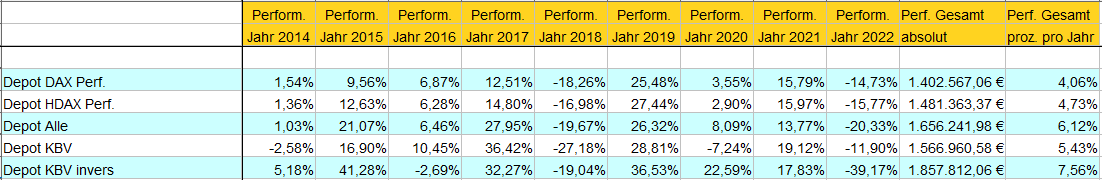

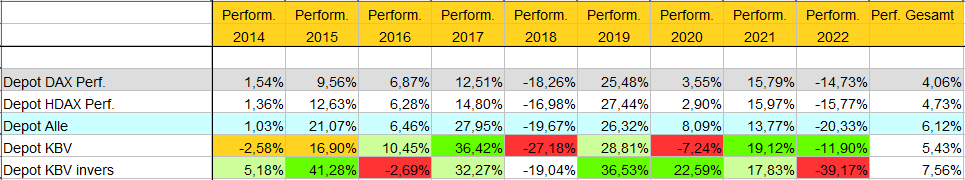

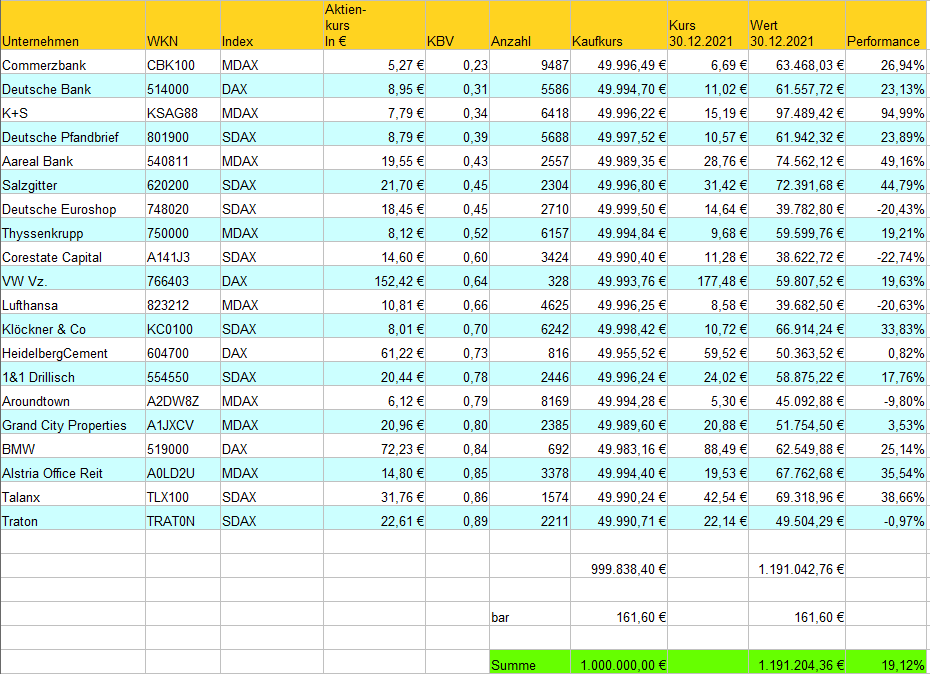

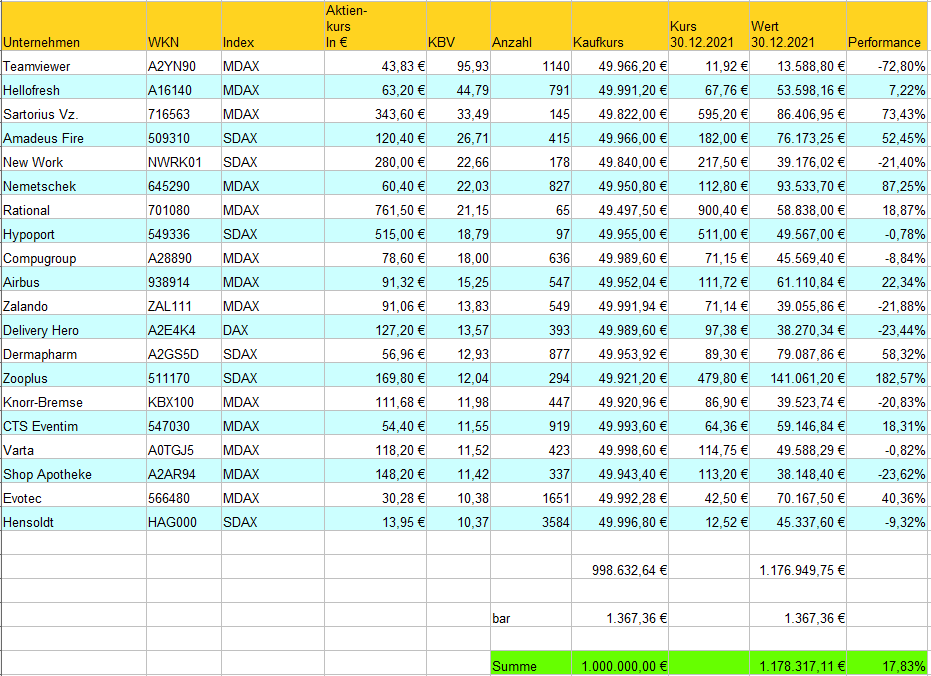

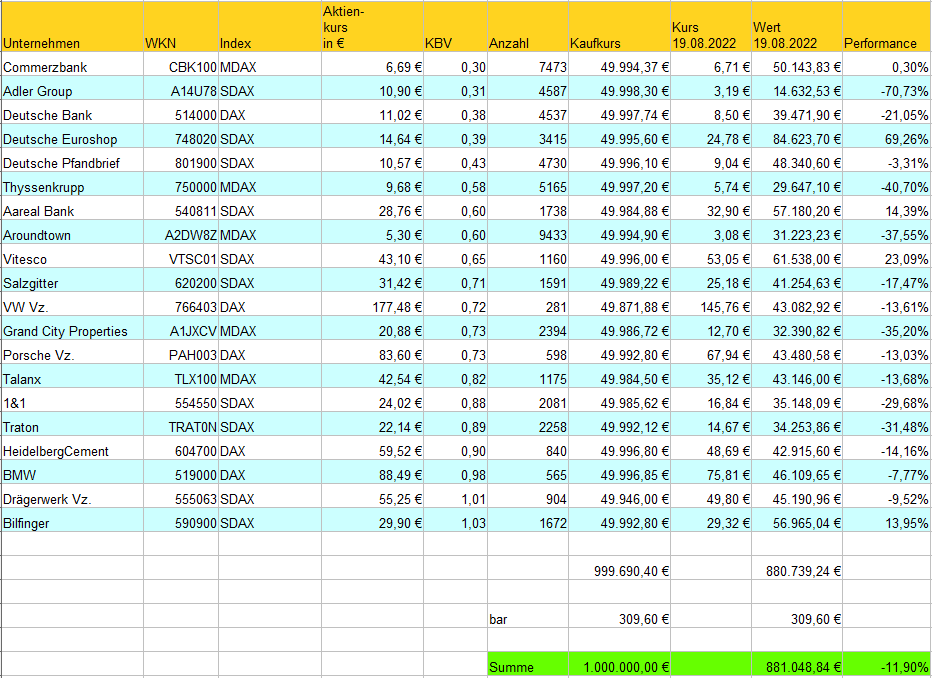

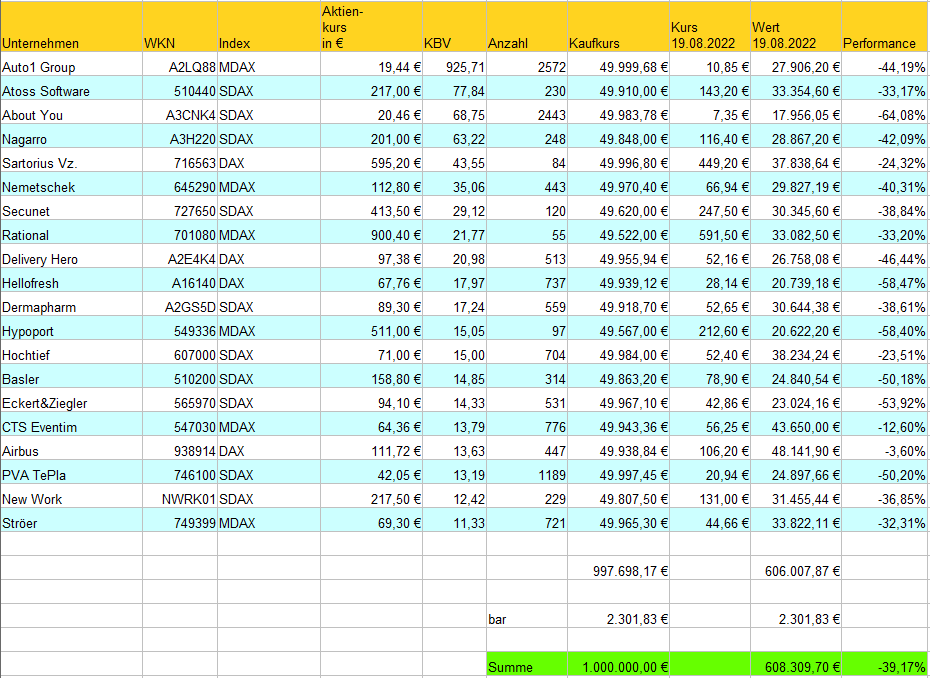

Noch einigermaßen glimpflich verlief die Performance des Value Depots KBV mit Rang 5, da die Immobilienaktien mit Ausnahme der Deutsche Euroshop alle schwächelten. Vitesco und die Bankaktien konnten dies teilweise ausgleichen.

Auf Platz 6 findet sich das erste Dividendendepot mit den „Dog of the Dow“. Nicht weit entfernt tauchen mit dem „Low Five“ auf Platz 8, dem „Low-2“ auf Platz 9, dem „Unemotional Value Four Plus“ auf Platz 10, dem „Foolish Four“ auf Rang 11 und dem „Unemotional Value Four“ auf Platz 13 die weiteren Dividendenstrategie auf. Unrühmliche Ausnahme bildet das „Low-1“-Depot, das mit Rang 22 einmal mehr weit hinten erscheint.

Nach zwei ersten Plätzen in Folge muss sich das Small Caps Value Growth Depot aktuell mit Platz 7 begnügen. Doch in Anbetracht der Tatsache, dass viele der Small Caps aufgrund der Zinserhöhungen stark verprügelt wurden, ist das Ergebnis durchaus sehenswert.

Schon in der Vergangenheit war zu beobachten, dass die Relative-Stärke Strategien und schwache Börsenphasen keine Freunde werden. Entsprechend sind die Depots mit den Plätzen 14 (Modifizierte Relative-Stärke), 17 (Relative-Stärke „Sell-in-Summer“) und 24 (Relative Stärke nach Levy) erst in der zweiten Tabellenhälfte zu finden. Dabei wäre die Performance – zumindest der ersten beiden Depots – gar nicht so schlecht ausgefallen, hätte Uniper zu Jahresbeginn mit einem Minus von fast 57 Prozent schwer belastet.

Das führt wieder zur häufig gestellten Frage, ob der Einsatz von Stopp-Loss-Marken nicht sinnvoll wäre. Dabei ist das Problem, dass die Einzeltitel der Strategien oft sehr volatil sind. So hätte in der Vergangenheit mehrmals eine mehrwöchige Schwächephase des Marktes viele Werte ausgestoppt, die sich anschließend vervielfachten.

Meiner Meinung nach interessanter wäre hier der Ansatz, in einem schwierigen Marktumfeld eine wöchentliche Überprüfung vorzunehmen und somit Aktien frühzeitig zu verkaufen, die sich im Vergleich zu den anderen Wertpapieren schlecht entwickeln. Aber letztendlich muss hier jeder seine eigene Strategie suchen, denn selbst die beste Strategie ist nicht immer besser als andere.

Rang 15 belegt das Otto-Normalverdiener-Depot mit einer Performance von -15,3 Prozent. Hier belasteten Porsche SE und Fresenius. Bei einem Depot aus nur 6 Werten ist die Underperformance zweier Aktien kaum gut zu machen.

Auf Augenhöhe schneidet das Value Depot „Feste Kriterien“ mit Platz 16 und vergleichbarer Performance ab.

So schlecht wie bis dato noch nie verbucht das Trendfolgedepot 2022 einen Verlust von 24,1 Prozent. Als Parallele zum Otto-Normalverdiener Depot lässt sich sagen, dass wenn in einem Depot aus 5 Einzeltiteln 3 davon mit einem Minus zwischen 28 und 38 Prozent aus dem Jahr gehen, das Ergebnis nicht gut sein kann.

Mit dem Low-Risk-Index, der Kombinierten Methode und dem Gebert-Börsenindikator befinden sich drei Depot auf den Rängen 19 bis 21, die mit Indexzertifikaten auf den DAX ausgestattet sind. Dass der Vergleich zum DAX so schlecht ausfällt, liegt am bisher schlechten Timing an denen die Strategien investiert, bzw. nicht investiert waren. Aber eine endgültige Beurteilung kann erst vorgenommen werden, wenn die Baisse tatsächlich „ad acta“ gelegt werden kann.

Erneut ganz unten sind das Kombinationsdepot (Platz 23), das Value Depot „Einfacher, innerer Wert“ und das Umkehrdepot zu finden.

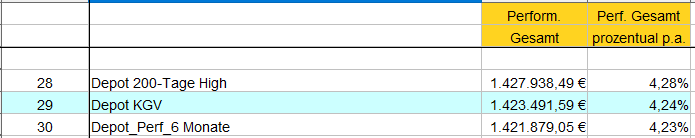

Nachfolgend die Rangliste mit der Gesamtperformance. Bitte beachten Sie den unterschiedlichen Startzeitpunkt der Depots.

| Platz | Vorjahr | Strategie | Start am: | akt. Datum: | aktueller Wert | Gewinn/ Verlust |

| 1 | 4 | Small Caps Value Growth | 02.01.17 | 30.12.22 | 43.375,00 € | 116,88% |

| 2 | 2 | Relative Stärke „Sell in Summer“ | 21.02.14 | 30.12.22 | 42.070,31 € | 110,35% |

| 3 | 1 | Relative Stärke nach Levy | 21.02.14 | 30.12.22 | 42.001,60 € | 110,01% |

| 4 | 5 | Modifizierte Relative Stärke | 04.01.16 | 30.12.22 | 40.538,76 € | 102,69% |

| 5 | 3 | Trendfolge | 28.02.14 | 30.12.22 | 39.077,19 € | 95,39% |

| 6 | 6 | Unemotional Value Four Plus | 02.01.14 | 30.12.22 | 36.041,19 € | 80,21% |

| 7 | 7 | Low-2 | 02.01.14 | 30.12.22 | 35.307,19 € | 76,54% |

| 8 | 10 | Sell in Summer | 02.01.14 | 30.12.22 | 34.759,21 € | 73,80% |

| 9 | 8 | Low Five | 02.01.14 | 30.12.22 | 34.323,54 € | 71,62% |

| 10 | 9 | Unemotional Value Four | 02.01.14 | 30.12.22 | 31.988,53 € | 59,94% |

| 11 | 13 | Dogs of the Dow | 02.01.14 | 30.12.22 | 30.072,32 € | 50,36% |

| 12 | 14 | Value Depot KBV | 02.01.15 | 30.12.22 | 29.159,60 € | 45,80% |

| 13 | 11 | DAX | 02.01.14 | 30.12.22 | 13923,59 | 45,06% |

| 14 | 12 | Otto Normalverdiener Depot | 02.01.14 | 30.12.22 | 27.871,23 € | 39,36% |

| 15 | 17 | Schwergewicht | 02.01.14 | 30.12.22 | 26.293,08 € | 31,47% |

| 16 | 18 | Foolish Four | 02.01.14 | 30.12.22 | 24.105,56 € | 20,53% |

| 17 | 15 | Kombinierte Methode | 02.01.14 | 30.12.22 | 23.495,52 € | 17,48% |

| 18 | 22 | 200-Tage-Linie Strategie | 02.01.14 | 30.12.22 | 22.701,87 € | 13,51% |

| 19 | 19 | Low-Risk-Index | 06.01.14 | 30.12.22 | 19.345,27 € | -3,27% |

| 20 | 24 | Value Depot „Feste Kriterien“ | 02.01.15 | 30.12.22 | 18.855,19 € | -5,72% |

| 21 | 21 | Gebert-Börsenindiktor | 02.01.20 | 30.12.22 | 18.098,71 € | -9,51% |

| 22 | 23 | Kombination | 28.02.14 | 30.12.22 | 16.119,26 € | -19,40% |

| 23 | 20 | Umkehr | 28.02.14 | 30.12.22 | 15.623,57 € | -21,88% |

| 24 | 25 | Value Depot „Einfacher,innerer Wert“ | 02.01.15 | 30.12.22 | 13.660,19 € | -31,70% |

| 25 | 26 | Low-1 | 02.01.14 | 30.12.22 | 13.351,34 € | -33,24% |

| 26 | 27 | 200-Tage-Linie Strategie mit Short | 02.01.14 | 30.12.22 | 13.098,07 € | -34,51% |

Ein neuer Spitzenreiter hat sich etabliert. Das Small Caps Value Growth Depot ist von Rang 4 an die Tabellenspitze vorgerückt. Danach folgen die Relative-Stärke Depots in Schlagdistanz, während das Trendfolgedepot zwei Plätze eingebüßt hat.

Viele Plätze gewonnen hat das 200-Tage-Linien Depot, das von Rang 22 auf 18 vorgerückt ist, sowie das Value Depot „Feste Kriterien“. Hier ging es von Rang 24 vor auf Rang 20.

Immer noch am Tabellenende rangiert das 200-Tage-Linien Depot mit Shortzertifikaten. Aber nachdem es letztes Jahr abgeschlagen die rote Laterne inne hatte, so ist es jetzt in Reichweite zum Low-1 Depot und zum Value Depot „Einfacher, innerer Wert“.

| Strategie | Rang Jahres-ende 2014 |

Rang Jahres-ende 2015 |

Rang Jahres-ende 2016 |

Rang Jahres-ende 2017 |

Rang Jahres-ende 2018 |

Rang Jahres-ende 2019 |

Rang Jahres-ende 2020 |

Rang Jahres-ende 2021 |

Rang Jahres-ende 2022 |

Durch-schn. Rang |

| Trendfolge | 5 | 4 | 1 | 16 | 16 | 2 | 5 | 4 | 18 | 7,9 |

| Modifizierte Relative Stärke | – | – | 3 | 1 | 22 | 1 | 3 | 14 | 14 | 8,3 |

| Small Caps Value Growth | – | – | – | 11 | 24 | 9 | 1 | 1 | 7 | 8,8 |

| Relative Stärke „Sell in Summer“ | 4 | 2 | 4 | 8 | 19 | 11 | 7 | 10 | 17 | 9,1 |

| Relative Stärke nach Levy | 18 | 1 | 6 | 3 | 21 | 3 | 2 | 18 | 24 | 10,7 |

| Sell in Summer | 6 | 5 | 16 | 24 | 12 | 10 | 14 | 8 | 2 | 10,8 |

| DAX | 14 | 11 | 9 | 18 | 14 | 5 | 8 | 11 | 12 | 11,3 |

| Value Depot KBV | – | 3 | 12 | 7 | 23 | 16 | 24 | 2 | 5 | 11,5 |

| Low Five | 14 | 17 | 20 | 9 | 4 | 14 | 13 | 6 | 8 | 11,7 |

| Unemotional Value Four Plus | 7 | 21 | 13 | 4 | 3 | 18 | 15 | 17 | 10 | 12,0 |

| Dogs of the Dow | 8 | 14 | 18 | 12 | 7 | 12 | 16 | 16 | 6 | 12,1 |

| Schwergewicht | 16 | 15 | 14 | 25 | 15 | 4 | 18 | 3 | 4 | 12,7 |

| Low-2 | 2 | 18 | 25 | 2 | 2 | 22 | 11 | 25 | 9 | 12,9 |

| Unemotional Value Four | 11 | 22 | 15 | 5 | 6 | 15 | 17 | 15 | 13 | 13,2 |

| Gebert-Indikator Depot | – | – | – | – | – | – | 10 | 9 | 21 | 13,3 |

| Kombinierte Methode | 10 | 12 | 19 | 23 | 18 | 6 | 9 | 7 | 20 | 13,8 |

| Foolish Four | 13 | 23 | 17 | 17 | 5 | 13 | 6 | 19 | 11 | 13,8 |

| Otto Normalverdiener Depot | 1 | 6 | 21 | 21 | 10 | 8 | 23 | 21 | 15 | 14,0 |

| 200-Tage-Linie Strategie | 19 | 16 | 10 | 20 | 11 | 23 | 21 | 13 | 3 | 15,1 |

| Value Depot „Feste Kriterien“ | – | 19 | 5 | 10 | 25 | 24 | 19 | 5 | 16 | 15,4 |

| Low-Risk-Index | 9 | 13 | 24 | 15 | 17 | 7 | 20 | 23 | 19 | 16,3 |

| Low-1 | 3 | 24 | 23 | 26 | 1 | 25 | 4 | 20 | 22 | 16,4 |

| Umkehr | 21 | 7 | 7 | 6 | 13 | 20 | 26 | 26 | 26 | 16,9 |

| 200-Tage-Linie Strategie mit Short | 22 | 20 | 22 | 19 | 9 | 26 | 27 | 12 | 1 | 17,6 |

| Kombination | 15 | 8 | 2 | 22 | 20 | 21 | 25 | 24 | 23 | 17,8 |

| Value Depot „Einfacher,innerer Wert“ | – | 9 | 11 | 13 | 26 | 19 | 22 | 22 | 25 | 18,4 |

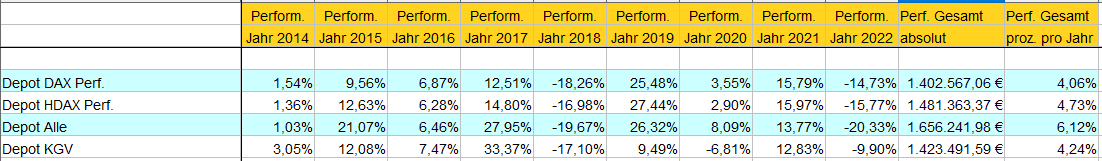

Es gilt weiterhin die Aussage aus dem Vorjahr, dass nicht eine Strategie durchgehend im Vorderfeld zu finden ist. Zwar gibt es qualitativ deutliche Unterschiede, aber schwächere Jahre durchleben alle vorgestellten Strategien.

Ein Blick auf 2023

Im letzten Jahr lag die Prognose der Banken für 2022 zwischen 15.000 und 18.000 Punkten. Tatsächlich lag der Schlusskurs bei 13.923,59 Punkten, also mehr als 1.000 Punkte unter der tiefsten Schätzung.

Klar war 2022 geprägt von einschneidenden Ereignissen wie der Invasions Russlands in die Ukraine. Aber war 2020 und 2021 mit der Corona-Pandemie ereignislos?

Wenn nun die Börsenprofis der Banken, die sich tagein, tagaus mit dem Thema befassen, mit ihrer Einschätzung daneben liegen, macht es dann Sinn, eigene Prognosen zu entwickeln?

Für mich persönlich muss ich die Frage mit einem eindeutigem „Ja“ beantworten. Allerdings sollte man nicht darauf bauen, dass die Entwicklung wie in Aussicht gestellt auch eintritt. Stattdessen sollte die Taxierung als Leitfaden dienen, der mit dem tatsächlichen Ist-Zustand abgeglichen werden kann.

Schauen wir mal, was vor einem Jahr für steigende, bzw. fallende Kurse sprach (in schwarzer Schrift), und wie die Realität aussah (rote Schrift).

Für steigende Kurse sprach:

- Die Dynamik der Weltwirtschaft ist intakt.

Lieferkettenproblematik (=> steigende Preise), Krieg in der Ukraine (Sanktionen => Energiekrise => steigende Energiepreise => hohe Inflation) und Leitzinserhöhungen als Folge belasten die Nachfrage und die Gewinne der Unternehmen. - Ein hoher Nachholbedarf bei den Investitionen sollte Wachstum schaffen.

Steigende Kosten lleßen kaum Geld für Investitionen. - Im Euro-Raum sind vorerst keine Zinsanhebungen geplant.

Die hohe Inflation veranlasste die EZB zur Erhöhung der Leitzinsen. - Augenblicklich scheint die neue Omikron-Variante nicht so viele schwere Krankheitsverläufe hervorzurufen.

Diese Prognose hat sich weitestgehend bestätigt.

Gegen steigende Kurse sprach:

- Viele der großen Indizes bewegen sich im Bereich der historischen Allzeithochs. Es herrscht also großer Optimismus am Markt. Die positiven Aspekte sind schon eingepreist. Somit könnten negative Überraschungen zu einem erneuten Einbruch führen.

Dafür sprechen auch die hohen KGVs vieler Indizes, die über dem historischen Mittel liegen, und nur bei entsprechend hohen Gewinnsteigerungen gerechtfertigt wären (galt schon im Vorjahr).

Hat sich bestätigt. Negative Nachrichten führten zu Kurseinbrüchen und damit zu einer Verringerung der KGV’s. - Die US-Notenbank FED will in 2022 die Leitzinsen sukzessive anheben.

Dieser Punkt traf auch zu, allerdings bedingt durch die Inflationsdaten stärker als erwartet. - Die Inflationsrate ist zuletzt deutlich angestiegen. Sollte sie sich auf hohem Niveau einpendeln, werden Auswirkungen auf die Zinsen unabwendbar sein.

Die Inflationsrate hat sich nicht nur auf dem Niveau eingependelt, sondern ist noch deutlich angestiegen. - Lieferengpässe belasten die Produktion. Falls der Zustand längere Zeit bestehen bleibt, wird er zum Belastungsfaktor.

Die Lieferengpässe haben belastet, sind aber wegen den anderen Problemen etwas in den Hintergrund getreten. - Die Drohgebärden Russlands gegenüber der Ukraine belasten die Beziehungen.

Auch das Verhältnis zu China wird nach und nach schwieriger.

Ich persönlich habe es mir nicht vorstellen können, doch Russland hat die Ukraine überfallen. Statt belasteten Beziehungen befinden wir uns quasi in einem Handelskrieg mit Russland.

Das Verhältnis zu China hat sich aufgrund verschiedener Faktoren verschlechtert. - Neue Corona-Mutationen hängen wie ein Damokles-Schwert über der Gesellschaft.

Corona war – von China abgesehen – kein großer Belastungsfaktor mehr.

Schließen wir hiermit das alte Jahr ab und schauen nach vorne.

Die Banken sehen den DAX Ende 2023 in einem Bereich zwischen 14.000 und 16.000 Punkten, also zwischen gleichbleibend und einem Zuwachs von knapp 15 Prozent.

Bei der folgenden Pro- und Contra-Liste werden etliche Punkte doppelt vorkommen, da die Entwicklung stark abhängig sein wird, in welche Richtung und mit welcher Stärke sich die Fakten entwickeln.

Was spricht für steigende Kurse?

- Die Bewertungen der Indizes ist zurückgekommen und bewegt sich in einem neutralen Bereich. Bei vielen Aktien sind schlechte Nachrichten schon eingepreist, so dass Chancen auf positive Überraschungen bestehen.

- Es besteht die Möglichkeit, dass sich die Leitzins-Erhöhungen der FED und EZB in den nächsten Monaten dem Ende nähern und im zweiten Halbjahr sogar wieder gesenkt werden, sofern die Inflationsraten deutlich zurückgehen.

- In den USA besteht die Möglichkeit einer Rezession, in der Euro-Zone eine hohe Wahrscheinlichkeit einer Rezession. D.h. eine Rezession sollte in den Kursen eingepreist sein. Fällt die Rezession milde und kurz aus, so sollte dies positive Auswirkungen auf den Markt haben.

- Aktuell besteht zurzeit im Großen und Ganzen eine Patt-Situation im Ukraine-Konflikt. Militärisch wird kurz- bis mittelfristig kaum eine Entscheidung fallen. Die festgefahrene Situation sollte zumindest Gespräche über eine Deeskalation ermöglichen.

Was würde gegen steigende Kurse sprechen?

- Trotz aller oben angesprochenen Probleme im Jahr 2022 verlor der DAX nur knapp 12,4 Prozent. Sollten sich die negativen Szenarien bewahrheiten, wäre noch ziemlich Luft nach unten.

- Ein Börsenspruch lautet „Never fight the FED“. Soll bedeuten, dass solange die FED die Leitzinsen erhöht, schwächeln die Börsen. Da der Zyklus der Zinserhöhungen noch nicht abgeschlossen ist, bleiben die Märkte unter Druck, wobei die Aussagen auch für die EZB zutreffen.

- Wie oben erwähnt, ist von einer Rezession auszugehen. Nicht eingepreist wäre aber eine längere und stärkere Rezession.

- Momentan scheinen in Russland die Falken zu herrschen. Eine Eskalation des Ukraine-Konfliktes z.B. auch auf Moldau kann nicht ausgeschlossen werden.

- China hat nun die Lockdown-Politik gestoppt. Aber durch den schlechten Impfstatus und fehlende Immunität kommt es zu vielen Krankheitsfällen. Eine Verschärfung der Lieferengpässe erscheint nicht unwahrscheinlich.

- Zuletzt haben sich die Drohgebärden Chinas gegenüber Taiwan wieder abgeschwächt. Sollten innerpolitische Probleme, z.B durch die Corona-Lage, zunehmen, so ist eine erneute Zuspitzung nicht auszuschließen. Ein Krieg würde die komplette Weltwirtschaft in den Abgrund reißen.

Zwar ist dieses Szenario sehr unwahrscheinlich, aber …

Mein Fazit: In einem Jahr halte ich höhere Kurse für wahrscheinlich, aber der Weg dorthin könnte sehr steinig werden. Vor allem im ersten Halbjahr können wir wieder tiefere Kurse sehen. Ob dabei die Tiefs von 2022 nochmals erreicht oder gar unterschritten werden, steht allerdings in den Sternen.

Stockpicking dürfte auch im neuen Jahr das Mittel der Wahl sein. Für langfristig orientierte Anleger dürften aber gute Einstiegskurse zu finden sein. Gerne auch über mehrere Teilkäufe, da sich der optimale Einstiegszeitpunkt kaum finden lassen wird.

Ansonsten darf ich Euch ein glückliches und erfolgreiches Jahr 2023 wünschen.

„Ein kluger Geschäftmann, dem man eine Maschine anbietet, die die Hälfte seiner Arbeit erledigt, wird zwei davon kaufen!“

„Ein kluger Geschäftmann, dem man eine Maschine anbietet, die die Hälfte seiner Arbeit erledigt, wird zwei davon kaufen!“